Masan hoàn tất huy động vốn cổ phần trị giá 250 triệu USD từ Bain Capital

Theo giá quy đổi ở mức 25.356 VND/USD, Masan sẽ tiếp nhận 6.228 tỷ đồng tiền mặt thuần từ khoản đầu tư, giúp cải thiện đáng kể bảng cân đối kế toán của Công ty.

Tiêu điểm

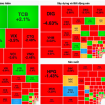

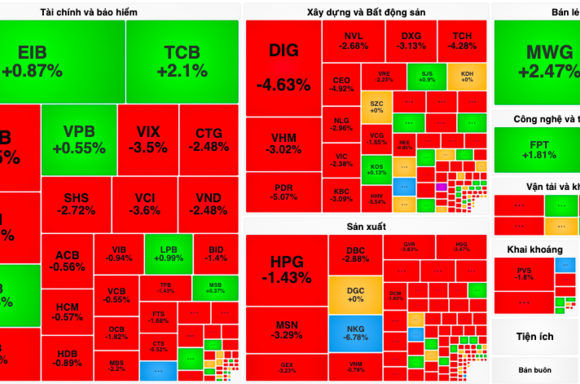

Lực bán áp đảo khiến VN-Index có lúc rơi về sát mốc 1.170 điểm trước khi thu hẹp đà giảm về cuối phiên. Thành quả tăng điểm của phiên đầu tuần gần như bị “bay sạch”.

-

Liên kết hữu ích

- Cửa Nhôm Civro Đức nhập khẩu

- Cách dùng ChatGpt Miễn phí

- Thông tin Lumi Hà Nội

- HNSofa Sofa văng Nỉ

- Dịch vụ guest post HapoDigital

- BM travel Vietnam motorcycle tours

- hoidap247

- Hỏi đáp 247

- Giải toán

- Giải bài tập

- Company Ha Giang Loop Tour Motorbike

- Dầu gội dược liệu thái dương 3 200ml

-

Tiền tệ 23/04/2024 16:38:05

-

Tài chính - Ngân hàng 23/04/2024 15:48:29

-

Ngân hàng 23/04/2024 14:56:06

-

Tài chính 23/04/2024 13:45:53

-

Chứng khoán 23/04/2024 13:00:03

-

Ngân hàng 23/04/2024 12:18:15

Nhật và Nam nhận lời xịt sơn, đập phá xe ô tô của người khác để nhận tiền công 20 triệu đồng nhưng khi thực hiện xong thì chỉ nhận được 10 triệu đồng.

-

Pháp luật 23/04/2024 16:47:18Tổng Giám đốc Công ty cổ phần cao su Đắk Lắk bị khởi tố

Pháp luật 23/04/2024 16:47:18Tổng Giám đốc Công ty cổ phần cao su Đắk Lắk bị khởi tố

-

Pháp luật 23/04/2024 16:00:55

-

Nhật ký an ninh 23/04/2024 15:12:42

-

Nhật ký an ninh 23/04/2024 14:25:51

-

Pháp luật 23/04/2024 13:33:36

-

Điều tra 23/04/2024 10:23:41

-

Bất động sản 23/04/2024 15:35:34

Bất động sản 23/04/2024 15:35:34 -

Bất động sản 23/04/2024 08:06:23

Bất động sản 23/04/2024 08:06:23

-

Bất động sản 22/04/2024 15:57:44

Bất động sản 22/04/2024 15:57:44 -

Nhà ở xã hội 22/04/2024 14:12:42

Nhà ở xã hội 22/04/2024 14:12:42 -

Thị trường nhà đất 22/04/2024 08:57:02

Thị trường nhà đất 22/04/2024 08:57:02

-

Kinh tế 23/04/2024 18:15:47

Kinh tế 23/04/2024 18:15:47 -

Đồng hành cùng DN 23/04/2024 17:16:48

Đồng hành cùng DN 23/04/2024 17:16:48

-

Đồng hành cùng DN 23/04/2024 16:20:46

-

Đồng hành cùng DN 23/04/2024 15:32:16

-

Đồng hành cùng DN 23/04/2024 14:38:01

-

Toàn cảnh vụ tai nạn thương tâm tại nhà máy ximăng ở Yên BáiInforgrafic 23/04/2024 07:17:59

Toàn cảnh vụ tai nạn thương tâm tại nhà máy ximăng ở Yên BáiInforgrafic 23/04/2024 07:17:59 -

Infographic: Tiến độ dự án xử lý nước thải làm hồi sinh sông Tô LịchInforgrafic 22/04/2024 12:05:44

Infographic: Tiến độ dự án xử lý nước thải làm hồi sinh sông Tô LịchInforgrafic 22/04/2024 12:05:44 -

-

-

24 Giờ Qua 22/04/2024 16:01:10

24 Giờ Qua 22/04/2024 16:01:10 -

24 Giờ Qua 17/04/2024 15:59:15

24 Giờ Qua 17/04/2024 15:59:15

-

24 Giờ Qua 08/04/2024 09:59:22

-

24 Giờ Qua 06/04/2024 08:48:41

-

24 Giờ Qua 05/04/2024 06:43:33