Sự sụt giảm ngẫu nhiên hay có chủ ý?

Số liệu trên báo cáo tài chính của các ngân hàng cho thấy tiền gửi của Kho bạc Nhà nước (KBNN) tại ba ngân hàng thương mại nhà nước (NHTMNN) đã tăng từ 72.000 tỉ đồng vào cuối năm 2016 lên mức 236.000 tỉ đồng vào cuối năm 2017. Nguyên nhân chính là do thương vụ bán vốn của Nhà nước tại Sabeco diễn ra vào những ngày cuối cùng của năm 2017. Theo đó, Bộ Công Thương đã thu về hơn 110.000 tỉ đồng thông qua việc bán hơn 53% cổ phần tại Sabeco.

Theo quy định về việc sử dụng vốn thu được từ bán phần vốn nhà nước tại doanh nghiệp, số tiền thu được sẽ chuyển về Quỹ Hỗ trợ sắp xếp và phát triển doanh nghiệp do Bộ Tài chính quản lý.

Theo quy định hiện hành, các nội dung chi chủ yếu của quỹ bao gồm: Hỗ trợ kinh phí để thực hiện chính sách tinh giản biên chế; đầu tư vốn để thành lập doanh nghiệp nhà nước (DNNN); đầu tư bổ sung vốn điều lệ cho DNNN; đầu tư bổ sung vốn để duy trì hoặc tăng tỷ lệ phần vốn nhà nước đang tham gia tại các doanh nghiệp; đầu tư để mua lại một phần hoặc toàn bộ doanh nghiệp; Chi chuyển về ngân sách nhà nước (NSNN) theo nghị quyết của Quốc hội…

Số tiền gửi của KBNN tại các NHTMNN tại thời điểm 30-6-2018 đã sụt giảm đáng kể, giảm khoảng 66.000 tỉ đồng so với cuối năm 2017. Có nhiều quan điểm cho rằng sự sụt giảm này là do đầu tư công tăng nhanh trong những tháng gần đây. Ngoài ra, có thể còn do Bộ Tài chính đã chuyển một phần số tiền gửi này từ các ngân hàng thương mại (NHTM) sang tài khoản tiền gửi tại Ngân hàng Nhà nước (NHNN) nhằm phục vụ cho mục đích điều hành chính sách tiền tệ.

Công cụ này đang được sử dụng như thế nào?

Rõ ràng việc duy trì một lượng tiền gửi rất lớn của Bộ Tài chính tại các NHTM đã gây ra nhiều tác động lên thị trường tiền tệ trong suốt thời gian vừa qua. Lượng tiền gửi tăng đột biến từ cuối năm 2017 đã khiến cho lãi suất trên thị trường liên ngân hàng duy trì ở mức rất thấp trong khoảng bốn tháng đầu của năm 2018. Khi lạm phát có xu hướng tăng cao trong tháng 5 và 6 vừa qua, NHNN đã phải tăng lãi suất gọi thầu tín phiếu để hút bớt lượng tiền thừa này ra khỏi lưu thông. Bởi lẽ, việc hệ thống ngân hàng thừa quá nhiều tiền cũng có thể gây ra nhiều tác động tiêu cực. Đó là việc các ngân hàng có thể đẩy mạnh hoạt động tín dụng vào các lĩnh vực có rủi ro cao như chứng khoán hay bất động sản. Đáng lo ngại hơn là việc các ngân hàng sẽ dùng số tiền này để đầu cơ ngoại tệ trên thị trường ngoại hối.

Lãi suất liên ngân hàng ở mức thấp khiến cho chênh lệch lãi suất giữa thị trường 1 (dân cư, tổ chức) và 2 (liên ngân hàng) ở mức cao. Đây vốn được xem là sự méo mó cố hữu trên thị trường tiền tệ Việt Nam, khi mà gần như không có sự ảnh hưởng lẫn nhau về lãi suất giữa hai thị trường này. Do đó, rất có thể NHNN đã yêu cầu Bộ Tài chính chuyển một phần số tiền này từ các NHTM về NHNN khi thị trường dư thừa thanh khoản và ngược lại sẽ chuyển từ NHNN ra các NHTM khi thị trường thiếu thanh khoản.

Cần có sự phối hợp chặt chẽ hơn giữa Bộ Tài chính và NHNN

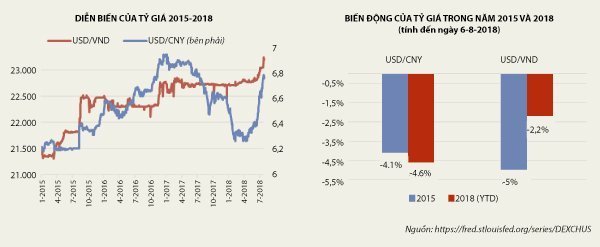

Nhiều ý kiến cho rằng việc tỷ giá tăng mạnh trong thời gian gần đây, bên cạnh nguyên nhân chính là do ảnh hưởng bởi tỷ giá giữa đồng nhân dân tệ của Trung Quốc và đô la Mỹ thì còn có nguyên nhân đến từ việc nhiều ngân hàng dư thừa thanh khoản tiền đồng ở mức cao trong các tháng đầu năm. Có thể, các ngân hàng này đã đẩy mạnh đầu cơ ngoại tệ trên thị trường ngoại hối. Nhận định này không phải không có cơ sở khi mà NHNN đã liên tục phải tăng lãi suất gọi thầu tín phiếu trong khoảng hai tuần gần đây.

Đến đây thì hẳn sẽ có thắc mắc rằng tại sao Bộ Tài chính không gửi số tiền trên tại NHNN mà lại đem gửi tại các NHTM, để rồi NHNN lại phải chịu chi phí để hút số tiền này về thông qua công cụ tín phiếu? Câu trả lời đâu đó sẽ liên quan đến vấn đề lợi ích, vì có lẽ gửi tiền tại các NHTM sẽ có lãi suất cao hơn so với tại NHNN.

Chưa biết ngân sách nhà nước sẽ tăng thu được thêm bao nhiêu tiền nhưng nếu chỉ vì thế mà hệ thống ngân hàng liên tục phải có những giải pháp đối ứng với số tiền lớn như vậy thì cũng rất cần phải xem xét lại chính sách gửi tiền của Bộ Tài chính. Bởi lẽ, chính sách tiền tệ sẽ tác động đến cả nền kinh tế, góp phần quan trọng để Chính phủ điều hành nền kinh tế theo đúng mục tiêu của mình. Do đó, rất cần thiết phải có sự tính toán kỹ và một cơ chế phối hợp chặt chẽ giữa hai cơ quan này, vì một bên đang điều hành chính sách tài khóa và một bên đang điều hành chính sách tiền tệ của đất nước. Câu chuyện về sự phối hợp và cộng tác với nhau giữa hai cơ quan này tại Việt Nam chưa bao giờ được xem là dễ dàng. Tuy nhiên, lợi ích quốc gia, lợi ích chung của cả nền kinh tế cần phải được ưu tiên hơn cả.

Theo TBKTSG

- 1. Australia: Khủng hoảng thiếu nguồn cung nhà ở ngày càng trầm trọng

- 2. Đất ngoại thành Hà Nội sắp tấp nập đấu giá, khởi điểm chỉ hơn 6 triệu đồng/m2

- 3. Đất rừng tỉnh ven Hà Nội bán giá bát phở mỗi m2, hé lộ mục đích phía sau

- 4. Trầy trật đòi tiền mua nhà tại dự án ‘ma’ Lancaster Lincoln

- 5. Tháo dỡ nhiều biệt phủ xây dựng trái phép trên núi