Dự báo của các chuyên gia, mặt bằng lãi suất 6 tháng cuối năm sẽ tăng dao động 0,25-0,5%

Lãi suất khó duy trì ở mức thấp lịch sử

Theo số liệu của NHNN, tín dụng tính đến ngày 25/4 tăng 6,75% so với cuối năm 2021, tương đương mức tăng 16,4% so với cùng kỳ. Theo đó, mặt bằng lãi suất tiền gửi tiếp tục tăng trong những ngày đầu tháng 5/2022, nhất là khi tín dụng tăng cao trong 4 tháng đầu năm nay và các ngân hàng chuẩn bị thanh khoản để đáp ứng cầu vốn dự báo tăng trong thời gian tới.

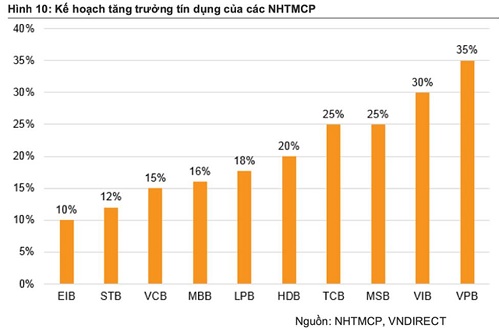

Trong bối cảnh nền kinh tế phục hồi tăng trưởng tín dụng năm 2022 có thể đạt 14-15% và tương đồng với kế hoạch tăng trưởng tín dụng của các ngân hàng thương mại; Cầu tín dụng tăng, các nhà băng đẩy mạnh việc chuẩn bị thanh khoản để đáp ứng nhu cầu vốn tăng cao, nhất là các quý còn lại của năm.

Cho đến thời điểm này nhiều ngân hàng đã điều chỉnh lãi suất tiết kiệm với mức tăng nhẹ 0,1-0,3%/năm. Lãi suất VND giao dịch giữa các ngân hàng trên thị trường liên ngân hàng cuối tháng 4 sụt giảm từ 0,5 - 0,7%/năm, nhưng tăng trở lại vào đầu tháng 5/2022. Cụ thể, lãi suất liên ngân hàng đầu tháng 5/2022 tăng lên so với thời điểm cuối tháng 4 ở các kỳ hạn ngắn dưới 1 tháng từ 0,1 - 0,4%/năm.

Ông Nguyễn Trí Hiếu - Chuyên gia tài chính ngân hàng nhận định, lãi suất huy động khó có thể duy trì ở mức thấp lịch sử, do nhu cầu huy động vốn cao hơn khi tín dụng tăng tốc, áp lực lạm phát ở Việt Nam sẽ gia tăng trong năm nay và sự cạnh tranh gay gắt hơn với các kênh đầu tư khác như bất động sản, chứng khoán để thu hút dòng vốn. Tuy nhiên, giới chuyên gia kỳ vọng lãi suất huy động chỉ tăng nhẹ 0,3-0,5% trong năm nay.

Mặt bằng lãi suất sẽ tăng bao nhiêu?

Một số công ty chứng khoán nhận định mặt bằng lãi suất cho vay khó có thể giảm thêm trong năm nay khi nền kinh tế đang có dấu hiệu phục hồi trở lại.

Ông Trần Đức Anh, Giám đốc kinh tế vĩ mô và chiến lược thị trường, Công ty Chứng khoán KBSV, cho biết mặt bằng lãi suất huy động của các ngân hàng lớn kỳ hạn dài sẽ tăng khoảng 0,5%, còn lãi suất cho vay sẽ tăng ở mức thấp hơn 0,2 - 0,3% thì ảnh hưởng đến NIM của các ngân hàng. Tuy nhiên, các ngân hàng vẫn có biện pháp để cải thiện NIM như cải thiện hệ số cho vay, hoặc huy động qua trái phiếu, hoặc thị trường liên ngân hàng...

Hiện nay, tốc độ tăng trưởng huy động vốn có thể thấp hơn so với tốc độ tăng trưởng huy động tín dụng. Tuy nhiên, chỉ tiêu tín dụng được NHNN kiểm soát nên phân bổ chỉ tiêu tín dụng đối với từng tổ chức tín dụng đã được đánh giá, xem xét.

Ông Nguyễn Quốc Hùng, Tổng thư ký Hiệp hội Ngân hàng Việt Nam, nhận định lãi suất huy động tăng nhưng chủ yếu ở các ngân hàng quy mô vừa và nhỏ, còn ở khối ngân hàng quốc doanh chiếm tỷ lệ lớn trên thị trường, mặt bằng lãi suất vẫn chưa có nhiều thay đổi.

VNDirect cho rằng NHNN sẽ duy trì chính sách tiền tệ phù hợp cho đến ít nhất là cuối quý 2/2022, cho dù áp lực lạm phát dự kiến sẽ gia tăng trong những tháng tới, nhưng chỉ số giá tiêu dùng bình quân nửa đầu năm 2022 dự báo ở mức 2,5%, vẫn thấp hơn nhiều so với mục tiêu của Chính phủ là 4,0%. Bên cạnh đó, nhu cầu trong nước chưa phục hồi hoàn toàn về mức trước đại dịch, cho nên NHNN vẫn ưu tiên mục tiêu duy trì lãi suất cho vay thấp để hỗ trợ doanh nghiệp. Bất kỳ sự thắt chặt tiền tệ nào sẽ chỉ diễn ra vào nửa cuối 2022 (xác suất cao hơn vào quý 4/2022) và mức tăng) sẽ hạn chế, khoảng 0,25-0,5%.

VNDirect cũng kỳ vọng NHNN sẽ cho phép tăng trưởng tín dụng duy trì ở mức cao để hỗ trợ nền kinh tế phục hồi. Theo đó, dòng vốn tín dụng sẽ được ưu tiên cho lĩnh vực sản xuất và dịch vụ, đặc biệt là các lĩnh vực ưu tiên như công nghiệp, xuất nhập khẩu, nông, lâm, thủy sản. Ngoài ra, NHNN sẽ kiểm soát kỹ dòng vốn tín dụng vào các lĩnh vực rủi ro cao như bất động sản, chứng khoán và các dự án BOT. Do vậy tăng trưởng tín dụng duy trì mức cao 14% so với cùng kỳ trong năm 2022

Về lãi suất cho vay, NHNN đang triển khai gói cấp bù lãi suất với quy mô 3.000 tỷ đồng. Gói này đưa ra mức lãi suất cho vay chỉ 3-4%/năm đối với các doanh nghiệp bị ảnh hưởng mạnh bởi đại dịch COVID-19. Ngoài ra, Chính phủ có kế hoạch mở rộng quy mô gói cấp bù lãi suất cho doanh nghiệp lên 40.000 tỷ đồng, tập trung vào một số đối tượng ưu tiên, bao gồm doanh nghiệp SME, doanh nghiệp tham gia một số của các dự án trọng điểm quốc gia, và doanh nghiệp kinh doanh trong một số ngành nhất định (du lịch, hàng không, giao thông vận tải).

VNDrirect cho rằng gói cấp bù lãi suất có thể giúp giảm mặt bằng lãi suất cho vay trung bình từ 20-40 điểm cơ bản trong năm 2022. Tuy nhiên, tác động thực tế của gói cấp bù lãi suất đối với doanh nghiệp và nền kinh tế có thể thấp hơn nếu các ngân hàng thương mại tăng lãi suất cho vay đối với các khoản vay thông thường khác để bù đắp việc tăng lãi suất huy động.

Tác giả: Dương Thùy

- 1. Australia: Khủng hoảng thiếu nguồn cung nhà ở ngày càng trầm trọng

- 2. Đất ngoại thành Hà Nội sắp tấp nập đấu giá, khởi điểm chỉ hơn 6 triệu đồng/m2

- 3. Đất rừng tỉnh ven Hà Nội bán giá bát phở mỗi m2, hé lộ mục đích phía sau

- 4. Trầy trật đòi tiền mua nhà tại dự án ‘ma’ Lancaster Lincoln

- 5. Tháo dỡ nhiều biệt phủ xây dựng trái phép trên núi

- Dự án cát bà

- Dịch vụ thanh lý đồ cũ giá cao

- La Pura

- Tiện Ích Sun Porto Hạ Long

- Cập nhật Tin Tức Wonder Park Mới nhất

- Dự án bất động sản Kim Oanh Group

- Dự án The Prive Quận 2