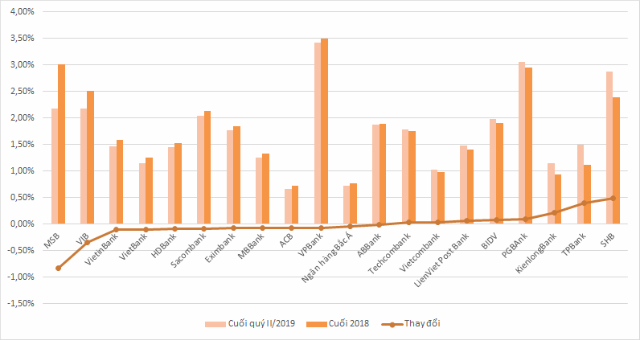

SHB, TPBank, KienLongBank, PGBank, BIDV tăng

SHB là đơn vị đứng đầu về mức tăng tỷ lệ nợ xấu trong 6 tháng, từ 2,4% lên 2,88%, tương đương hơn 6.912 tỷ đồng. Trong đó, nợ có khả năng mất vốn tăng gần 1.000 tỷ đồng, chiếm 71% nợ xấu. Nợ dưới tiêu chuẩn cũng tăng gần 700 tỷ đồng lên 1.136 tỷ đồng.

Sau SHB, TPBank là ngân hàng đứng thứ hai với nợ xấu tăng từ 1,12% lên 1,5% (1.335 tỷ đồng). Nợ dưới tiêu chuẩn, cần chú ý, có khả năng mất vốn đều có xu hướng tăng.

Tiếp theo là KienLongBank với nợ xấu tăng từ 0,94% lên 1,15%. PGBank từ 2,96% lên 3,06%. BIDV ở vị trí kế tiếp với mức tăng từ 1,9% lên 1,98%.

MSB, VIB, VietinBank, VietBank, ABBank giảm

Ở chiều ngược lại, MSB là đơn vị ghi nhận mức giảm tỷ lệ nợ xấu cao nhất từ 3,01% xuống 2,18% song ngân hàng chưa công bố báo cáo tài chính chi tiết về cơ cấu nợ. Trong nửa đầu 2019, cho vay khách hàng của MSB tăng 13,7%, trong khi tổng tài sản tăng 5% lên 145.000 tỷ đồng.

Theo sau là VIB ghi nhận chuyển biến tích cực khi tỷ lệ nợ xấu giảm từ 2,52% về 2,18%, tương đương 2.495 tỷ đồng. Trong đó nợ có khả năng mất vốn chiếm 68%, giảm hơn 100 tỷ đồng so với đầu năm.

Các ngân hàng tiếp theo có tỷ lệ nợ xấu cải thiện là VietinBank giảm từ 1,58% về 1,47%, VietBank giảm từ 1,25% về 1,14%...

ABBank giảm tỷ lệ nợ xấu từ 1,89% xuống 1,87% với 930 tỷ đồng. Đây cũng là nhà băng duy nhất ghi nhận tăng trưởng cho vay âm 3% trong nửa đầu 2019.

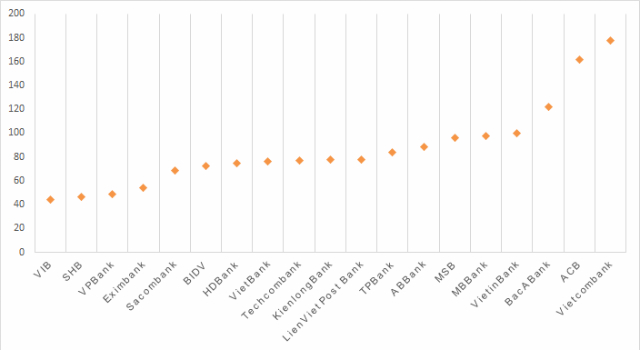

Tỷ lệ bao nợ xấu tại các ngân hàng. Nguồn: Fiinpro, tổng hợp

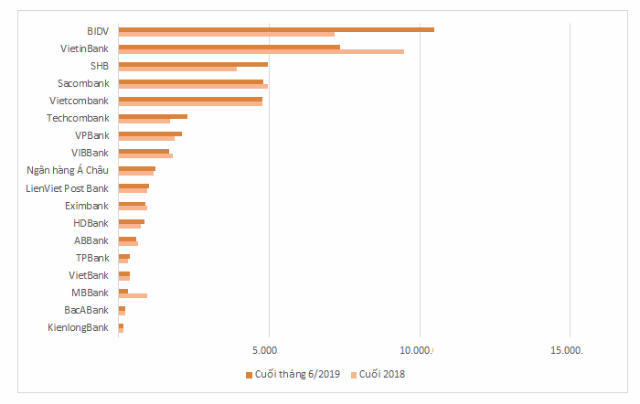

50% nợ xấu hệ thống của 3 ngân hàng quốc doanh , BIDV chiếm 25%

Trong nửa đầu năm, tổng nợ xấu của 20 ngân hàng Người Đồng Hành thống kê ở mức hơn 83.140 tỷ đồng, tăng 8% so với đầu năm. Nợ có khả năng mất vốn gần 44.455 tỷ đồng, tăng 5%, chiếm 53% nợ xấu.

Nếu loại trừ Agribank, BIDV hiện là nhà băng có dư nợ khách hàng lớn nhất trong hệ thống với gần 1,05 triệu tỷ đồng, đồng thời cũng chiếm tỷ trọng nợ xấu, đặc biệt nợ có khả năng mất vốn lớn nhất hệ thống hơn 25%.

Tỷ lệ nợ xấu tại BIDV có có chiều hướng tăng từ 1,9% lên 1,98% trong 6 tháng, tương đương giá trị tuyệt đối 21.121 tỷ đồng, cao hơn 12% so với đầu năm. Trong đó, nợ có khả năng mất vốn tăng thêm 3.321 tỷ lên 10.492 tỷ đồng, chiếm gần 50% tổng nợ xấu. Nợ nghi ngờ giảm 27% xuống 4.523 tỷ đồng.

Nợ có khả năng mất vộn tại các ngân hàng. Nguồn: Fiinpro, tổng hợp.

Dù tỷ lệ nợ xấu nội bảng có chiều hướng giảm, VietinBank vẫn đứng thứ 2 về "đóng góp" cho hệ thống với hơn 13.000 tỷ đồng, chiếm 15,6%. Nợ có khả năng mất vốn của ngân hàng này giảm 22% xuống 7.348 tỷ đồng, nợ dưới tiêu chuẩn giảm 14% xuống 1.829 tỷ nhưng nợ cần chú ý tăng 84% lên 3.833 tỷ. Nợ có khả năng mất vốn vẫn chiếm đến 56% trong tổng nợ xấu nội bảng.

Ngoài nợ xấu nội bảng, 2 nhà băng trên còn có lượng lớn dư nợ trái phiếu VAMC chưa được công bố. Cuối năm 2018, BIDV còn hơn 14.000 tỷ đồng nợ xấu ở VAMC, VietinBank cũng còn hơn 13.000 tỷ đồng. Trong đó, BIDV đã trích lập hơn 54% số trên, trong khi VietinBank dự phòng 17%.

Vietcombank là ngân hàng nợ xấu thấp nhất nhóm Big 4, là 7.134 tỷ đồng, chiếm 9% trong hệ thống, dù tỷ lệ có xu hướng tăng trong nửa đầu năm từ 0,98% lên 1,03%. Nợ dưới tiêu chuẩn của Vietcombank tăng gần 6 lần lên 1.670 tỷ đồng, trong khi nợ cần chú ý giảm 40% xuống 702 tỷ, nợ có khả năng mất vốn giảm nhẹ 0,2% xuống 4.762 tỷ đồng, chiếm 67% tổng nợ xấu.

Theo Người đồng hành

- 1. Australia: Khủng hoảng thiếu nguồn cung nhà ở ngày càng trầm trọng

- 2. Đất ngoại thành Hà Nội sắp tấp nập đấu giá, khởi điểm chỉ hơn 6 triệu đồng/m2

- 3. Đất rừng tỉnh ven Hà Nội bán giá bát phở mỗi m2, hé lộ mục đích phía sau

- 4. Trầy trật đòi tiền mua nhà tại dự án ‘ma’ Lancaster Lincoln

- 5. Tháo dỡ nhiều biệt phủ xây dựng trái phép trên núi