Bất chấp tăng trưởng tính dụng chậm hơn nhưng thu nhập ngoài lãi tăng mạnh đã giúp các ngân hàng đạt KQKD khả quan.

Cổ phiếu ngành ngân hàng biến động mạnh trong 6 tháng đầu năm

Cổ phiếu ngành ngân hàng trải qua hai quý biến động mạnh trái chiều – tăng 35,9% trong quý I/2018 và giảm 33,7% trong quý II/2018, kết thúc 6 tháng với mức tăng khiêm tốn 0,74% so với đầu năm, cao hơn so với mức giảm 3,51% trong cùng giai đoạn của VN-Index. Có thể thấy mức độ tương quan trong chuyển động của ngành ngân hàng với chỉ số chính, phản ánh vai trò dẫn dắt thị trường của ngành này.

Sự biến động mạnh của VN-Index nói chung và ngành ngân hàng nói riêng diễn ra trong khoảng thời gian ngắn dưới sự tác động trái chiều của các thông tin vĩ mô trong nước và quốc tế, trong đó nổi bật nhất có thể kể đến:

Tích cực:

- Tăng trưởng GDP 6 tháng đầu năm đạt 7,08% so với cùng kỳ năm 2017- mức tăng cao nhất của 6 tháng kể từ năm 2011.

- CPI bình quân 6 tháng đầu năm 2018 tăng 3,29% so với cùng kỳ - vẫn nằm trong mức kế hoạch dưới 4%.

- Vốn FDI đăng ký và cấp mới đạt 20,3 tỷ USD - tăng 5,7% so với cùng kỳ năm 2017, trong khi vốn giải ngân đạt 8,4 tỷ USD – tăng 8,7% so với cùng kỳ.

Tiêu cực:

- Chính sách thắt chặt tín dụng bất động sản và mục tiêu tăng trưởng tín dụng khá thấp so với năm trước (mục tiêu 17% năm 2018 so với mức tăng thực tế 18,2% năm 2017).

- Tỷ giá có dấu hiệu tăng nhanh từ cuối quý II, với giá chào bán USD tại VCB tăng 2,6% trong vòng 7 tháng đầu năm.

- Chính sách tiền tệ thắt chặt từ Mỹ và châu Âu có thể làm tăng mặt bằng lãi suất ở Việt Nam.

- Nguy cơ ảnh hưởng từ chiến tranh thương mại Mỹ - Trung.

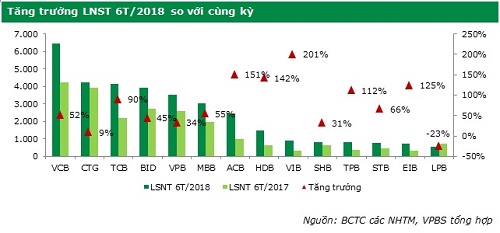

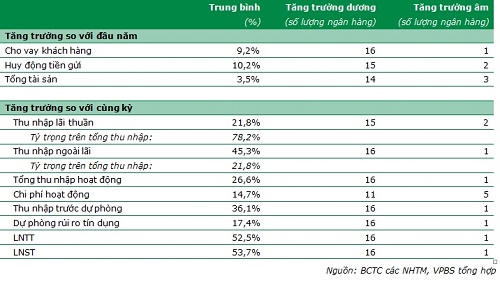

Nhìn chung, ngành ngân hàng đã đạt được mức tăng trưởng ấn tượng về lợi nhuận trong 6 tháng đầu năm, với 16/17 ngân hàng niêm yết có mức tăng trưởng dương so với cùng kỳ năm trước, tốc độ bình quân tăng trưởng lợi nhuận sau thuế của 17 ngân hàng niêm yết đạt 53,7%.

Tính đến cuối tháng 6, tăng trưởng cho vay khách hàng của 17 ngân hàng niêm yết đạt 9,2% so với đầu năm - thấp hơn mức tăng cùng kỳ là 10,8%. Ở chiều ngược lại, huy động tiền gửi tăng 10,2% so với đầu năm - cao hơn mức tăng 7,9% cùng kỳ. Tổng tài sản chỉ tăng 3,5% trong 6 tháng – khá thấp so với mức tăng 8,0% cùng kỳ.

Tổng lợi nhuận trước thuế trước dự phòng và lợi nhuận sau thuế 6 tháng đầu năm của 17 ngân hàng trong khảo sát tăng trưởng ấn tượng, lần lượt 36,1% và 53,7% so với cùng kỳ. Trong đó mức tăng trưởng cao nhất lên tới 200% thuộc về VIB và mức tăng trưởng thấp nhất là -22,7% (tăng trưởng âm lợi nhuận sau thuế) thuộc về LPB. LPB có mức tăng trưởng âm chủ yếu do thu nhập lãi thuần giảm 8,7% so với cùng kỳ và trích lập dự phòng cho cổ phiếu STB khoảng 100 tỷ đồng trong quý I/2018, trong khi cùng kỳ hoàn nhập dự phòng cho cổ phiếu STB lên tới hơn 245 tỷ đồng.

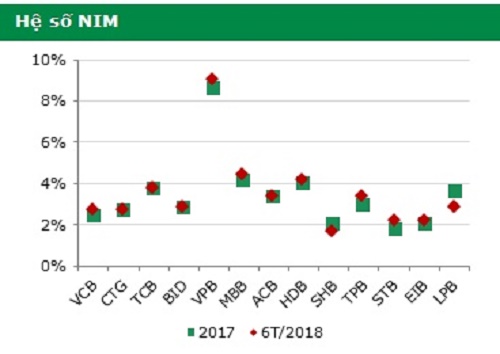

Tăng trưởng lợi nhuận toàn ngành đến từ 3 động lực chính: hệ số NIM toàn ngành cải thiện từ mức 3,05% cùng kỳ lên 3,16%, thu nhập ngoài lãi tăng mạnh 45,3% so với cùng kỳ và kiểm soát tốt hơn các chi phí (chi phí hoạt động và chi phí dự phòng rủi ro tín dụng chỉ tăng lần lượt 14,7% và 17,4% so với cùng kỳ, thấp hơn các mức tăng trưởng thu nhập).

Tăng trưởng tín dụng chậm hơn so với cùng kỳ, nợ xấu được kiểm soát tốt hơn

Tính đến cuối tháng 6, tăng trưởng tín dụng toàn ngành ngân hàng đạt 6,5% so với đầu năm – theo Ủy ban Giám sát Tài chính Quốc gia – thấp hơn đáng kể so với mức tăng cùng kỳ là 9,0%. Mức tăng này được nhận định là phù hợp với mục tiêu tăng trưởng tín dụng mà NHNN đặt ra cho năm 2018 là dưới 17% - thấp hơn so với mức tăng thực tế 18,24% của năm 2017.

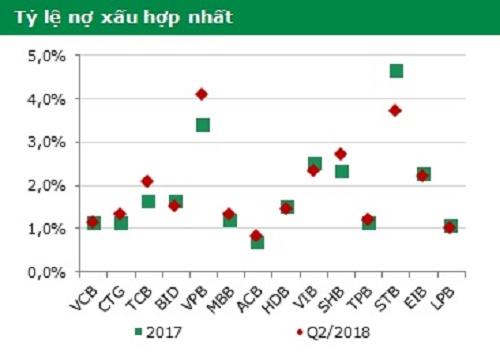

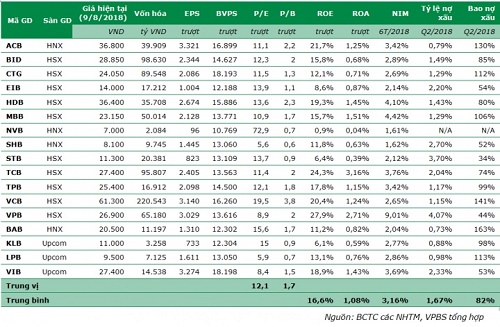

Dư nợ xấu của 17 ngân hàng niêm yết tăng 9,2% so với đầu năm – tương đương với mức tăng trưởng cho vay khách hàng trong cùng giai đoạn – thấp hơn đáng kể so với mức tăng nợ xấu cùng kỳ là 14,3%, cho thấy tình hình gia tăng nợ xấu được kiểm soát khá chặt chẽ tại các ngân hàng thương mại so với năm 2017. Tỷ lệ nợ xấu trung bình toàn ngành vẫn duy trì ở mức 1,67% như cuối năm 2017. Hầu hết các ngân hàng có tỷ lệ xấu thay đổi nhẹ trong biên độ +/- 0,2 điểm %, chỉ trừ một số ngân hàng có tỷ lệ nợ xấu biến động đáng kể như VPB (tăng từ 3,39% lên 4,07%), TCB (tăng từ 1,61% lên 2,04%) và STB (giảm từ 4,67% xuống 3,70%). Trong khi đó, hệ số bao nợ xấu trung bình (dự phòng/dư nợ xấu) tăng 8 điểm % so với đầu năm lên 82%, trong đó có tới 6/17 ngân hàng có hệ số bao nợ xấu trên 100%, bao gồm VCB, ACB, CTG, MBB, LPB và BAB.

Trong năm 2017 và nửa đầu năm 2018, với kết quả kinh doanh khả quan, nhiều ngân hàng đã đẩy mạnh trích lập dự phòng cho trái phiếu VAMC và xóa khoản mục này khỏi báo cáo tài chính. Trong số 17 ngân hàng niêm yết, có 5 ngân hàng đã hoàn tất xử lý trái phiếu VAMC, bao gồm VCB, MBB, ACB, TCB và CTG.

Lãi suất giảm nhẹ cả 2 chiều, hệ số NIM cải thiện nhờ tăng chất lượng tài sản sinh lời

Lãi suất cho vay và huy động trung bình 6 tháng của 17 ngân hàng niêm yết giảm nhẹ lần lượt 6 và 3 điểm cơ bản so với mức trung bình năm 2017, từ các mức 8,57% và 4,80% xuống 8,52% và 4,77% - phù hợp với mục tiêu giảm lãi suất của NHNN. Tuy vậy, chất lượng tài sản sinh lời cải thiện (tỷ lệ nợ xấu và trái phiếu VAMC giảm dần) giúp hệ số NIM cải thiện 7 điểm cơ bản, từ mức trung bình năm 2017 là 3,09% lên 3,16% 6 tháng đầu năm 2018.

Lãi suất huy động được duy trì ổn định nhờ thanh khoản hệ thống khá dồi dào trong suốt nửa đầu năm, đồng thời lượng tiền gửi ngân hàng cũng tăng mạnh – mức tăng lên tới hơn 10% ở nhiều ngân hàng lớn như BID, CTG, ACB, SHB, STB, VPB.

Tuy nhiên, từ tháng 7, thanh khoản hệ thống bắt đầu có dấu hiệu sụt giảm khiến lãi suất liên ngân hàng tăng mạnh, đồng thời áp lực từ tỷ giá và lạm phát trong nửa cuối năm cũng có thể khiến mặt bằng lãi suất huy động tăng lên trong 2 quý tới.

Tăng thu nhập ngoài lãi thúc đẩy tăng trưởng lợi nhuận

Thu nhập ngoài lãi tăng trung bình 45,3% so với cùng kỳ ở các ngân hàng niêm yết, trong đó thu nhập dịch vụ, thu nhập từ kinh doanh ngoại hối, đầu tư chứng khoán (chủ yếu là trái phiếu) và thu nhập từ hoạt động khác (chủ yếu là thu hồi nợ ngoại bảng) đều đạt các mức tăng tốt so với cùng kỳ.

Thu nhập dịch vụ tăng trưởng tốt nhờ tăng thu phí, bán chéo sản phẩm và hoạt động bancasurrance ở nhiều ngân hàng thương mại, đạt mức tăng 29,6% so với cùng kỳ và chiếm 8,6% tổng thu nhập hoạt động (cùng kỳ chiếm 8,4%). Trong khi đó, thu nhập từ chứng khoán đầu tư được sự hỗ trợ đồng thuận từ thị trường trái phiếu – lợi suất trái phiếu các kỳ hạn có xu hướng giảm liên tục trong nửa đầu năm, lợi suất trái phiếu chính phủ kỳ hạn 5 năm giảm mạnh từ mức 4,94% cuối tháng 6/2017 xuống 4,36% cuối năm 2017, sau đó tiếp tục giảm xuống còn 3,65% cuối tháng 6/2018.

Thu nhập từ kinh doanh và đầu tư chứng khoán của các ngân hàng niêm yết tăng 31,3% so với cùng kỳ, chiếm 3,13% tổng thu nhập hoạt động (cùng kỳ chỉ chiếm 3,02%). Thu nhập từ hoạt động kinh doanh khác – chủ yếu là từ thu hồi nợ ngoại bảng – tăng mạnh 79,9% so với cùng kỳ, chiếm 7,43% tổng thu nhập hoạt động (cùng kỳ chỉ chiếm 5,23%), là kết quả của kinh tế vĩ mô tăng trưởng tốt và cho thấy hiệu quả của Nghị định 61 của Chính phủ và Nghị quyết 42 của Quốc hội.

Trong khi thu nhập dịch vụ và thu hồi nợ ngoại bảng còn dư địa để tiếp tục tăng trưởng trong các quý tới, thu nhập từ kinh doanh và đầu tư chứng khoán có thể sẽ bị ảnh hưởng mạnh, do xu hướng tăng mạnh trở lại của lợi suất trái phiếu trong thời gian gần đây, đặc biệt là dưới tác động từ chính sách tiền tệ của các ngân hàng trung ương trên thế giới, mà điển hình là kế hoạch tăng lãi suất của Fed.

Nếu các ngân hàng thương mại tiếp tục duy trì tốc độ trích lập dự phòng cho trái phiếu VAMC trong thời gian tới, dự báo trong năm 2018 sẽ chưa có thêm ngân hàng niêm yết nào hoàn thành xử lý trái phiếu VAMC. Trong năm 2019, BAB (Ngân hàng bắc Á) sẽ là ngân hàng tiếp theo hoàn thành trích lập và xử lý trái phiếu VAMC.

Theo Nhà đầu tư

- 1. Australia: Khủng hoảng thiếu nguồn cung nhà ở ngày càng trầm trọng

- 2. Đất ngoại thành Hà Nội sắp tấp nập đấu giá, khởi điểm chỉ hơn 6 triệu đồng/m2

- 3. Đất rừng tỉnh ven Hà Nội bán giá bát phở mỗi m2, hé lộ mục đích phía sau

- 4. Trầy trật đòi tiền mua nhà tại dự án ‘ma’ Lancaster Lincoln

- 5. Tháo dỡ nhiều biệt phủ xây dựng trái phép trên núi