Tuy nhiên, tính bền vững của nợ công không chỉ phụ thuộc vào độ lớn, quy mô nợ công tại một thời điểm, xu hướng thâm hụt hay thặng dư ngân sách mà còn phụ thuộc vào hầu hết các biến số kinh tế vĩ mô có liên quan, chủ yếu bao gồm tăng trưởng GDP, lãi suất, lạm phát và biến động tỷ giá hối đoái. Trong hầu hết các trường hợp khủng hoảng nợ công trong lịch sử cũng như các cuộc khủng hoảng nợ công gần đây, chính những biến động của các biến số vĩ mô là nguyên nhân chủ yếu dẫn đến khủng hoảng nợ công.

Tính bền vững của nợ công không chỉ phụ thuộc vào độ lớn, quy mô nợ công tại một thời điểm, xu hướng thâm hụt hay thặng dư ngân sách.

Các yếu tố tác động đến nợ công trong nền kinh tế đóng

Trong nền kinh tế đóng, giới hạn ngân sách của Chính phủ được biểu thị bởi phương trình sau:

Gt + it Dt-1 = Rt + (Dt - Dt-1)

Trong đó:

Gt : Chi tiêu của chính phủ chưa tính đến chi trả lãi suất

it : Lãi suất đối với dư nợ của chính phủ tại thời điểm t-1

Dt : Dư nợ tại thời điểm t

Dt-1 : Dư nợ tại thời điểm t-1

Rt : Thu ngân sách nhà nước tại thời điểm t

Trong trường hợp tổng thu của chính phủ (vế phải của phương trình, gồm thu thuế và các khoản thu khác) không đủ cho chi thông thường và chi trả lãi, chính phủ phải tăng vay nợ. Tổng vay mới của chính phủ bằng tổng nợ thời điểm (t) trừ đi tổng nợ thời điểm (t-1), tức là bằng (Dt - Dt-1)

Thâm hụt ngân sách cơ bản (PB), được tính bằng tổng thu trừ đi tổng chi thông thường (chưa tính chi trả lãi vay), cụ thể như sau:

PBt = Rt - Gt

Trường hợp tổng thu thông thường lớn hơn chi thông thường (chưa tính chi trả lãi vay của chính phủ) thì ngân sách nhà nước có thặng dư cơ sở và ngược lại.

Dt = (1 + it)Dt-1 - PBt

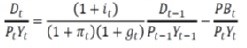

Thông thường, trong phân tích về bền vững nợ công, người ta thường xét tỷ lệ nợ công so với GDP, chia toàn bộ phương trình trên cho GDP danh nghĩa (PtYt), sẽ có:

Trong đó:

PtYt : GDP danh nghĩa giai đoạn t

1 + πt : Tỷ lệ trượt giá GDP

1 + gt : Tỷ lệ tăng trưởng GDP thực tế

Pt-1Yt-1 : GDP danh nghĩa giai đoạn t-1

Với dt = Dt/ PtYt là tỷ lệ nợ giai đoạn t so với GDP; 1+rt : Lãi suất thực = (1+it)/(1 + πt) và (1+it)/(1 + πt)( 1 + gt) = (1+rt)/(1+gt) = фt

Hay nói cách khác:

dt = фt d t-1 - pbt

Tỷ lệ nợ công so với GDP vào các yếu tố gồm: Lãi suất thực đối với các khoản nợ công; tốc độ tăng trưởng GDP; mức độ nặng nợ của thời kỳ trước và thâm hụt cơ bản. Bản thân lãi suất thực và tỷ lệ tăng trưởng GDP thực đến lượt chúng lại phụ thuộc thêm vào yếu tố trượt giá GDP. Có thể nói, nợ công thời kỳ t có quan hệ tuyến tính với nợ công của các thời kỳ trước đó, cộng với khả năng cân bằng hoặc thâm hụt ngân sách cơ sở của một quốc gia.

Trường hợp thứ nhất, nếu ф < 1: Độ dốc của đường biểu thị tốc độ tăng tỷ lệ nợ công nhỏ hơn 1, do đó, tỷ lệ nợ công có xu hướng ổn định và không có đột biến. Giá trị tuyệt đối của nợ công phụ thuộc chủ yếu vào thâm hụt ngân sách cơ bản.

Trường hợp thứ hai, nếu ф > 1: Độ dốc của đường biểu thị tốc độ tăng của tỷ trọng nợ công so với GDP lớn hơn 1 và nợ công có xu hướng tăng đột biến, tiềm ẩn nguy cơ thiếu bền vững.

Tóm lại, qua phân tích trong khuôn khổ nêu trên với giả định đơn giản về một nền kinh tế đóng (theo ý nghĩa là chính phủ không có hoạt động vay nước ngoài) thì quy mô nợ công, tỷ trọng và tốc độ gia tăng của nợ công phụ thuộc vào các yếu tố sau:

Nợ công hiện hành: Nợ công hiện hành có tính quyết định rất lớn đối với diễn tiến của nợ công trong tương lai. Một quốc gia có xuất phát điểm với tỷ lệ nợ công thấp có lợi thế trong việc tiếp tục kiểm soát quy mô nợ và có thêm không gian chính sách tài khóa trong trường hợp phải đối mặt với khủng hoảng kinh tế, cần dùng chính sách tài khóa mở rộng và chủ động để ứng phó với chu kỳ kinh tế hoặc những khó khăn cụ thể về tổng cầu.

Lãi suất: Với các điều kiện khác không đổi, lãi suất tăng sẽ làm cho yếu tố động trong mối cân bằng động về nợ công có xu hướng tăng nhanh hơn, điều này đồng nghĩa với việc tỷ trọng nợ công so với GDP tăng nhanh hơn. Trong trường hợp tăng đột biến, đặc biệt là trước các nguy cơ khủng hoảng, khả năng kiểm soát nợ công sẽ giảm đi, là yếu tố quyết định đến khả năng lâm vào khủng hoảng nợ công nhanh hay chậm, khả năng ứng phó của quốc gia đó.

Trên thực tế, trong trường hợp giá trị tuyệt đối và tỷ lệ nợ công so với GDP cao, khi các khoản vay có lãi suất thả nổi thì lãi suất có tính quyết định rất lớn đến tính bền vững nợ công. Chẳng hạn như trường hợp của Chính phủ Hy Lạp, khi bắt đầu xảy ra khủng hoảng nợ công vào năm 2009 - 2010, Hy Lạp vẫn có thể tiếp cận thị trường trái phiếu châu Âu, song do hệ số tín nhiệm của Chính phủ Hy Lạp đã giảm nghiêm trọng, đồng nghĩa với việc Chính phủ Hy Lạp không thể huy động vốn với lãi suất thấp nữa. Các khoản vay với lãi suất thả nổi lại phải chịu mức lãi suất cao hơn. Điều này dẫn đến Chính phủ mất khả năng thanh toán, mất khả năng trả nợ và phải dùng đến gói cứu trợ của Liên minh châu Âu (EU) như chúng ta đã chứng kiến.

Tốc độ tăng trưởng GDP: Khi tốc độ tăng trưởng GDP cao tương đối so với tốc độ tăng nợ công thì tỷ lệ nợ công so với GDP có xu hướng giảm. Khi tăng trưởng GDP cao hơn lãi suất thực thì độ biến thiên của tỷ lệ nợ công ((1+rt)/(1+gt) = фt) sẽ thấp hơn, do đó sẽ ít có đột biến về nợ công.

Tỷ lệ thâm hụt cơ sở: Có thể nói thâm hụt ngân sách cơ bản là yếu tố có tính chất quyết định lớn (ngoài mức nợ khởi đầu Dt-1) đối với xu hướng và phần nào đó là tính an toàn của nợ công. Thâm hụt ngân sách lớn đồng nghĩa với việc Chính phủ của một quốc gia sẽ phải vay nợ để bù đắp thâm hụt, đáp ứng nhu cầu chi tiêu và dẫn đến tăng trị giá tuyệt đối của nợ công.

Trong các phân tích về ngân sách theo thời kỳ như lập luận của Ricardo hay Barro, cuối cùng Chính phủ không thể vay nợ mãi mãi mà trong dài hạn, ngân sách nhà nước phải thặng dư để trả nợ cũ. Tuy nhiên, đây là một lập luận chưa thực sự có đầy đủ cơ sở thực tiễn để chứng minh.

Lạm phát: Tốc độ tăng trưởng GDP thực tế là tốc độ tăng trưởng GDP danh nghĩa được điều chỉnh theo tỷ lệ trượt giá GDP. Lạm phát cao đồng nghĩa với việc lãi suất thực tế thấp hơn. Tỷ lệ trượt giá GDP lớn đồng nghĩa với việc tốc độ tăng trưởng GDP thực tế thấp hơn. Các lý thuyết cũng như thực tiễn cho thấy, lạm phát là hệ quả của chính sách tiền tệ và có quan hệ với vay nợ trong nước. Các chính phủ hoàn toàn có thể tác động đến mức độ nợ và gánh nặng nợ thông qua tác động đến lạm phát (chẳng hạn in tiền), từ đó một cách không chính thức làm giảm nghĩa vụ nợ của chính phủ. Ở đây, tác giả chỉ đặt vấn đề nguyên lý về vai trò của lạm phát trong sự biến thiên của tốc độ và gánh nặng nợ trong điều kiện chính phủ không có ý định in tiền nhằm làm giảm nợ của Chính phủ. Chủ đề này cần có nghiên cứu riêng về cả kinh nghiệm quốc tế cũng như hậu quả của các hành động chính sách có liên quan của Chính phủ đối với việc in tiền, đẩy lạm phát lên cao nhằm giảm nợ.

Ngay cả trong mô hình phân tích nền kinh tế đóng (không có vay nợ nước ngoài) thì mối quan hệ của các yếu tố tác động đến nợ công cũng vẫn là quan hệ động giữa các biến số kinh tế vĩ mô. Tốc độ tăng, độ lớn của nợ công của từng thời kỳ phụ thuộc vào tất cả các yếu tố tác động đến nợ công (Dt và do đó là mức tăng nợ công - Δdt). Sự biến thiên và tính bền vững của nợ chính phủ và nợ công phụ thuộc vào biến động của tất cả các biến số tác động đến nó.

Quay trở lại mối quan hệ động về nợ với các yếu tố vĩ mô. Ta có tổng nợ của vay mới trong giai đoạn t bằng chi phí trả lãi đối với nợ công giai đoạn t-1 cộng với các khoản vay mới (bao gồm cả vay mới để trả nợ cũ).

dt = фt d t-1 - pbt

Nếu trừ dt-1 khỏi phương trình trên, ta thấy sự thay đổi của dt (tỷ lệ nợ công so với GDP tại thời điểm t như sau:

Δdt = (фt – 1) dt-1 - pbt

Sự thay đổi tỷ lệ nợ công từ giai đoạn (t-1) sang giai đoạn (t) bằng tỷ lệ chi trả lãi đối với các khoản nợ của giai đoạn (t-1) cộng với thâm hụt cơ sở của ngân sách nhà nước trong cùng giai đoạn. Với mức độ thâm hụt ngân sách thì có thể đảm bảo tỷ lệ nợ công so với GDP (Δdt) không đổi, tức là ở mức độ làm cho Δdt = 0, ta có:

pbt * = (фt – 1) dt-1 - pbt = [(1+rt)/(1+gt)] dt-1

Cân bằng này cho chúng ta gợi ý về mức độ thâm hụt (hay thặng dư) ngân sách nhà nước cần thiết để đảm bảo tỷ lệ nợ công so với ngân sách luôn giữ ở mức của thời điểm t và do đó có thể gợi ý những hành động chính sách trong thực thi quản lý ngân sách nhà nước của chính phủ để nhằm kiểm soát tốc độ tăng của nợ công so với GDP. Việc thực thi toàn bộ các chính sách một cách tổng thể để đảm bảo duy trì tỷ lệ nợ công cố định so với GDP là rất khó khăn vì các yếu tố kinh tế vĩ mô có quan hệ mật thiết với nhau và khó có thể tiến hành đồng thời.

Các yếu tố tác động đến nợ công trong nền kinh tế mở

Phân tích bền vững nợ công trong nền kinh tế mở cần bổ sung các yếu tố ảnh hưởng đến nợ nước ngoài. Trong nền kinh tế mở, ta có:

Dt = Dtd + et Dtf

Trong đó:

Dt: Tổng nợ công tại thời điểm t

Dtd: Nợ trong nước tại thời điểm t

Dtf: Nợ nước ngoài tại thời điểm t

et: Tỷ giá hối đoái của nội tệ so với ngoại tệ vay tại thời điểm t.

Tương tự như đối phương trình cân bằng ngân sách và nợ công trong trường hợp nền kinh tế đóng, chúng ta có:

Dtd + et Dtf = (1 + itd) (Dt-1d + (1 + itf) Dt-1f - PBt

Với lưu ý tỷ giá được tính bằng nội tệ so với ngoại tệ ta có tỷ giá thực (iEFF) được tính bằng lãi suất điều chỉnh theo thay đổi tỷ giá, cụ thể là:

(1+ iEFF) = (1 + if) (1 + Δe)

Do trong tổng nợ công lúc này gồm cả nợ trong nước và nợ nước ngoài, cả nợ gốc và lãi suất đều chịu tác động của yếu tố tỷ giá và lãi suất vay nước ngoài, cụ thể như sau:

(1 + it) = (1 – α) (1 + itd) + α(1+ εt) (1 + itf)

Trong đó:

it: Lãi suất của danh mục nợ

α: Tỷ lệ nợ nước ngoài trong tổng nợ công

itd: Lãi suất đối với nợ trong nước

εt: Tỷ lệ trượt giá nội tệ so với nội tệ

itf: Lãi suất đối với nợ nước ngoài

Khi đó:

фt = (1 + it) : (1 + gt) = [(1 – α) (1 + itd) + α(1+ εt) (1 + itf)] : [(1 + gt) (1 + πt)]

Lưu ý, lãi suất thực là (1 + rt) = (1 + it)/(1 + πt)

Tương ứng với cách tính toán tỷ lệ nợ công ta có:

Δdt = {[(rt/1+gt) – (gt/1+gt) + α εt(1+ itf)]/ [(1 + gt) (1 + πt)]}dt-1 – pbt

Mức độ tăng và khả năng đột biến về nợ công không chỉ phụ thuộc vào mức độ nợ khởi điểm, thâm hụt ngân sách cơ sở, tăng trưởng GDP, lãi suất trong nước, tỷ lệ trượt giá GDP mà còn phụ thuộc vào hai yếu tố quan trọng nữa là lãi suất vay nước ngoài và tỷ giá của nội tệ so với loại ngoại tệ vay, trong đó, mức độ tác động của từng yếu tố như sau:

rt/1+gt): Là tác động của lãi suất thực, trong đó có yếu tố lãi suất đối với ngoại tệ.

(gt/1+gt): Là tác động của tăng trưởng đối với nợ công.

{α εt(1+ itf)]/[(1 + gt) (1 + πt)]} dt-1: Là tác động của yếu tố lạm phát.

Trong trường hợp nền kinh tế mở, đặc biệt là đối với các nước đang phát triển khi thị trường nợ trong nước còn mỏng, thông thường tỷ lệ nợ nước ngoài tương đối cao thì yếu tố tỷ giá hối đoái và lãi suất nước ngoài là rất quan trọng và đáng kể khi đánh giá bền vững nợ công.

Các yếu tố khác có khả năng tác động đến bền vững nợ công

Cùng với các yếu tố trên còn có một số yếu tố tác động đến an toàn nợ công (tuy có thể không nằm hoặc không có trong khái niệm nợ công nhưng trên thực tế có thể ảnh hưởng đến an toàn nợ và diễn biến nợ công khi xét đến điều kiện cụ thể của từng quốc gia). Cụ thể:

Các nghĩa vụ nợ dự phòng tiềm ẩn:

Khái niệm, định nghĩa và phạm vi nợ công ở các nước có khác nhau. Tuy nhiên, có thống nhất chung là an toàn nợ công không thể chỉ giới hạn trong xem xét các yếu tố trực tiếp tác động đến nợ như các khoản nợ trực tiếp của ngân sách nhà nước, của chính phủ và nợ của chính quyền địa phương. Một số nước tính toàn bộ các khoản nợ có bảo lãnh của chính phủ là một cấu phần nợ công (như trường hợp của Việt Nam, nợ công bao gồm nợ của chính phủ, nợ được chính phủ bảo lãnh và nợ của chính quyền địa phương). Đây là cách tiếp cận tương đối an toàn vì thực chất các khoản bảo lãnh cho khoản vay của các đối tượng ngoài khu vực không hoặc ngoài khu vực chính phủ không phải là nghĩa vụ nợ trực tiếp của chính phủ. Tuy nhiên, khi có sự kiện bảo lãnh, chính phủ phải đứng ra bảo đảm trả nợ thay dùng nguồn ngân sách nhà nước trả nợ thay thì khi đó mới thực sự trở thành nghĩa vụ nợ và do đó ảnh hưởng đến tổng nợ. Do đó, khi phân tích cần tính đến các nguy cơ tiềm ẩn dẫn đến nợ dự phòng biến thành nợ công trực tiếp, có nguy cơ tiềm ẩn đẩy tốc độ tăng đột biến của nợ công và tổng nợ công.

Các khoản chính phủ cho vay lại:

Ở một số quốc gia, khi khả năng tiếp cận vốn của khu vực tư nhân còn non kém, chính phủ có thể thực hiện cho vay lại từ nguồn vốn vay nợ công cho khu vực tư nhân. Về pháp lý, các khoản vay này thuộc nghĩa vụ của chính phủ, là nợ của chính phủ, tuy nhiên, nghĩa vụ nợ thực tế của các khoản nợ này được chuyển cho khu vực tư nhân. Chính phủ sử dụng uy tín của mình để huy động vốn vay và cho khu vực tư nhân vay lại, thu hồi vốn để trả nợ. Về bản chất, các khoản nợ này có tính chất dự phòng vì người trả nợ cuối cùng không phải chính phủ mà là nghĩa vụ thực tế của khu vực tư nhân là đối tượng vay lại.

Tại Việt Nam, 30 năm qua, Chính phủ vay ODA và vay ưu đãi nước ngoài và dành một phần để cho vay lại đối với doanh nghiệp, đơn vị sự nghiệp công lập và thu hồi vốn từ các đối tượng này để trả nợ cho chủ nợ nước ngoài. Đây là một đặc thù không có tính phổ biến nhưng là thực tế ở Việt Nam. Xét về mặt thống kê, phần nợ chính phủ vay về cho vay lại ở Việt Nam được thống kê trong nợ công tuy bản chất của cấu phần này mang tính dự phòng vì Chính phủ không sử dụng vốn vay này trực tiếp mà vay về để cho vay lại đến các DN và đơn vị sự nghiệp công lập.

Các khoản thu, chi dưới dòng của ngân sách nhà nước:

Các khoản thu chi với ý nghĩa là các khoản không đưa vào tính toán cân đối ngân sách, do đó không thể hiện trong bội chi cơ sở cũng như trong cân bằng tài khóa như đã nêu trong mô hình phân tích ở trên nhưng là các yếu tố cần tính đến khi tính toán xu hướng nợ công. Một số ví dụ cụ thể của các khoản thu chi này gồm: Chi hỗ trợ DN nhà nước, chi an ninh quốc phòng và các khoản chi khác không tính trong cân đối ngân sách nhà nước. Thực tế này tồn tại ở hầu hết các quốc gia nhằm phục vụ công tác điều hành ngân sách hoặc nhằm mục đích an ninh quốc phòng và các hoạt động có tính chất bí mật khác. Những đột biến về thu chi từ các khoản này cũng là yếu tố phải xem xét khi đánh giá tính bền vững nợ công.

Nợ của DN nhà nước và nguy cơ giải cứu ngân hàng:

Đây là các khoản nợ tiềm ẩn luôn có thể xảy ra và biến thành nợ trực tiếp của Chính phủ. Điều này thường thấy rõ trước, trong hoặc sau các cuộc khủng hoảng kinh tế, khủng hoảng ngân hàng. Chính phủ phải chịu trách nhiệm giải cứu các ngân hàng thương mại để đảm bảo không ảnh hưởng đến mục tiêu kinh tế chung của đất nước.

Kết luận

Tựu chung, nợ công không tự sinh ra mà xuất phát từ yêu cầu tài trợ thâm hụt ngân sách của chính phủ và các chính sách có liên quan đối với các cấu phần khác như chính sách bảo lãnh của chính phủ và chính sách cho vay lại đối với khu vực ngoài nhà nước. Huy động nợ công là cần thiết để bù đắp thâm hụt ngân sách và đóng vai trò quan trọng trong huy động nguồn vốn cho đầu tư phát triển, đặc biệt ở các nước đang phát triển, đòi hỏi đầu tư công cao nhằm duy trì tăng trưởng tạo đột phá về kinh tế. Tuy nhiên, cần nắm bắt và hiểu rõ những yếu tố tác động đến an toàn nợ công để có được chính sách quản lý đầu tư - tài khóa và nợ công phù hợp nhằm đảm bảo an toàn, và an ninh tài chính. Việc phân tích khuôn khổ các yếu tố tác động đến nợ công và bền vững nợ công trong phạm vi bài viết này góp phần gợi mở những suy nghĩ về chính sách đối với công tác quản lý ngân sách và nợ công ở Việt Nam hiện nay trong bối cảnh tái cơ cấu ngân sách nhà nước và nợ công nhằm đảo bảo nền tài chính quốc gia an toàn bền vững.

Theo Tạp chí tài chính

- 1. Australia: Khủng hoảng thiếu nguồn cung nhà ở ngày càng trầm trọng

- 2. Đất ngoại thành Hà Nội sắp tấp nập đấu giá, khởi điểm chỉ hơn 6 triệu đồng/m2

- 3. Đất rừng tỉnh ven Hà Nội bán giá bát phở mỗi m2, hé lộ mục đích phía sau

- 4. Trầy trật đòi tiền mua nhà tại dự án ‘ma’ Lancaster Lincoln

- 5. Tháo dỡ nhiều biệt phủ xây dựng trái phép trên núi