Lô trái phiếu 470 tỷ đồng đảm bảo bằng cổ phiếu AAA, APH, HII và NHH

Theo nguồn tin của Báo Đầu tư, Nhựa An Phát Xanh đang có một lô trái phiếu mã AAAH2124001 trị giá 470 tỷ đồng, phát hành ngày 19/11/2021, kỳ hạn 3 năm và đáo hạn vào năm 2024.

Trong đó, tài sản đảm bảo cho lô trái phiều này là cổ phiếu CTCP Tập đoàn An Phát Holdings (mã APH), cổ phiếu CTCP Nhựa An Phát Xanh (mã AAA), cổ phiếu CTCP Nhựa Hà Nội (mã NHH), và cổ phiếu CTCP An Tiến Industries (mã HII).

Mặc dù đơn vị này không công bố số lượng từng cổ phiếu làm tài sản đảm bảo cho khoản vay nhưng có thể thấy giá trị tài sản đảm bảo đã giảm tương đối mạnh từ thời điểm phát hành tới thời điểm hiện tại.

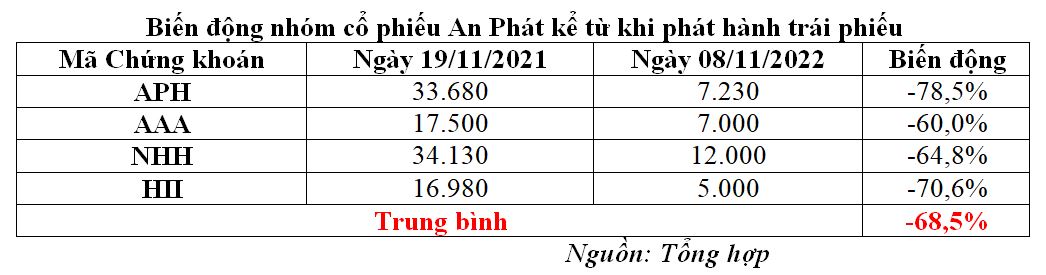

Giá cổ phiếu nhóm Nhựa An Phát Xanh giảm mạnh sau khi phát hành trái phiếu (Nguồn: Tổng hợp).

Cụ thể, từ ngày 19/11/2021 đến ngày 8/11/2022, cổ phiếu APH giảm 78,5% về 7.230 đồng/cổ phiếu; cổ phiếu AAA giảm 60% về 7.000 đồng/cổ phiếu; cổ phiếu NHH giảm 64,8% về 12.000 đồng/cổ phiếu; và cổ phiếu HII giảm 70,6% về 5.000 đồng/cổ phiếu.

Như vậy, trung bình nhóm 4 cổ phiếu làm tài sản đảm bảo cho mã trái phiếu AAAH2124001 đã giảm 68,5% so với thời điểm phát hành.

Trên sàn, cổ phiếu DIC Corp (mã DIG – sàn HoSE) sau khi liên tục giảm giá và bị bán giải chấp cổ phiếu, đơn vị này đã phải bổ sung tài sản đảm bảo cho khoản trái phiếu phát hành.

Cụ thể, ngày 8/11, DIC Corp thay đổi 110 triệu cổ phiếu DIG làm tài sản đảm bảo thành 79,2 triệu cổ phiếu, tức giảm 30,8 triệu cổ phiếu. Trong đó, Công ty bị bán giải chấp 55 triệu cổ phiếu và thế chấp bổ sung 24,2 triệu cổ phiếu DIG từ việc chia cổ tức và cổ tức thưởng.

Đồng thời, DIC Corp cũng đã phải bổ sung 80 bất động sản tại xã Đại Phước, huyện Nhơn Trạch, tỉnh Đồng Nai làm tài sản đảm bảo thay cho 3 lô trái phiếu thay thế cho 55 triệu cổ phiếu của bên thứ ba vừa bị bán giải chấp.

Điểm đáng lưu ý, tài sản đảm bảo của 3 lô trái phiếu trên là toàn bộ tài sản, quyền tài sản và các quyền, lợi ích hiện hữu và phát sinh trong tương lai từ việc đầu tư, phát triển, khai thác tiêu thụ sản phẩm Dự án Khu Đô thị du lịch Long Tân với diện tích 331,9 ha tại huyện Nhơn Trạch, Đồng Nai; và cổ phiếu DIG và toàn bộ lợi tức, cổ tức phát hành từ số cổ phiếu thế chấp tại Ngân hàng mà Công ty sở hữu.

Theo tìm hiểu, tính tới 30/9/2022, DIC Corp đang có tổng dư nợ ngắn hạn và dài hạn là 5.301,99 tỷ đồng, chiếm 33,5% tổng nguồn vốn và bằng 70,5% vốn chủ sở hữu. Trong đó, Công ty thuyết minh có tổng dư nợ 3.417,34 tỷ đồng trái phiếu.

DIC Corp thuyết minh trái phiếu DIGH2124001 phát hành ngày 16/09/2021 với tổng mệnh giá 1.000 tỷ đồng, kỳ hạn 36 tháng và đáo hạn ngày 16/9/2024; trái phiếu DIGH2124002 phát hành ngày 30/9/2021 với tổng giá trị 1.000 tỷ đồng, kỳ hạn 36 tháng và đáo hạn ngày 30/9/2024; và lô trái phiếu DIGH2124003 phát hành ngày 26/11/2021 với tổng mệnh giá 1.500 tỷ đồng, thời hạn 36 tháng và đáo hạn ngày 26/11/2024.

Quay trở lại với lô trái phiếu của Nhựa An Phát Xanh với mã AAAH2124001, tài sản đảm bảo của lô trái phiếu đã giảm tương đối mạnh so với thời điểm hành, nếu tiếp tục giảm làm cho giá trị tài sản đảm bảo dưới giá trị dư nợ, đơn vị này sẽ phải bổ sung tài sản đảm bảo.

Nhựa An Phát Xanh đang có dư nợ trái phiếu là 567,05 tỷ đồng

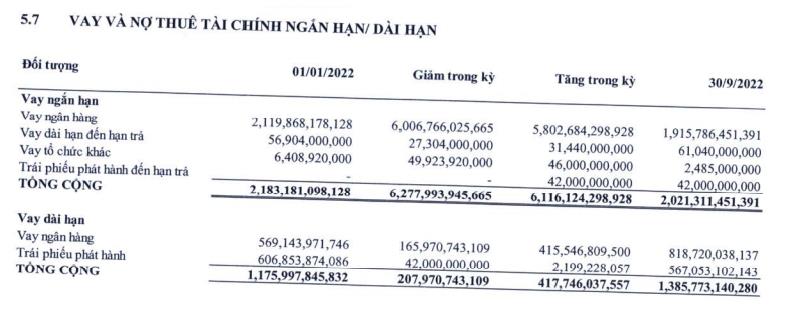

Theo tìm hiểu, tính tới 30/9/2022, Nhựa An Phát Xanh đang có tổng dư nợ ngắn hạn và dài hạn là 3.407,1 tỷ đồng, chiếm 30,2% tổng nguồn vốn và bằng 53,3% vốn chủ sở hữu.

Cơ cấu nợ vay của Nhựa An Phát Xanh tới 30/9/2022 (Nguồn: BCTC).

Trong đó, Công ty thuyết minh 2.021,3 tỷ đồng nợ vay ngắn hạn và 1.385,8 tỷ đồng nợ vay dài hạn. Thêm nữa, nợ vay dài hạn có 567,05 tỷ đồng là trái phiếu phát hành. Mặc dù vậy, đơn vị này không thuyết minh cơ cấu từng trái phiếu.

Tuy nhiên, nếu xem trong Báo cáo tài chính bán niên năm 2022 tới ngày 30/6/2022, Nhựa An Phát Xanh đang có dư nợ trái phiếu là 566,32 tỷ đồng, cũng tương đương với số dư nợ trái phiếu thời điểm 30/9/2022.

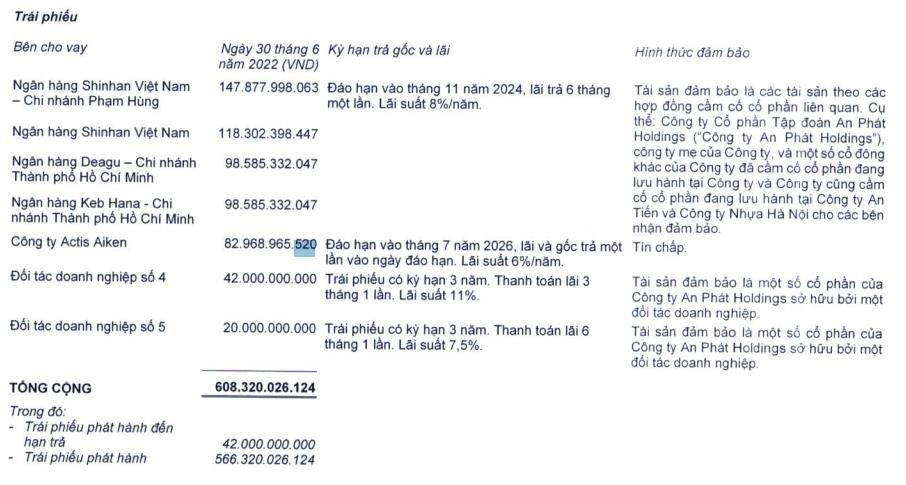

Tại thời điểm 30/6/2022, Nhựa An Phát Xanh tổng dư nợ trái phiếu là 608,32 tỷ đồng, trái phiếu phát hành đến hạn trả là 42 tỷ đồng và dư nợ trái phiếu còn lại là 566,32 tỷ đồng. Trong đó, chủ yếu dư nợ 147,88 tỷ đồng của Ngân hàng Shinhan Việt Nam – Chi nhánh Phạm Hùng; 118,3 tỷ đồng Ngân hàng Shinhan Việt Nam; 98,6 tỷ đồng dư nợ Ngân hàng Deagu – Chi nhánh TP. HCM; 98,6 tỷ đồng Ngân hàng Keb Hana – Chi nhánh TP. HCM; 82,97 tỷ đồng của Công ty Actis Aiken và các trái chủ khác.

Các khoản trái phiếu của Nhựa An Phát Xanh tới 30/6/2022 (Nguồn: BCTC).

Tổng dư nợ của 4 trái chủ Ngân hàng Shinhan Việt Nam – Chi nhánh Phạm Hùng, Ngân hàng Shinhan Việt Nam, Ngân hàng Deagu – Chi nhánh TP. HCM, và Ngân hàng Keb Hana – Chi nhánh TP. HCM là 463,38 tỷ đồng, gần bằng với lô trái phiếu có mã AAAH2124001 có mệnh giá 470 tỷ đồng.

Được biết, tổng dư nợ trái phiếu trị giá 463,38 tỷ đồng sẽ đáo hạn vào tháng 11/2024, lãi trả 6 tháng một lần và lãi suất là 8%/năm.

Đóng cửa phiên giao dịch ngày 8/11, cổ phiếu AAA tăng 130 đồng lên 7.000 đồng/cổ phiếu. Tuy nhiên, nếu xét từ 7/1/2022 tới nay, cổ phiếu AAA đã giảm 69,3% từ 22.800 đồng/cổ phiếu.

Tác giả: Duy Bắc

- 1. Australia: Khủng hoảng thiếu nguồn cung nhà ở ngày càng trầm trọng

- 2. Đất ngoại thành Hà Nội sắp tấp nập đấu giá, khởi điểm chỉ hơn 6 triệu đồng/m2

- 3. Đất rừng tỉnh ven Hà Nội bán giá bát phở mỗi m2, hé lộ mục đích phía sau

- 4. Trầy trật đòi tiền mua nhà tại dự án ‘ma’ Lancaster Lincoln

- 5. Tháo dỡ nhiều biệt phủ xây dựng trái phép trên núi