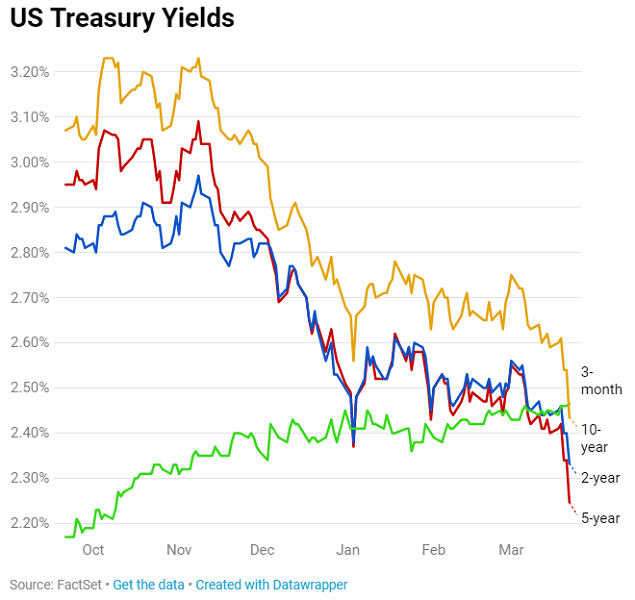

Đà giảm gần đây của lợi suất trái phiếu dài hạn đã dẫn tới hiện tượng đường cong lợi suất bị đảo ngược, cụ thể lợi suất trái phiếu kỳ hạn 3 tháng đã vượt mặt kỳ hạn 10 năm. Hiện tượng đường cong lợi suất bị đảo ngược thường được xem là một chỉ báo quan trọng về suy thoái.

Vào lúc 16h35 (giờ ET), lợi suất trái phiếu Chính phủ kỳ hạn 3 tháng là 2.459%, còn lợi suất trái phiếu Chính phủ kỳ hạn 10 năm là 2.4375, theo dữ liệu từ TradeWeb. Ngày thứ Sáu (22/03), chênh lệch lợi suất trái phiếu kỳ hạn 3 tháng và 10 năm chuyển sang âm lần đầu tiên kể từ năm 2007.

Sau phiên ngày thứ Sáu (22/03), lợi suất trái phiếu kỳ hạn 10 năm rơi xuống thấp nhất kể từ tháng 1/2018.

Lợi suất trái phiếu Chính phủ Mỹ kỳ hạn 10 năm giảm 16 điểm cơ bản so với đầu tuần. Lợi suất trái phiếu Chính phủ Mỹ kỳ hạn 30 năm giảm gần 15 điểm cơ bản trong cùng kỳ. Đáng chú ý hơn, lợi suất trái phiếu Chính phủ Đức kỳ hạn 10 năm rơi vào phạm vi âm.

Khi nhà đầu tư kỳ vọng nền kinh tế đang khỏe mạnh, đường cong lợi suất thường dốc lên. Những ai đồng ý nhận giấy nợ (IOU) từ Chính phủ Mỹ trong nhiều năm thường sẽ nhận được lãi suất cao hơn so với những ai chỉ cho vay trong vài tháng. Tuy nhiên, hình dạng dốc lên có thể thay đổi khi nhà đầu tư nghĩ tăng trưởng kinh tế có khả năng suy giảm.

Khi lợi suất trái phiếu kỳ hạn ngắn vượt mặt kỳ hạn dài, đây thường được xem là một chỉ báo về suy thoái, mặc dù các chuyên gia phân tích kỹ thuật xem sự đảo ngược của đường cong lợi suất ở một số kỳ hạn là quan trọng hơn so với những kỳ hạn khác.

“Tôi sẽ nhấn mạnh chênh lệch lợi suất giữa kỳ hạn 3 tháng và 10 năm là quan trọng vì Cục Dự trữ Liên bang Mỹ (Fed) đã thực hiện quá nhiều nghiên cứu về yếu tố nào dự báo tốt nhất về suy thoái trong tương lai và họ nhận thấy chênh lệch lợi suất giữa kỳ hạn 3 tháng và 10 năm được ưa chuộng”, Jon Hill, Chiến lược gia lãi suất tại BMO Capital Markets, nhận định.

Ông Hill nói thêm, mặc dù sự đảo ngược đường cong lợi suất không chắc chắn sẽ dẫn tới suy thoái, nhưng mô hình của Fed khu vực Cleveland và New York cho biết khi hiện tượng này xảy ra, có xác suất 30% suy thoái sẽ diễn ra trong 12 tháng kế tiếp. Một trong những chênh lệch lợi suất được Phố Wall theo dõi nhiều nhất là chênh lệch lợi suất giữa trái phiếu Chính phủ kỳ hạn 2 năm và 10 năm.

Larry Kudlow, Cố vấn Kinh tế trưởng của Tổng thống Mỹ Donald Trump, đồng tình rằng chênh lệch lợi suất giữa trái phiếu kỳ hạn 3 tháng và 10 năm là quan trọng nhất.

“Thực ra không phải là chênh lệch giữa 2 năm và 10 năm mà là chênh lệch giữa 3 tháng và 10 năm”, ông Kudlow nhận định trong tháng 5/2018. “Rất quan trọng. Tôi thường theo dõi chênh lệch này”.

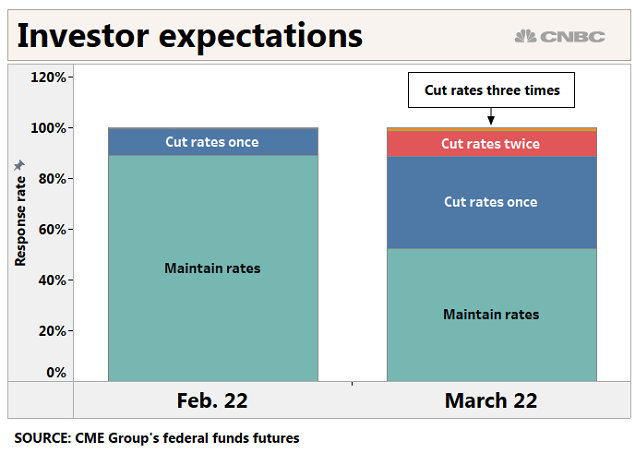

Ủy ban Thị trường Mở Liên bang (FOMC) – cơ quan thiết lập chính sách tiền tệ của Fed – cho biết họ sẽ không sớm nâng lãi suất – có khả năng là không nâng trong cả năm 2019 – trừ khi các điều kiện kinh tế thay đổi quá nhiều.

Ngoài ra, tại cuộc họp tháng 3/2019, Fed bất ngờ công bố chương trình cắt giảm số dư trên bảng cân đối kế toán sẽ kết thúc vào cuối tháng 9/2019. Đây là quyết định được đưa ra trong bối cảnh thị trường tài chính gây áp lực buộc Fed phải ngừng thắt chặt chính sách vào thời điểm bất ổn kinh tế đang dâng cao.

Theo FILI

- 1. Australia: Khủng hoảng thiếu nguồn cung nhà ở ngày càng trầm trọng

- 2. Đất ngoại thành Hà Nội sắp tấp nập đấu giá, khởi điểm chỉ hơn 6 triệu đồng/m2

- 3. Đất rừng tỉnh ven Hà Nội bán giá bát phở mỗi m2, hé lộ mục đích phía sau

- 4. Trầy trật đòi tiền mua nhà tại dự án ‘ma’ Lancaster Lincoln

- 5. Tháo dỡ nhiều biệt phủ xây dựng trái phép trên núi