Sau hai năm chính thức vận hành thị trường phái sinh với hợp đồng tương lai chỉ số VN30, ngày 4/7/2019 tới đây Sở GDCK Hà Nội triển khai sản phẩm hợp đồng tương lai trái phiếu Chính phủ 5 năm (HĐTL TPCP). Kế hoạch ban đầu của Bộ Tài chính khi triển khai thị trường phái sinh vào thời điểm tháng 8/2017 đưa ra đồng thời hai sản phẩm HĐTL chỉ số Vn30 và HĐTL TPCP kỳ hạn 5 năm. Tuy nhiên HĐTL chỉ số VN30 được chọn triển khai trước.

Trong những năm qua, thị trường TPCP tại Việt Nam đã phát triển mạnh mẽ cả về quy mô và độ sâu thị trường. Tốc độ tăng trưởng về quy mô bình quân đạt 15%/năm (trong vòng 5 năm trở lại đây), tương đương khoảng 20% GDP; thanh khoản thị trường bình quân phiên đạt mức 8,72 nghìn tỷ đồng trong năm 2018. Tỷ trọng giao dịch repo tăng mạnh, chiếm 53,6% giá trị giao dịch toàn thị trường. Do đó, việc triển khai sản phẩm HĐTL TPCP kỳ hạn 5 năm được kỳ vọng sẽ đáp ứng tốt nhu cầu phòng vệ rủi ro của NĐT cũng như sự phát triển thị trường TPCP.

Hiện nay, công tác chuẩn bị cho việc triển khai sản phẩm HĐTL TPCP 5 năm đã hoàn tất.

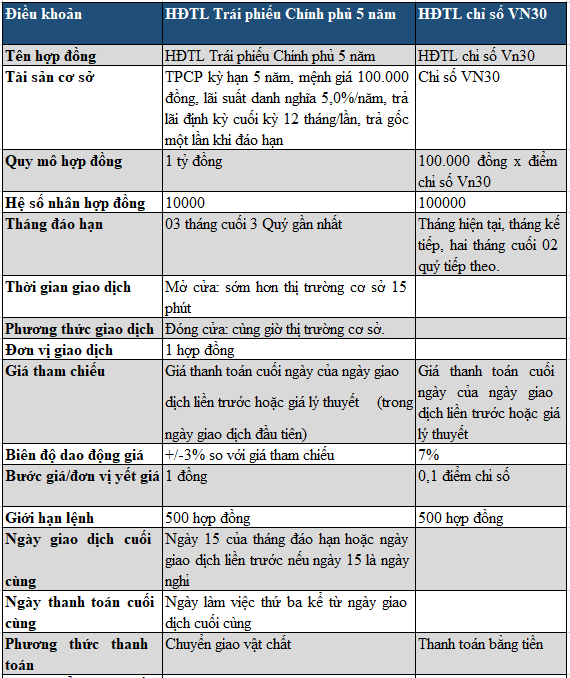

Đặc điểm của HĐTL Trái phiếu Chính phủ 5 năm

HĐTL TPCP kỳ hạn 5 năm tại Việt Nam có tài sản cơ sở là trái phiếu giả định có những đặc điểm tương tự một TPCP với mệnh giá 100.000 đồng, kỳ hạn kỳ hạn 5 năm, lãi suất danh nghĩa 5%/năm, trả lãi định kỳ 12 tháng/lần, trả gốc một lần khi đáo hạn.

Việc lựa chọn kỳ hạn của trái phiếu giả định là 5 năm đã được cân nhắc, tính toán dựa trên thanh khoản cũng như tỷ trọng của loại kỳ hạn này trong cơ cấu kỳ hạn phát hành trên thị trường giao ngay. Theo thống kê của SGDCK Hà Nội, TPCP kỳ hạn 5 năm được Kho bạc Nhà nước phát hành nhiều nhất trên thị trường sơ cấp và có thanh khoản tốt trên thị trường thứ cấp. Việc lựa chọn TPCP kỳ hạn 5 năm làm tài sản cơ sở của HĐTL TPCP được kỳ vọng sẽ đáp ứng tốt nhất nhu cầu đầu tư và phòng ngừa rủi ro của các NĐT.

Quy mô hợp đồng là 1 tỷ đồng được xem xét lựa chọn trên cơ sở tham vấn ý kiến của thành viên thị trường và phù hợp với điều kiện TTCKPS Việt Nam trong giai đoạn đầu phát triển với số lượng NĐT có hạn, thanh khoản còn hạn chế. Quy mô hợp đồng quá lớn sẽ làm giảm số lượng NĐT có khả năng tham gia giao dịch, hạn chế thanh khoản, dễ thao túng giá khiến thị trường dễ xảy ra những biến động mạnh. Ngoài ra, quy mô hợp đồng càng lớn thì khả năng NĐT có thể mua đủ tài sản cơ sở để chuyển giao trong trường hợp thanh toán chuyển giao vật chất sẽ càng nhỏ, làm tăng rủi ro mất khả năng thanh toán.

Đơn vị giao dịch hay khối lượng giao dịch HĐTL TPCP tối thiểu là 1 hợp đồng, tương đương 1 tỷ đồng giá trị danh nghĩa. Như vậy, NĐT có thể đặt các lệnh giao dịch với khối lượng là 1, 2, 3…. hợp đồng. Tuy nhiên, số tiền thực tế NĐT bỏ ra để giao dịch một HĐTL TPCP chỉ bằng quy mô hợp đồng nhân với tỷ lệ kỹ quỹ theo yêu cầu của TTLKCK. Vì vậy, các công cụ phái sinh nói chung và HĐTL TPCP nói riêng là các công cụ sử dụng đòn bầy tài chính.

Tháng đáo hạn: HĐTL TPCP có 3 tháng đáo hạn gần theo chu kỳ quý gần nhất. Ví dụ: vào thời điểm tháng 2, SGDCK niêm yết HĐTL TPCP đáo hạn vào các tháng 3, 6, 9.

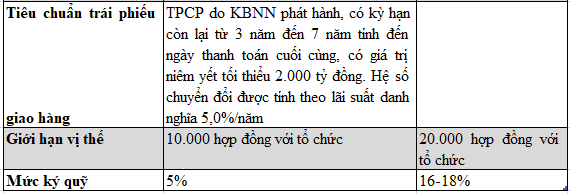

Phương thức chuyển giao HĐTL TPCP là phương thức chuyển giao vật chất (physical delivery) với ngày thanh toán cuối cùng là ngày làm việc thứ ba sau ngày giao dịch cuối cùng. Người bán lựa chọn và quyết định chuyển giao trái phiếu trong rổ trái phiếu giao hàng để thực hiện nghĩa vụ thanh toán trái phiếu cho người mua. Đổi lại, người mua thanh toán tiền khi nhận được trái phiếu tại ngày thanh toán cuối cùng.

Tất cả các nghiệp vụ thanh toán này đều được thực hiện thông qua Trung tâm Lưu ký Chứng khoán Việt Nam (TTLKCK) với tư cách là đối tác bù trừ trung tâm (CCP): là người mua đối với tất cả các người bán và là người bán đối với tất cả các người mua. Trong một số trường hợp, khi bên bán mất khả năng thanh toán, không có đủ trái phiếu để chuyển giao thì có thể sẽ chuyển sang hình thức thanh toán bằng tiền và bên bán sẽ chịu các chi phí có liên quan cũng như chịu một mức phạt nhất định theo quy định của Bộ Tài chính.

Trong thực tế tại các thị trường phái sinh trên thế giới, chỉ 2-3% HĐTL TPCP được giữ đến khi đáo hạn để thực hiện thanh toán đáo hạn. Phần lớn các HĐTL TPCP thường được tất toán (offset) trong tháng đáo hạn hoặc được quay vòng (roll-over). Ví dụ như tại Nhật Bản, tỷ lệ các HĐTL TPCP được quay vòng trước hạn lên đến 99%; còn tại thị trường Mỹ, tỷ lệ HĐTL TPCP được nắm giữ đến khi đáo hạn chỉ khoảng 2,6%.

Tỷ lệ ký quỹ của HĐTL TPCP dự kiến áp dụng 2 loại ký quỹ là: ký quỹ ban đầu và ký quỹ thực hiện hợp đồng. Trong đó, mức ký quỹ ban đầu tối thiếu dự kiến là 2,5% và mức ký quỹ thực hiện hợp đồng tối thiểu dự kiến là 5%. Các công ty chứng khoán (CTCK) có thể áp dụng các mức ký quỹ này bằng hoặc cao hơn mức ký quỹ tối thiểu do TTLKCK công bố.

HĐTL Trái phiếu Chính phủ bị giới hạn vị thế áp dụng đối với loại hình NĐT chứng khoán chuyên nghiệp là 10.000 hợp đồng/tài khoản; NĐT tổ chức là 5.000 hợp đồng/tài khoản, giới hạn lệnh tối đa là 500 hợp đồng.

Theo Vụ phát triển thị trường UBCK, trước mắt chưa áp dụng giới hạn vị thế đối với NĐT cá nhân vì trong giai đoạn đầu, HĐTL TPCP được định hướng là các NĐT tổ chức, chưa thực hiện đối với NĐT cá nhân nhằm hạn chế hoạt động đầu cơ (do NĐT cá nhân không nắm giữ các TPCP trên thị trường cơ sở). Về lâu dài, có thể xem xét cho phép các NĐT cá nhân tham gia để thúc đẩy thanh khoản cho thị trường cũng như đa dạng hóa các đối tượng đầu tư.

So sánh giữa HĐTL Trái phiếu Chính phủ và HĐTL chỉ số VN30

Theo Trí thức trẻ

- 1. Australia: Khủng hoảng thiếu nguồn cung nhà ở ngày càng trầm trọng

- 2. Đất ngoại thành Hà Nội sắp tấp nập đấu giá, khởi điểm chỉ hơn 6 triệu đồng/m2

- 3. Đất rừng tỉnh ven Hà Nội bán giá bát phở mỗi m2, hé lộ mục đích phía sau

- 4. Trầy trật đòi tiền mua nhà tại dự án ‘ma’ Lancaster Lincoln

- 5. Tháo dỡ nhiều biệt phủ xây dựng trái phép trên núi