Dấu hiệu khủng hoảng không rõ nét

Trước một số quan ngại về nguy cơ nền kinh tế có thể rơi vào chu kỳ khủng hoảng 10 năm, Trung tâm Nghiên cứu BIDV đã tiến hành một báo cáo nghiên cứu kéo dài hơn 2 tháng qua và đi đến nhận định: Khả năng sẽ không xảy ra chu kỳ khủng hoảng kinh tế 10 năm đối với nền kinh tế Việt Nam giai đoạn 2018-2019.

Những nghiên cứu trước đây đã chỉ ra 6 dấu hiệu chính của khủng hoảng kinh tế - tài chính của một quốc gia, bao gồm: 1/ Tín dụng mở rộng quá mức và/hoặc giá tài sản quá cao; 2/ Hệ thống tài chính khó khăn hoặc mất khả năng cung ứng nguồn lực cho các khu vực khác của nền kinh tế; 3/ Xảy ra bất ổn lớn trên bảng cân đối tài khoản của các chủ thể chính trong nền kinh tế; 4/ Các chỉ số KTVM như lạm phát, tỷ giá biến động mạnh và khó kiểm soát; 5/ Một số thị trường có ảnh hưởng, lan tỏa lớn đến các hoạt động kinh tế khác như thị trường bất động sản, chứng khoán bước vào giai đoạn căng thẳng hoặc suy thoái; 6/ Niềm tin của người dân, DN và các nhà đầu tư, tổ chức quốc tế suy giảm mạnh.

Tại Việt Nam, các dấu hiệu khủng hoảng trên đã biểu hiện khá rõ nét ở dạng này hay dạng khác trong mỗi chu kỳ 10 năm trong 3 thập kỷ vừa qua (1988-1989, 1998-1999, 2008-2009), tuy nhiên lại không rõ nét trong giai đoạn 2018-2019.

Qua tổng hợp, phân tích, đối chiếu và đánh giá các dữ liệu, báo cáo vừa công bố của Trung tâm Nghiên cứu BIDV đã chỉ rõ khác biệt của những dấu hiệu khủng khoảng trên trong quá khứ so với hiện nay.

Cụ thể, ở dấu hiệu 1 và 2, sự khác biệt được chỉ ra là tăng trưởng tín dụng hiện nay ở hợp lý hơn, hỗ trợ tăng trưởng kinh tế trong khi chất lượng tăng trưởng được cải thiện và hệ thống tài chính-ngân hàng được củng cố và lành mạnh hóa.

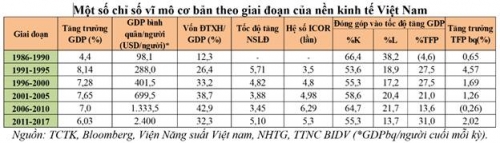

Giai đoạn 2011-2017, tín dụng tăng bình quân 13,9%/năm và tỷ lệ vốn đầu tư toàn xã hội/GDP tăng bình quân 32,3%/năm, thấp hơn hầu hết các giai đoạn trước đó. Điều đó cho thấy xu hướng không mở rộng tăng trưởng tín dụng và vốn đầu tư quá mức, đồng thời chú trọng nâng cao chất lượng tăng trưởng.

Các động lực tăng trưởng cũng có nhiều chuyển biến theo chiều sâu. Đơn cử như về đầu tư FDI. Thu hút và giải ngân FDI giai đoạn 2011-2017 lần lượt đạt 153,4 tỷ USD và 92,8 tỷ USD, cao gấp lần lượt 8,3 lần và 18,9 lần giai đoạn 1991-1995 và tỷ lệ giải ngân/vốn đăng ký FDI cũng trên đà tăng (từ 37,7% giai đoạn 1991-1995 lên 60,5% giai đoạn 2011-2017).

Tỷ trọng sản phẩm chế biến sâu và tinh có xu hướng tăng (từ 20-30% giai đoạn 1995-2010 lên khoảng 60% giai đoạn 2011-2017 đối với doanh nghiệp trong nước và khoảng 77% đối với khối doanh nghiệp FDI), trong khi ở chiều ngược lại, tỷ trọng hàng thô, sơ chế giảm đi.

Hệ thống tài chính - ngân hàng hoạt động lành mạnh hơn, thể hiện ở việc nợ xấu đã giảm mạnh trong thời gian qua, thanh khoản ngân hàng khá ổn định (tỷ lệ tín dụng so với vốn huy động (LDR) giảm dần từ mức 98% cuối năm 2011 xuống còn 87% cuối năm 2017, lãi suất cho vay đã giảm dần và ổn định ở mức bình quân 9,8%/năm giai đoạn 2011-2017, so với mức 12,3%/năm giai đoạn 2006-2010, năng lực quản lý rủi ro của các ngân hàng thương mại (NHTM) dần tiệm cận chuẩn Basel 2, theo lộ trình đến năm 2020 do NHNN quy định.

Sự khác biệt cũng có thể thấy khi nhìn ở dấu hiệu 3. Hiện nay, các cân đối vĩ mô lớn có sự cải thiện, minh chứng ở cơ cấu thu chi ngân sách chuyển dịch theo hướng tích cực hơn; cơ cấu tín dụng tập trung nhiều hơn vào các lĩnh vực ưu tiên và sản xuất kinh doanh, hạn chế vào các ngành có rủi ro cao; cán cân thương mại, cán cân thanh toán và cán cân vãng lai có sự cải thiện tích cực.

Trong khi đó, khi soi vào dấu hiệu khủng hoảng 4, có thể thấy rõ sự khác biệt của giai đoạn hiện nay so với các chu kỳ trước đây khi lạm phát từ năm 2013 đến nay đã liên tục được kiểm soát ở mức thấp, tỷ giá tương đối ổn định và dự trữ ngoại hối đạt mức kỷ lục.

Ở dấu hiệu 5, báo cáo chỉ ra các thị trường quan trọng, nhạy cảm đã có bước chuyển biến tích cực và được kiểm soát ở mức độ phù hợp. Đơn cử, vốn hóa TTCK Việt Nam hiện đạt hơn 70% GDP từ mức 0,4% vào năm 2000; vốn hóa thị trường trái phiếu tương đương 27% GDP từ mức 0,5%GDP năm 2001... Đồng thời, niềm tin đầu tư cũng được cải thiện (giai đoạn 2017-2018, khi TTCK duy trì mức 900-1000 điểm, chỉ số hoán đổi rủi ro tín dụng (CDS) thấp kỷ lục ở mức 121 điểm so với mức cao nhất 498 điểm năm 2008).

Trong khi đó, những nỗ lực cải cách thể chế, cải thiện môi trường đầu tư - kinh doanh và đổi mới, sáng tạo của Việt Nam đã và đang được người dân, doanh nghiệp, tổ chức trong nước và quốc tế đánh giá cao. Có thể thấy qua việc Việt Nam được thăng hạng trên các bảng xếp hạng về môi trường kinh doanh, năng lực cạnh tranh toàn cầu và đổi mới, sáng tạo.

Cần tiếp tục chú trọng ổn định kinh tế vĩ mô

Qua phân tích diễn biến ở trên cho thấy, kinh tế Việt Nam chưa xuất hiện các dấu hiệu của chu kỳ khủng hoảng kinh tế 10 năm. Tuy nhiên, trong bối cảnh thế giới đang xuất hiện các rủi ro, thách thức lớn (như căng thẳng thương mại Mỹ - Trung leo thang; Ngân hàng trung ương các nước lớn tiếp tục thắt chặt tiền tệ; kinh tế Trung Quốc tiếp tục tăng trưởng chậm lại; rủi ro địa chính trị, biến đổi khí hậu diễn biến khó lường...) và nội tại nền kinh tế còn nhiều khó khăn, tồn tại (áp lực lạm phát và biến động tỷ giá gia tăng;

Báo cáo cũng nhận định, hiệu quả và năng lực cạnh tranh của nền kinh tế và DN vẫn ở mức thấp so với khu vực và thế giới; tái cơ cấu nền kinh tế còn chậm và chưa có nhiều chuyển biến về chất; một số rủi ro còn tiềm ẩn đối với một số cán cân vĩ mô trong khi khả năng kháng cự với các cú sốc bên ngoài của nền kinh tế còn mỏng..) thì Việt Nam vẫn còn nhiều việc phải làm để nền kinh tế phát triển nhanh, bền vững hơn.

Báo cáo đã đưa ra 8 nhóm giải pháp để nâng cao năng lực cạnh tranh của nền kinh tế, vượt qua thách thức. Đáng chú ý là khuyến nghị về việc cần tiếp tục chú trọng ổn định KTVM, nâng cao hiệu quả phối hợp chính sách, nhất là giữa chính sách tiền tệ, chính sách tài khóa và giá cả, trong đó chú trọng liều lượng và thời điểm cung tiền trong nền kinh tế nhằm ổn định KTVM, kiểm soát giá cả các mặt hàng Nhà nước quản lý, xây dựng kịch bản điều hành giá chi tiết cho từng mặt hàng và đánh giá tác động chung đến chỉ số giá trong từng thời điểm để có sự điều chỉnh phù hợp nhằm kiểm soát lạm phát mục tiêu dưới 5%.

Đồng thời, theo sát, phân tích và dự báo diễn biến thị trường tài chính – tiền tệ quốc tế để có thể sử dụng đồng bộ các công cụ chính sách nhằm ổn định mặt bằng lãi suất, tỷ giá và thị trường ngoại hối. Chú trọng tăng cường khả năng kháng cự với các cú sốc bên ngoài của nền kinh tế nói chung và của hệ thống tài chính-tiền tệ nói riêng thông qua thúc đẩy sự phát triển toàn diện của hệ thống tài chính, thị trường vốn; nâng cao năng lực tài chính và khả năng quản lý rủi ro của hệ thống các định chế tài chính; kiểm soát chặt chẽ, có lộ trình giảm mạnh nợ công, nợ nước ngoài và tiếp tục tăng dự trữ ngoại hối; kịp thời ngăn chặn nguy cơ đối với thị trường BĐS bằng cách hoàn thiện hệ thống pháp lý, quản lý và giám sát thị trường…

Báo cáo cũng đề xuất cần chủ động tiếp cận và áp dụng thành quả của cuộc CMCN 4.0, với các hành động cụ thể như cần sớm ban hành Chiến lược Quốc gia về CMCN 4.0 và Chiến lược kinh tế số đến năm 2035;

Chú trọng đổi mới giáo dục - đào tạo, đưa một số nội dung CMCN 4.0 vào các chương trình giáo dục - đào tạo từ cấp phổ thông trung học; xem xét tập trung hỗ trợ quá trình ứng dụng CMCN 4.0 cho một số ngành nhất định mà Việt Nam có thế mạnh, phù hợp với dân số, cấu trúc kinh tế và đặc điểm quốc gia, nhằm tận dụng tối đa lợi thế về dân số trẻ và có mức độ sử dụng điện thoại thông minh, internet và mạng xã hội khá cao; minh bạch và tập trung hóa cơ sở thông tin, dữ liệu về cư dân, doanh nghiệp phục vụ cho phân tích, thống kê, dự báo, đánh giá nhu cầu; xây dựng hành lang pháp lý và phát triển nền tảng hạ tầng công nghệ thông tin đi kèm phù hợp.

Theo Thời báo ngân hàng

- 1. Australia: Khủng hoảng thiếu nguồn cung nhà ở ngày càng trầm trọng

- 2. Đất ngoại thành Hà Nội sắp tấp nập đấu giá, khởi điểm chỉ hơn 6 triệu đồng/m2

- 3. Đất rừng tỉnh ven Hà Nội bán giá bát phở mỗi m2, hé lộ mục đích phía sau

- 4. Trầy trật đòi tiền mua nhà tại dự án ‘ma’ Lancaster Lincoln

- 5. Tháo dỡ nhiều biệt phủ xây dựng trái phép trên núi