Tháng 12/2022, mặt bằng lãi suất ở mức cao, với kỳ hạn 12 tháng, mặt bằng lãi suất ở trên 9%, thậm chí có ngân hàng trả lãi trên 10%. Thậm chí, chỉ cần gửi từ hạn 6-9 tháng, nhiều nhà băng cũng sẵn sàng trả mức này. Chưa kể, không ít nhà băng vẫn "vượt rào", sẵn sàng trả thêm cho người gửi tiền nếu là khách quen, VIP...

Nhớ lại thời kỳ lãi suất cao đó, anh Cường (Hà Nội), không khỏi nuối tiếc. Với khoản tiền 600 triệu đồng, nếu gửi tại MSB hồi cuối tháng 11 năm ngoái, mỗi tháng cũng nhận lãi gần 5 triệu đồng. Đến nay, nếu gửi cũng số tiền này, tiền trả lãi được hưởng mỗi tháng chỉ còn hơn 3 triệu đồng.

Anh Hải Anh (29 tuổi, Bắc Ninh) đang làm kỹ sư tại Nhật Bản. Vài tháng, anh lại gửi tiền về, nhờ bố gửi hộ tại ngân hàng. Anh này cho biết khi đọc được tin lãi suất giảm đã nhờ gia đình ở quê đến ngân hàng hỏi tình hình. Câu trả lời anh nhận được là tiền trả lãi mỗi lần gửi sẽ ngày một ít.

Lãi suất đồng loạt giảm tiếp

Theo khảo sát của Dân trí, lãi suất tiết kiệm đã liên tục giảm từ đầu năm đến nay. Với kỳ hạn dưới 6 tháng, lãi suất giảm khoảng 1 điểm % so với cuối năm ngoái, còn kỳ hạn trên 6 tháng lãi suất giảm 1-2 điểm %.

Diễn biến này, theo giới phân tích, do thanh khoản hệ thống ngân hàng đã dồi dào, thậm chí dư thừa hơn trước. Bên cạnh đó, dư nợ tăng trưởng tín dụng ở mức thấp, cũng là một trong những yếu tố khiến việc huy động vốn không quá gắt gao. Việc giảm lãi đầu vào, cũng là cơ sở để giảm lãi vay, hỗ trợ doanh nghiệp, nền kinh tế theo định hướng của nhà điều hành.

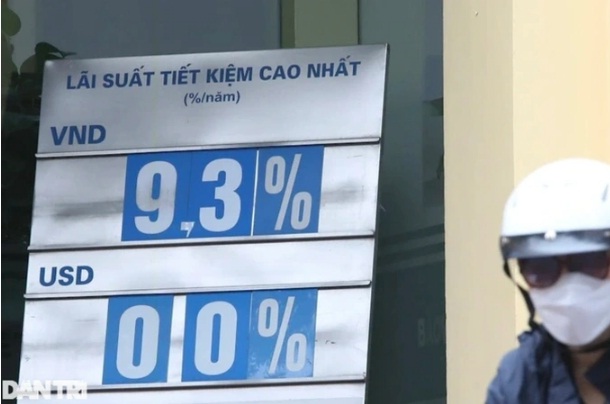

Ngân hàng từng ồ ạt treo biển lãi suất cao hút khách gửi tiền (Ảnh: Hữu Nghị).

Cuối tuần này, hàng loạt các ngân hàng tiếp tục điều chỉnh giảm lãi suất, sau khi Ngân hàng Nhà nước hạ lãi suất điều hành và trần huy động.

Hiện tại, nhóm big 4 (4 ngân hàng có vốn Nhà nước) tiếp tục có lãi suất huy động thấp nhất hệ thống. Lãi suất cao nhất của Vietcombank gửi ở quầy giữ nguyên là 7,2%/năm. Trong khi đó, Agribank, BIDV và VietinBank đều đã giảm xuống còn 6,8%/năm.

Agribank thậm chí còn giảm kỳ hạn từ 13 tháng, xuống còn 6,6%/năm. BIDV, VietinBank áp dụng mức 6,8%/năm cho tất cả các kỳ hạn từ 12 tháng trở lên.

Lãi suất kỳ hạn ngắn của nhóm Big 4 tiếp tục được điều chỉnh giảm xuống thấp hơn cả trần quy định, ở mức 4,1%/năm cho kỳ hạn 1 tháng và 4,6%/năm kỳ hạn 3 tháng.

Các ngân hàng thương mại cũng hạ lãi suất, có nơi hạ tới 0,7 điểm %.

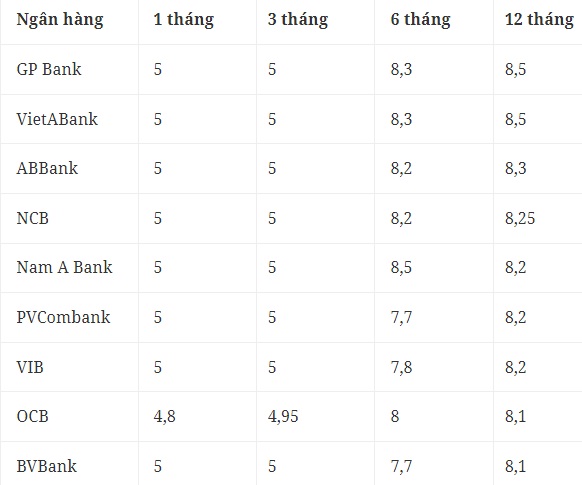

*Biểu lãi suất huy động tại các nhà băng (Đơn vị: %/năm)

Hiện quy định chỉ buộc các ngân hàng phải niêm yết lãi suất kỳ hạn dưới 6 tháng không vượt quá 5%/năm. Dù vậy, nhiều ngân hàng giảm cả lãi suất các kỳ hạn dài. Lãi suất huy động cao nhất thị trường chỉ còn quanh mức 8,5%/năm, xuất hiện tại các nhà băng như ABBank, VietBank, GP Bank, Nam A Bank…

Nhà đầu tư "bấm bụng" để tiền ngân hàng?

Trong giai đoạn có nhiều biến động kinh tế, khách hàng vốn chuộng kỳ hạn ngắn 1-3 tháng để linh hoạt nguồn vốn. Tăng trưởng GDP quý I năm nay tăng chậm lại, chỉ đạt 3,32%, theo Tổng cục Thống kê. Tuy nhiên, với mức giảm lãi suất mạnh như hiện nay, lãi suất tiền gửi thực dương (lãi suất gửi ngân hàng trừ đi lạm phát) ở mức rất thấp.

Thực tế, quý cuối năm ngoái, khi được hỏi về kênh đầu tư ưu tiên cho năm nay, các chuyên gia phần lớn lựa chọn gửi tiết kiệm trước môi trường đầu tư nhiều yếu tố bất định. Đó là khi mặt bằng trả lãi của các nhà băng cao. Còn hiện tại, kênh gửi tiết kiệm không còn là ưu tiên hàng đầu.

Những ngân hàng lớn và uy tín nhất trên thị trường đều có động thái giảm lãi suất (Ảnh: Mạnh Quân).

Dẫu vậy, các kênh còn lại cũng diễn biến không quá khả quan.

Thị trường bất động sản "lao dốc". Trong khi đó, VN-Index dù đã vượt 1.000 điểm, nhưng so với cách đây một năm vẫn thấp hơn gần 500 điểm. Kênh trái phiếu cũng chưa thực sự bứt phá sau Nghị định 08. Theo số liệu của FiinRatings, thị trường trái phiếu doanh nghiệp tháng 4 chỉ ghi nhận duy nhất một lô trái phiếu riêng lẻ, trị giá 671 tỷ đồng thuộc nhóm ngành bất động sản, dẫn đến quy mô phát hành của tháng chỉ tương đương 2,5% so với tháng trước và 2,25% so với cùng kỳ năm trước. Vàng giao dịch cũng ảm đạm còn kênh tiền số cũng "hụt hơi".

Tuy nhiên, 3 tháng đầu năm nay, dù lãi suất liên tục giảm, lượng tiền nhà băng huy động vẫn không hề giảm, thậm chí tăng. Thống kê của Dân trí từ báo cáo tài chính quý I/2023 cho thấy, tổng tiền gửi tại 28 ngân hàng là hơn 8,64 triệu tỷ đồng, tăng 3,7% so với cuối năm ngoái.

Phải chăng, các nhà đầu tư đang "bấm bụng" để tiền vào ngân hàng?

Theo chuyên gia Nguyễn Tuấn Anh - Chủ tịch HĐQT FinPeace - đơn vị đào tạo tài chính cá nhân và đầu tư, thực tế mức giảm lãi suất hiện tại chưa đủ để khiến các nhà đầu tư thay đổi cơ cấu danh mục đầu tư.

Theo vị này, cơ cấu danh mục đầu tư được hiểu là sự cân đối giữa khoản đầu tư mang lại thu nhập cố định (như gửi tiết kiệm) với khoản đầu tư rủi ro khác (cổ phiếu, vàng, bất động sản, tiền số). Về lý thuyết, khi lãi suất giảm, nhà đầu tư có xu hướng giảm tỷ trọng ở khoản đầu tư mang lại thu nhập cố định để đẩy sang đầu tư rủi ro. Do hiệu quả đầu tư của các kênh rủi ro hiện cũng chưa cao, nên người dân chưa cần thiết phải cơ cấu lại.

Tuy nhiên, theo nhận định từ nhiều chuyên gia kinh tế, lãi suất điều hành có thể sẽ còn một đợt giảm tiếp trong nửa cuối năm. Điều này, sẽ khiến lãi tiết kiệm giảm mạnh và đây mới là lúc có thể hình thành xu hướng thay đổi cơ cấu danh mục đầu tư. Theo chuyên gia, khi các doanh nghiệp có thể phục hồi nhờ động lực là lãi vay hạ, dòng tiền có thể rút khỏi tiết kiệm để đổ vào các kênh đầu tư chịu ảnh hưởng bởi tác động của sản xuất kinh doanh như chứng khoán.

Để "trứng" vào các "giỏ" ra sao?

Chuyên gia Nguyễn Tuấn Anh gợi ý nếu xu hướng cơ cấu lại danh mục đầu tư xác lập, có thể phân bổ theo tỷ lệ 30-70. Trong đó, 30% tài sản vào gửi tiết kiệm và 70% vào chứng khoán. Tuy nhiên, ông Tuấn Anh cũng lưu ý câu chuyện cơ cấu danh mục còn dựa vào độ tuổi. Với những người trẻ, cơ cấu danh mục có thể ưu tiên các kênh đầu tư rủi ro nhưng với những người có tuổi lại cần ưu tiên các kênh đầu tư an toàn.

Còn chuyên gia Ngô Thành Huấn - Giám đốc Khối Tài chính cá nhân FIDT - đơn vị tư vấn đầu tư và quản lý tài sản tại Việt Nam, nhìn ra một số điểm sáng ở kênh đầu tư bất động sản.

Theo vị này, thị trường bất động sản không thể phục hồi được sớm mà có thể phải chờ đến cuối năm 2023, dành cho nhóm bất động sản có nhu cầu ở thật, dân sinh hiện hữu, còn bất động sản đầu cơ như đất nền vùng ven hay đất nông nghiệp, có thể phải chờ đến cuối năm 2024. Vị này gợi ý nếu nhà đầu tư có dòng vốn lớn dài hạn, có thể mua vào bất động sản nhưng phải là khu vực trung tâm với mức giá rẻ nhất.

Kênh địa ốc vẫn còn cơ hội với các bất động sản trung tâm (Ảnh: Hoàng Giám).

Trong khi đó, với tình hình các doanh nghiệp hiện tại, thị trường chứng khoán chưa đạt được vùng giá tốt nên chưa phải thời điểm nâng tỷ trọng ngay mà vẫn tiếp tục đầu tư tích sản, tức gửi đều đặn hàng tháng. Khi doanh nghiệp phục hồi mới là lúc tăng tỷ trọng cho kênh đầu tư này.

Trước việc lãi suất giảm và còn được dự báo sẽ còn hạ tiếp, có ý kiến cho rằng lãi suất không nên giảm sâu để cố cứu các doanh nghiệp làm ăn thua lỗ mà cần đứng về phía người gửi tiền. Theo chuyên gia Ngô Thành Huấn, đây chỉ là quan điểm của những cá nhân nhỏ lẻ. Thực tế, lãi suất hạ là biểu hiện của một chu kỳ kinh tế. Doanh nghiệp đang phải chịu những "tổn thương kép" nên việc hỗ trợ bằng giảm lãi suất là cần thiết.

"Nếu doanh nghiệp không phục hồi, sẽ không có tiền trả lương, thưởng… cho người lao động, chưa nói đến phải cắt giảm. Người lao động không có tiền thì lấy gì để gửi tiết kiệm", ông Huấn nói.

Tác giả: Thảo Thu

- 1. Australia: Khủng hoảng thiếu nguồn cung nhà ở ngày càng trầm trọng

- 2. Đất ngoại thành Hà Nội sắp tấp nập đấu giá, khởi điểm chỉ hơn 6 triệu đồng/m2

- 3. Đất rừng tỉnh ven Hà Nội bán giá bát phở mỗi m2, hé lộ mục đích phía sau

- 4. Trầy trật đòi tiền mua nhà tại dự án ‘ma’ Lancaster Lincoln

- 5. Tháo dỡ nhiều biệt phủ xây dựng trái phép trên núi