Bán nợ được xem là giải pháp xử lý nợ xấu phổ biến và hữu hiệu của các ngân hàng trong bối cảnh hiện nay. Ảnh: Đức Thanh. Đồ họa: Đan Nguyễn

Chợ đã có mà luật chưa xong

Ngày 15/10/2021, Công ty Quản lý tài sản của các tổ chức tín dụng Việt Nam (VAMC) chính thức đưa vào hoạt động Sàn giao dịch nợ, lập nền móng cho “chợ” mua bán nợ xấu. Tuy nhiên, mặc dù nguồn nợ xấu đã sẵn sàng để giao dịch, nhưng các tổ chức tín dụng và VAMC vẫn chưa thể hiện thực hóa mua bán trên sàn.

“Sàn thành lập rồi, nghĩa là đã có chợ rồi, nhưng chưa có hành lang pháp lý. Hiện chưa có hướng dẫn về thẩm định giá trị khoản nợ, kế thừa nợ xấu, quy định về quyền chủ nợ…, nên việc bán nợ trên sàn rất khó khăn. Cần nhanh chóng rà soát, ban hành các hành lang pháp lý để VAMC và các tổ chức tín dụng có thể bán nợ trên sàn. Châu Âu đã giảm nợ xấu rất nhanh nhờ giải pháp bán nợ, tôi hy vọng Việt Nam cũng sẽ sớm như vậy”, ông Nguyễn Quốc Hùng, Tổng thư ký Hiệp hội Ngân hàng cho biết.

Ông Phan Thanh Hải, Phó tổng giám đốc Ngân hàng BIDV cũng cho hay, bán nợ là giải pháp xử lý nợ xấu phổ biến và hữu hiệu của các ngân hàng. VAMC đã thành lập sàn giao dịch nợ, song BIDV và các ngân hàng vẫn còn gặp nhiều vướng mắc. Để tạo dựng một thị trường mua bán nợ chuyên nghiệp, công khai, minh bạch, thì cơ sở pháp lý trong việc xác định giá trị khoản nợ - đối tượng được giao dịch - là rất cần thiết.

“Tuy nhiên, hiện nay, cơ quan nhà nước có thẩm quyền (Bộ Tài chính) vẫn chưa ban hành quy định, hướng dẫn cách thức thẩm định giá khoản nợ của tổ chức tín dụng. Điều này gây nhiều khó khăn cho tổ chức tín dụng, cũng như khách hàng có nhu cầu mua nợ trong việc xem xét giá trị khoản nợ, cũng như sẽ tiềm ẩn rủi ro trong hoạt động mua bán nợ, vì khi tổ chức tín dụng bán nợ, thì việc thẩm định, xác định giá trị khoản nợ cơ bản chỉ dựa trên giá trị của tài sản đảm bảo”, ông Hải cho biết.

Ngoài việc chưa có căn cứ xác định giá trị khoản nợ, lãnh đạo nhiều ngân hàng thương mại cho hay, việc bán nợ còn khó khăn ở chỗ chưa có quy định cụ thể về “sang tên” nợ xấu. Theo quy định của Nghị quyết 42/2017/QH14 của Quốc hội về thí điểm xử lý nợ xấu, bên mua nợ được quyền nhận thế chấp, đăng ký thế chấp quyền sử dụng đất, tài sản gắn liền với đất là tài sản đảm bảo của khoản nợ đã mua. Tuy nhiên thực tế, sau khi bán nợ cho cá nhân, tổ chức, bên mua nợ đều không hoàn thiện được thủ tục thay đổi đăng ký thế chấp do văn phòng đăng ký đất đai từ chối.

Được biết, tính tới đầu năm nay, đã có 54 đơn vị tổ chức, cá nhân là thành viên Sàn giao dịch nợ VAMC và đã được cung cấp user truy cập website của Sàn. Sàn giao dịch nợ đã thực hiện ký hợp đồng nguyên tắc đề nghị môi giới bán khoản nợ xấu, tài sản bảo đảm với khách hàng đạt tổng dư nợ hàng ngàn tỷ đồng. Sàn cũng đã tích cực tìm kiếm, kết nối các nhà đầu tư. Tuy vậy, các vướng mắc pháp lý khiến các giao dịch qua Sàn chưa thể diễn ra nhộn nhịp sớm như kỳ vọng.

Số liệu của VAMC cho thấy, trong năm 2021, VAMC mới thực hiện mua bán nợ thị trường được 12 khoản nợ của 5 khách hàng, với tổng dư nợ gốc đạt 1.761 tỷ đồng, giá mua nợ đạt 2.116 tỷ đồng.

Nguồn: Tính toán từ báo cáo tài chính của các ngân hàng thương mại niêm yết. Đồ họa: Thanh Huyền

Sớm chứng khoán hóa nợ xấu, xem nợ xấu là hàng hóa khi xây dựng khung pháp lý

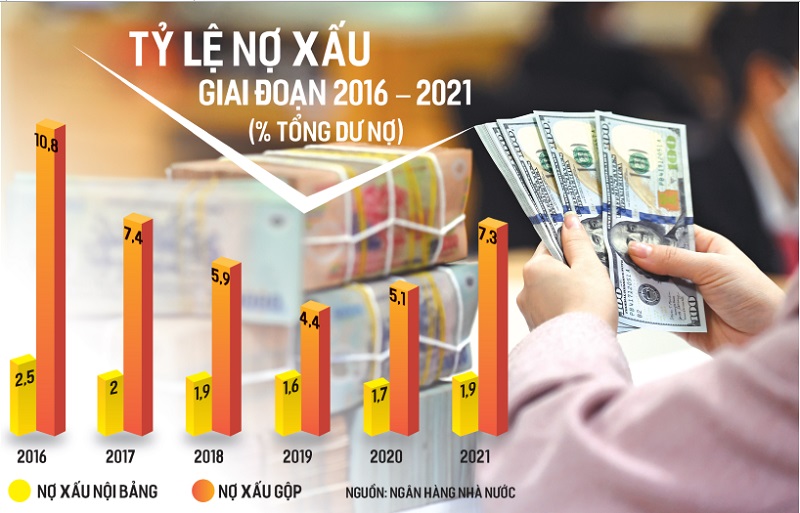

TS. Cấn Văn Lực, Chuyên gia Kinh tế trưởng BIDV cho hay, cuối năm 2021, tỷ lệ nợ xấu nội bảng là 1,9% (tăng 0,21 điểm % so với cuối năm 2020), nợ xấu gộp tăng mạnh từ 5,1% lên mức 7,31% và có nguy cơ tiếp tục tăng mạnh các năm tới.

Nợ xấu tăng là vấn đề toàn cầu do ảnh hưởng của Covid-19. Tuy nhiên, theo số liệu mà TS. Lực thu thập, tại một số nơi, như châu Âu, nợ xấu thậm chí còn giảm. “Nguyên nhân là tại châu Âu, các ngân hàng bán, thanh lý rất nhiều nợ xấu. Họ bán theo cơ chế thị trường, giá thị trường, bán đứt”, TS. Lực cho biết.

Đại diện VAMC cho hay, năm 2022, Covid-19 sẽ gây ra nhiều khó khăn, thách thức cho hoạt động mua bán nợ, song Sàn giao dịch nợ quyết tâm vượt qua khó khăn, tiếp tục mở rộng thành viên, tìm kiếm khách hàng, tìm kiếm nguồn hàng đa dạng, phong phú, phù hợp để cung cấp cho thị trường; từng bước kết nối với các tổ chức tín dụng và các đơn vị liên quan để xây dựng kho dữ liệu nợ xấu; đẩy mạnh triển khai có hiệu quả các nghiệp vụ môi giới, tư vấn…

Trong khi đó, các ngân hàng thương mại cổ phần lại kỳ vọng, các cơ quan chức năng sớm hoàn thiện khung pháp lý về thị trường mua bán nợ để “chợ” mua bán nợ xấu sớm đi vào hoạt động.

Được biết, Ngân hàng Nhà nước đang lấy ý kiến về Dự thảo Thông tư sửa đổi Thông tư 09/2015/TT-NHNN về mua bán nợ. Tuy nhiên, theo các ngân hàng thương mại, Dự thảo vẫn chưa có quy định, hướng dẫn cụ thể về cách thức xác định giá bán nợ.

Bên cạnh đó, dù Nghị quyết 42/2017/QH14 đã cho phép ngân hàng được bán nợ dưới giá trị ghi sổ, song nếu ngân hàng thực hiện, thì sẽ phải đối mặt với những đánh giá chưa thực sự tích cực từ phía các cơ quan thanh tra, kiểm toán. Ngoài ra, cũng chưa có cơ chế ràng buộc sự phối hợp của bên nợ (nhiều trường hợp ngân hàng bán nợ thành công nhưng bên mua nợ vẫn không thể lấy tài sản do con nợ không hợp tác).

Chính vì vậy, các chuyên gia đề nghị, Luật Xử lý nợ xấu tới đây phải xác định rõ vai trò các chủ thể tham gia quá trình xử lý nợ xấu, trong đó cần chi tiết, cụ thể hai nội dung là mua bán nợ xấu và chứng khoán hóa nợ xấu. Theo đó, với hoạt động mua nợ, các cơ quan liên quan phải hoàn thiện quy định về xây dựng thị trường mua bán nợ lành mạnh, thúc đẩy các chủ thể tham gia thị trường mua bán nợ.

Ông Châu Đình Linh, chuyên gia kinh tế nhận xét, thời gian qua, kết quả xử lý nợ xấu chủ yếu thông qua trái phiếu đặc biệt và trích lập dự phòng từ hệ thống ngân hàng. hoạt động mua bán nợ xấu chỉ dừng ở “phương thức hợp đồng”, chưa có cơ chế chuyển nợ thành một loại hàng hoá có thể chuyển nhượng. Vì vậy, luật hoá Nghị quyết 42/2017/QH14 phải quan tâm hơn tới khung pháp lý thị trường mua bán nợ xấu.

“Phải hướng đến xem nợ xấu là hàng hoá có chiết khấu hấp dẫn và được định giá. Mọi hoạt động xử lý nợ có thể chuyển thành mua bán nợ, theo đó, tổ chức mua nợ sẽ tiếp nhận vấn đề thu hồi nợ, xử lý tài sản đảm bảo, hoặc tham gia tái cơ cấu. Muốn vậy, cần phải xây dựng tiêu chuẩn thẩm định nợ và khuyến khích nhiều chủ thể tham gia thị trường, như VAMC, DATC, các quỹ đầu tư…”, vị chuyên gia này nói.

Để thị trường mua bán nợ phát triển…. - TS. Nguyễn Quốc Hùng, Tổng thư ký Hiệp hội Ngân hàng Kiến nghị Ngân hàng Nhà nước, Bộ Tài chính xây dựng bộ tiêu chí, công thức định giá nợ xấu; quy định để việc thành lập, hoạt động của các tổ chức có chức năng thẩm định giá khoản nợ xấu. Bên cạnh đó, cần xây dựng chính sách ưu đãi miễn/giảm thuế đối với hoạt động mua bán nợ xấu của các ngân hàng thương mại. Đồng thời, thực hiện tổ chức quản lý giám sát hoạt động của thị trường mua bán nợ. Để thị trường mua bán nợ phát triển, cần đảm bảo lợi ích cho các bên tham gia thị trường, hoạt động xử lý nợ phải công khai minh bạch và hợp pháp, cần thành lập các tổ chức quản lý và giám sát thị trường một cách chặt chẽ và hiệu quả. Bên cạnh xây dựng hành lang pháp lý cho thị trường mua bán nợ, cần phải xây dựng khuôn khổ pháp lý cho hoạt động chứng khoán hóa các khoản nợ, góp phần tạo cơ sở pháp lý cho việc thực hiện các giao dịch nợ trên thị trường chứng khoán và chuyển đổi các khoản nợ xấu thành chứng khoán để giao dịch công khai, minh bạch. |

Tác giả: Thùy Liên

- 1. Australia: Khủng hoảng thiếu nguồn cung nhà ở ngày càng trầm trọng

- 2. Đất ngoại thành Hà Nội sắp tấp nập đấu giá, khởi điểm chỉ hơn 6 triệu đồng/m2

- 3. Đất rừng tỉnh ven Hà Nội bán giá bát phở mỗi m2, hé lộ mục đích phía sau

- 4. Trầy trật đòi tiền mua nhà tại dự án ‘ma’ Lancaster Lincoln

- 5. Tháo dỡ nhiều biệt phủ xây dựng trái phép trên núi