SGR có lịch sử khá lâu đời nhưng lại chỉ được nhà đầu tư quan tâm gần đây khi doanh nghiệp này đẩy mạnh thực hiện kế hoạch M&A.

Đi chậm kiểu… “Madame Thanh”

So với với nhiều công ty địa ốc trên địa bàn TP HCM, SGR có một đặc trưng khá riêng: Là doanh nghiệp bước chậm, từ tốn, vững chắc với quỹ đất sạch dần dần được củng cố. Đặc biệt, doanh nghiệp này không sử dụng nhiều đòn bẩy tài chính để đầu tư mở rộng quy mô, ít nhất cho đến năm 2018.

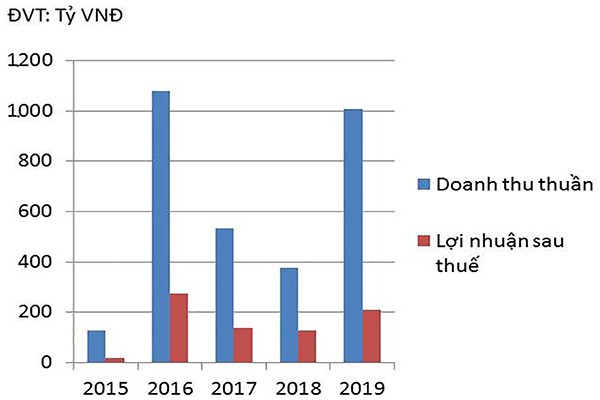

Trong những năm gần đây, SGR được ghi nhận có sự thay đổi đáng kể về hoạt động kinh doanh lẫn tầm nhìn chiến lược. Cụ thể trong khoảng vòng 3 năm gần nhất, các kết quả cuối năm được phản ánh vào các chỉ số tài chính khá tích cực. Cuối năm 2016, từ chỗ chỉ lãi chỉ vài chục tỷ đồng, SGR lãi ròng đột biến hơn 273 tỷ đồng, tăng gấp 13 lần so với năm 2015. Năm 2017, lãi ròng của SGR cũng đạt gần 140 tỷ đồng, và năm 2018 lãi ròng hợp nhất và của công ty mẹ giảm từ 7,8- 8% so với 2017, song công ty cũng báo lãi ròng xấp xỉ 130 tỷ đồng.

Doanh thu thuần và lợi nhuận sau thuế của SGR

130 tỷ đồng là tổng lợi nhuận sau thuế năm 2018 của Địa ốc Sài Gòn, giảm 7,1% so với năm 2017.

Một cách định tính, nhà đầu tư trên thị trường đánh giá sự lột xác của SGR có dấu ấn của bà Mai Thanh, nữ tướng của CTCP Cơ Điện Lạnh (HoSE: REE)- một trong những doanh nhân luôn theo phong cách quản trị đi chậm, vững bước. Theo đó, khoản đầu tư 29% vốn điều lệ SGR không chỉ đặt bà Thanh vào vị trí Phó Chủ tịch HĐQT SGR, mà con đường hợp tác đầu tư dài hạn giữa REE và SGR đã đánh dấu cột mốc đẩy mạnh mảng địa ốc trở thành mũi nhọn của REE.

Kinh doanh và “của để dành”

HĐQT SGR cho rằng bên cạnh những yếu tố tích cực, thị trường 2018 còn không ít khó khăn. Trong đó, công tác bồi thường GPMB gặp nhiều khó khăn, giá đất luôn thiết lập mặt bằng mới, chính sách đất đai ảnh hưởng tiến độ và hiệu quả đầu tư dự án.

Trong bối cảnh phân khúc condotel gặp khó khăn về cầu và yếu tố pháp lý, việc chuyển nhượng 100% vốn góp của SGR tại CTCP Đầu tư Xây dựng Phước Lộc (tương đương chuyển nhượng hoàn toàn dự án Vũng Tàu Golden Complex), là một quyết định quyết đoán được xem có lợi cho SGR. Nhờ chuyển nhượng vốn, quý IV/2018 của Cty ghi nhận lãi trước hơn 122 tỷ, tăng 1,4 lần so với cùng 2017. Nói cách khác, SGR có nguồn thu chính từ M&A trong năm 2018. Tuy nhiên, do giá vốn hàng bán cao, lợi nhuận gộp giảm, lợi nhuận khác âm, doanh thu bán hàng giảm, nên cú chuyển nhượng nói trên không giúp SGR hoàn thành 100% chỉ tiêu đề ra.

Trong năm 2018, SGR đã triển khai dự án chung cư An Phú Đông ở quận 12 (bán sản phẩm và đưa vào sử dụng); An Phú Riverview ở quận Thủ Đức (đang làm thủ tục cấp sổ); An Phú Risidences ở quận Thủ Đức (đang làm thủ tục cấp sổ). Hai dự án đang tiến hành hoàn thiện pháp lý được xem là "của để dành" của SGR, với dự kiến doanh thu và lợi nhuận sẽ được ghi vào 2020-2021.

Ngoài 2 dự án đang hoàn tất pháp lý kể trên, SGR có sự vươn tay khá rộng ra nhiều thị trường ngoài TP. HCM từ Lương Sơn- Hòa Bình cho tới Quảng Ngãi, các dự án này đều đang tiến hành đền bù GPMB.

Ngoài ra, HĐQT SGR cho biết công ty đã lên kế hoạch M&A dự án Khu nhà Lê Gia Plaza tại Bình Dương thông qua mua vốn 70% cổ phần Lê Gia. Đặc biệt trong năm 2018, công ty đã góp vốn 50% vốn thành lập Địa ốc Tuấn Minh để hợp tác với công ty Hợp Nghĩa cho dự án khu đô thị mới Nghĩa Hà, đồng thời khảo sát ý tưởng cho dự án The Sea Eye tại huyện đảo Lý Sơn…

SGR có tài sản "để dành" nhưng đều đang phải GPMB, hoàn tất thủ tục pháp lý. Nếu không GPMB được hoặc chậm trễ tiến độ đưa dự án được vào vận hành, thì rủi ro là rất lớn. Chưa kể SGR còn đối mặt với rủi ro về các chính sách đất đai, quy hoạch, giá cả mặt bằng đất...

Ngoài ra, SGR tuy có kinh nghiệm M&A và không nợ, nhưng không có nguồn thu hay quy mô khủng. Việc tạo doanh thu năm 2018 đã chứng minh khi khó khăn, doanh nghiệp phải bán dự án. Cổ phiếu nhỏ, nhà đầu tư nước ngoài không quan tâm cũng không tạo thuận lợi cho SGR đột phá với huy động vốn bên ngoài.

Đầu tư "ngoại tỉnh" dành cho doanh nghiệp số đông? Ngoài SGR, hiện một số doanh nghiệp lớn đi trước, chuẩn bị sẵn dự án có thể kể đến như Novaland (HoSE: NVL). Cty dự kiến sẽ giới thiệu thêm khoảng 2.300 sản phẩm BĐS du lịch nghỉ dưỡng và tổng quỹ đất hiện có đạt tới 2.650 ha. Trên bản đồ BĐS du lich nghỉ dưỡng, NVL cũng đi theo "vệt" suốt từ miền Trung đổ vào miền Nam. Dĩ nhiên để khai thác được quỹ đất này, cả trong ngắn, trung và dài hạn, NVL phải tính đến vòng quay vốn, doanh thu gối đầu và tiềm lực tài chính đổ vào các dự án. Tương tự NVL, Địa ốc Phát Đạt (PDR) cũng đã công bố chiến lược kinh doanh với quỹ đất tại Bình Định, Quảng Ngãi với mục tiêu có khoảng 400 ha đất "về ngoại tỉnh". Nam Long (NLG), Văn Phú Invest (VPI), Netland (NRC)…và nhiều doanh nghiệp niêm yết khác cũng đã sẵn sàng cuộc chơi đầu tư vùng ven đang dần nóng. Theo đánh giá của Chứng khoán Vietinbank, chiến lược đầu tư vùng ven sẽ tạo cơ hội cho chính các thị trường vùng ven "thức dậy", khi nguồn vốn đầu tư đổ vào đủ mạnh. Nhưng điều đó đồng nghĩa các doanh nghiệp nhỏ khi thác quỹ đất nhỏ, ít nguồn lực để tạo sự đột phá từ đầu tư hạ tầng, hoặc chậm chân trong phát triển quỹ đất, cũng sẽ ít điều kiện thuận lợi để ghi nhận doanh thu hoặc tỷ suất lợi nhuận cao, thậm chí có thể rủi ro "ôm đất" không phát triển được. Một rủi ro cơ bản khác cho các doanh nghiệp nhỏ còn đến từ việc có khả năng đi sau, "cưỡi sóng" hoặc mặt bằng giá đất mà các doanh nghiệp lớn đã tạo lập hay rút đi. Theo đó, tương tự như ở mọi thị trường mới, cơ hội của thị trường vùng ven cũng được đánh giá sẽ luôn lớn hơn cho doanh nghiệp có tiềm lực tài chính mạnh, trừ những doanh nghiệp "nhỏ nhưng có võ"- sớm nhắm được quỹ đất hoặc quá thạo tay M&A, thổi nhỏ thành to qua các giao dịch tài chính. |

Theo Người đồng hành

- 1. Australia: Khủng hoảng thiếu nguồn cung nhà ở ngày càng trầm trọng

- 2. Đất ngoại thành Hà Nội sắp tấp nập đấu giá, khởi điểm chỉ hơn 6 triệu đồng/m2

- 3. Đất rừng tỉnh ven Hà Nội bán giá bát phở mỗi m2, hé lộ mục đích phía sau

- 4. Trầy trật đòi tiền mua nhà tại dự án ‘ma’ Lancaster Lincoln

- 5. Tháo dỡ nhiều biệt phủ xây dựng trái phép trên núi