Lũy kế 9 tháng đầu năm 2017, SAB đạt doanh thu thuần 23.698 tỷ đồng, tăng 9%; lợi nhuận sau thuế 3.718 tỷ đồng, tăng 2% so với cùng kỳ 2016. Như vậy, SAB đã hoàn thành được 68,6% kế hoạch doanh thu và 79% kế hoạch lợi nhuận năm 2017.

Doanh thu tài chính giảm mạnh

Theo báo cáo tài chính quý 3/2017, doanh thu thuần của SAB đạt 8.055 tỷ đồng, tăng 15% so với cùng kỳ năm trước. Tuy nhiên, hệ số giá vốn trên doanh thu thuần của doanh nghiệp này lại tăng lên 73,6%, so với mức 72,8% của kỳ trước. Theo đó, biên lợi nhuân gộp của SAB giảm xuống 26,3%, so với mức 27,1% của kỳ trước.

Cũng theo báo cáo, doanh thu tài chính trong kỳ của SAB giảm mạnh 65% xuống còn 134,4 tỷ đồng. Bên cạnh đó, chi phí bán hàng, chi phí quản lý doanh nghiệp lại tăng mạnh.

Ngoài ra, lợi nhuận khác trong kỳ âm hơn 13 tỷ đồng, trong khi cùng kỳ đạt hơn 39 tỷ đồng.

Kết thúc quý 3, SAB ghi nhận 1.152 tỷ đồng lợi nhuận sau thuế, giảm gần 10% so với cùng kỳ năm trước.

Theo đó, thu nhập trên mỗi cổ phần (EPS) 9 tháng đầu năm đạt 5.219 đồng/CP. Như vậy, mức EPS của SAB chưa phải là cao so các cổ phiếu trên sàn chứng khoán hiện nay với giá trị cổ phiếu thấp hơn nhiều so với thị giá cổ phiếu SAB hiện tại.

Hiện nay, Bộ Công Thương đang ráo riết chỉ đạo đại diện vốn Nhà nước tại SAB tổ chức giới thiệu cơ hội tìm kiếm đầu tư (roadshow) cho các nhà đầu tư nước ngoài tại hai thị trường lớn là Singapore và Vương quốc Anh.

Theo đó, buổi hội thảo và gặp gỡ các nhà đầu tư nước ngoài tại Singapore và Anh sẽ diễn ra vào cuối tháng 11/2017.

Đây là lộ trình giới thiệu tiềm năng, cơ hội đầu tư đầu tiên mà Bộ Công Thương thực hiện với Hãng bia chiếm thị phần lớn nhất Việt Nam hiện nay, sau khi công bố thoái vốn ngày 15/11 theo yêu cầu của Thủ tướng Chính phủ.

Ai sẽ mua 53% cổ phần của SAB?

Về phương án thoái vốn, Bộ Công thương cho biết sẽ chào giá cạnh tranh giữa các nhà đầu tư đủ điều kiện tham gia, tương tự như SCIC bán cổ phần tại Vinamilk. Phương pháp này được đánh giá hợp lý khi mà 2 lần thoái vốn của SCIC tại Vinamilk đã diễn ra khá thành công, đặc biệt trong lần gần đây khi mức giá bán cao hơn nhiều so với giá khởi điểm và thậm chí cao hơn cả thị giá trên sàn chứng khoán.

Có lẽ, Bộ Công thương cũng đang kỳ vọng việc chào bán SAB sẽ đạt được những thành công tương tự bởi cả 2 doanh nghiệp này đều là những “con gà đẻ trứng vàng” mà Nhà nước đang nắm giữ. Hiện tại, Vinamilk là doanh nghiệp chiếm thị phần số 1 ngành sữa, đặc biệt trong phân khúc sữa nước. Còn với SAB, dù vấp phải sự cạnh tranh khốc liệt nhưng vẫn đang nắm giữ khoảng 45% thị phần bia Việt Nam và là doanh nghiệp chiếm thị phần lớn nhất.

Tuy vậy, rất nhiều nhà đầu tư ngoại đang cho rằng SAB hiện quá đắt. Mới đây, ông Hui Choon Kit, Giám đốc Tài chính của Fraser & Neave Ltd – tổ chức hiện là cổ đông lớn của Vinamilk cho biết, thị giá của SAB dường như đang vượt xa giá trị thực tế. Với mức EPS 9 tháng đạt 5.219 đồng trên mỗi cổ phiếu thì e rằng mức giá cổ phiếu hiện nay quá đắt… Tuy nhiên, bên cạnh EPS, các nhà đầu tư cần xem xét nhiều yếu tố khác như dòng tiền, cơ cấu tài chính, các kế hoạch đầu tư, triển vọng kinh doanh…, qua đó có cái nhìn toàn diện, làm cơ sở đánh giá tính bền vững của doanh nghiệp, hạn chế rủi ro khi đầu tư.

Như vậy, nếu Nhà nước bán thành công 53,59% cổ phần tại SAB với giá thị trường, sẽ mang về số tiền rất lớn, khoảng 87.462 tỷ đồng, tương đương 3,85 tỉ USD.

Công ty CK HSC nhận định nhiều công ty bia trong khu vực và thế giới như Asahi; CUB & Heineken đều tỏ ra quan tâm mua vào cổ phần của SAB. Mặc dù vậy thị trường vẫn đồn đoán rằng một doanh nghiệp trong khu vực như Thai Beverage có thể có lợi thế hơn.

Như vậy, đến thời điểm này vẫn chưa biết các nhà đầu tư nào sẽ chi ra gần 4 tỉ USD để có thể sở hữu cổ phần tại SAB nhưng chắc chắn điều này đang tác động đến giá cổ phiếu của Bia Sài Gòn trên sàn.

Mất lợi thế khi bia sắp bão hòa

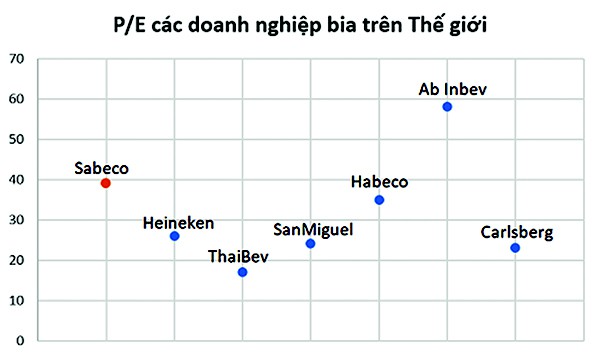

Với mức giá hiện tại (301.500đ/CP vào ngày 22/11), vốn hóa SAB đã lên tới hơn 193.000 tỷ đồng (8,5 tỷ USD) và là doanh nghiệp có vốn hóa lớn thứ 3 thị trường, sau VNM và VIC. Tại mức giá hiện nay, P/E của SAB lên tới hơn 45, vượt xa các “đại gia” bia thế giới như Carlsberg (P/E 23), Heineken (P/E 26), ThaiBev (P/E 17), San Miguel (P/E 24),...

Từ các chỉ số tài chính trên, TS. Cấn Văn Lực, Chuyên gia tài chính ngân hàng nhận định, với chỉ số P/E của SAB vượt xa nhiều tên tuổi lớn trong nước và thế giới, cho thấy mức giá cổ phiếu của SAB hiện không còn quá rẻ và đây cũng là điểm bất lợi cho SAB khi chào bán ra thị trường thế giới…

Lợi thế của SAB là doanh nghiệp chiếm thị phần lớn nhất ngành bia Việt Nam, mà Việt Nam nằm trong top 25 quốc gia tiêu thụ bia hàng đầu thế giới và top 3 quốc gia tiêu thụ bia châu Á. Tuy vậy, điều này có lẽ sẽ không còn là lợi thế quá lớn của SAB trong tương lai, khi mà tốc độ tăng trưởng bia dần đến ngưỡng bão hòa và đang có xu hướng dịch chuyển đồ uống có cồn từ bia sang rượu.

Ngoài ra, việc Bộ Công thương thoái vốn Nhà nước tại SAB đang gặp một số thách thức lớn khi vừa phải đảm bảo lợi ích cao nhất của Nhà nước, vừa phải tuân thủ quy định tại Luật cạnh tranh. Theo đó, nếu bên mua trả giá cao nhất rơi vào trường hợp trung tâm kinh tế bị cấm theo quy định tại Điều 18, Luật cạnh tranh (Cấm tập trung kinh tế nếu thị phần kết hợp của các doanh nghiệp tham gia tập trung kinh tế chiếm trên 50% trên thị trường liên quan...), thì Bộ Công thương phải tìm phương án khác.

Về kỳ vọng cổ phiếu SAB sẽ trở thành "VNM thứ hai" khi bán hết cổ phần lần này, theo nhận định của giới đầu tư, khó có thể xảy ra. Vì thị trường sữa ít biến động hơn và không phải cạnh tranh khốc liệt so với thị trường bia. Đây sẽ là những thách thức đang chờ đợi SAB khi một lượng lớn cổ phiếu được “bơm” ra thị trường.

Theo Diễn đàn Doanh nghiệp

- 1. Australia: Khủng hoảng thiếu nguồn cung nhà ở ngày càng trầm trọng

- 2. Đất ngoại thành Hà Nội sắp tấp nập đấu giá, khởi điểm chỉ hơn 6 triệu đồng/m2

- 3. Đất rừng tỉnh ven Hà Nội bán giá bát phở mỗi m2, hé lộ mục đích phía sau

- 4. Trầy trật đòi tiền mua nhà tại dự án ‘ma’ Lancaster Lincoln

- 5. Tháo dỡ nhiều biệt phủ xây dựng trái phép trên núi