Nhìn vào quá trình phát triển của thị trường trái phiếu doanh nghiệp những năm qua, đặc biệt năm 2019 cho thấy tốc độ tăng trưởng rất nhanh của kênh huy động vốn này. Quy mô thị trường trái phiếu tăng mạnh từ mức 9,01% trên GDP lên mức 11,3% vào năm 2019, với tổng lượng trái phiếu lưu hành đạt gần 670.000 tỉ đồng.

Nhận định trong báo cáo trái phiếu doanh nghiệp Việt Nam quý I/2020, Công ty Chứng khoán SSI cho biết thị trường trái phiếu doanh nghiệp vẫn khá sôi động trong quý vừa qua. Mức chênh lệch lãi suất giữa trái phiếu doanh nghiệp và tiền gửi hiện tại lên tới 4%/năm đã hấp dẫn các nhà đầu tư cá nhân tham gia nhiều hơn vào thị trường.

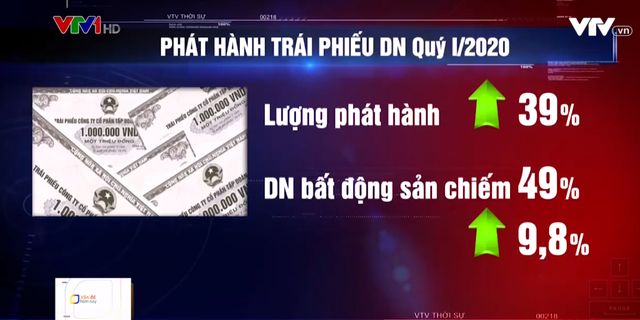

Quý I dù còn đang chịu ảnh hưởng nặng nề của dịch COVID-19 nhưng lượng phát hành vẫn tăng trưởng khoảng 39% so với cùng kỳ năm 2019. Trong đó, nhóm các doanh nghiệp bất động sản dẫn đầu về khối lượng phát hành, chiếm tới 49% khối lượng phát hành toàn thị trường trong quý I/2020 và tăng 9,8%.

Mức chênh lệch lãi suất giữa trái phiếu doanh nghiệp và tiền gửi hiện tại lên tới 4%/năm đã hấp dẫn các nhà đầu tư cá nhân tham gia nhiều hơn vào thị trường

Đáng chú ý là việc lãi suất phát hành tăng lên ở hầu hết các nhóm. Cụ thể, trong kỳ, lãi suất phát hành bình quân là 10,4%/năm, cao hơn lãi suất phát hành bình quân quý IV/2019 là 1,08 điểm % và cao hơn lãi suất phát hành trung bình cả năm 2019 tới 1,57 điểm%.

Tuy nhiên, quy mô tăng tốc mạnh nhưng kèm theo đó là những lo ngại về sự bất ổn của thị trường, đặc biệt là về tính minh bạch của các doanh nghiệp phát hành.

Và một lần nữa trong những ngày qua, Bộ Tài chính đã đưa ra cảnh báo về trái phiếu doanh nghiệp. Đây là lần thứ 2 trong năm 2020 và lần thứ 3 kể từ năm 2019, Bộ Tài chính đưa ra cảnh báo về những rủi ro tiềm ẩn trên thị trường trái phiếu doanh nghiệp đối với các bên tham gia thị trường, đặc biệt là nhà đầu tư cá nhân nhỏ lẻ.

Theo S&P và Moodys, dự kiến trong năm nay, ở thị trường phát triển như Mỹ, tỷ lệ các doanh nghiệp gặp vấn đề về tài chính, nôm na là phá sản sẽ lên cao với các trái phiếu có rủi ro cao thì nguy cơ là 10-12%.

Việt Nam là bao nhiêu thì chưa có thống kê nhưng con số có thể lớn hơn khi trước đây doanh nghiệp làm được 3,5 đồng thì phải chi 1 đồng để trả nợ ngân hàng, nợ trái phiếu. Còn sau dịch COVID-19, vẫn 1 đồng tiền nợ phải trả nhưng doanh nghiệp chỉ còn kiếm ra có 1,8 đồng.

Là kênh huy động vốn thay thế phụ thuộc vào tín dụng ngân hàng, thị trường trái phiếu doanh nghiệp những năm trở lại đây tăng trưởng mạnh. Đó là tín hiệu tích cực cho thấy việc phát triển cân bằng hơn giữa kênh thị trường vốn và kênh tín dụng ngân hàng, nhằm giảm áp lực huy động cho kênh tín dụng ngân hàng theo chủ trương của Chính phủ.

Cho đến lúc hoàn thiện các cơ sở pháp lý để kiểm soát và đảm bảo tính minh bạch thông tin thì các nhà đầu tư nhỏ lẻ cần rất cẩn trọng khi ra quyết định đầu tư

Tuy nhiên, đặc thù trái phiếu doanh nghiệp là doanh nghiệp phát hành theo nguyên tắc tự vay, tự trả, tự chịu trách nhiệm về hiệu quả sử dụng vốn và khả năng trả nợ. Thế nên nhà đầu tư riêng lẻ không có kỹ năng phân tích và đánh giá thì rất dễ đối diện rủi ro, trong khi thông tin doanh nghiệp thường được mặc cho chiếc áo màu hồng. Cho đến lúc hoàn thiện các cơ sở pháp lý để kiểm soát và đảm bảo tính minh bạch thông tin thì các nhà đầu tư nhỏ lẻ cần rất cẩn trọng khi ra quyết định đầu tư.

- 1. Australia: Khủng hoảng thiếu nguồn cung nhà ở ngày càng trầm trọng

- 2. Đất ngoại thành Hà Nội sắp tấp nập đấu giá, khởi điểm chỉ hơn 6 triệu đồng/m2

- 3. Đất rừng tỉnh ven Hà Nội bán giá bát phở mỗi m2, hé lộ mục đích phía sau

- 4. Trầy trật đòi tiền mua nhà tại dự án ‘ma’ Lancaster Lincoln

- 5. Tháo dỡ nhiều biệt phủ xây dựng trái phép trên núi