Tuy nhiên, rủi ro từ thanh khoản suy giảm và biến động quốc tế vẫn là những thách thức lớn mà nhà đầu tư cần cân nhắc kỹ lưỡng để tối ưu hóa lợi nhuận.

Thanh khoản tăng nhẹ, VN-Index tiến gần đỉnh cũ

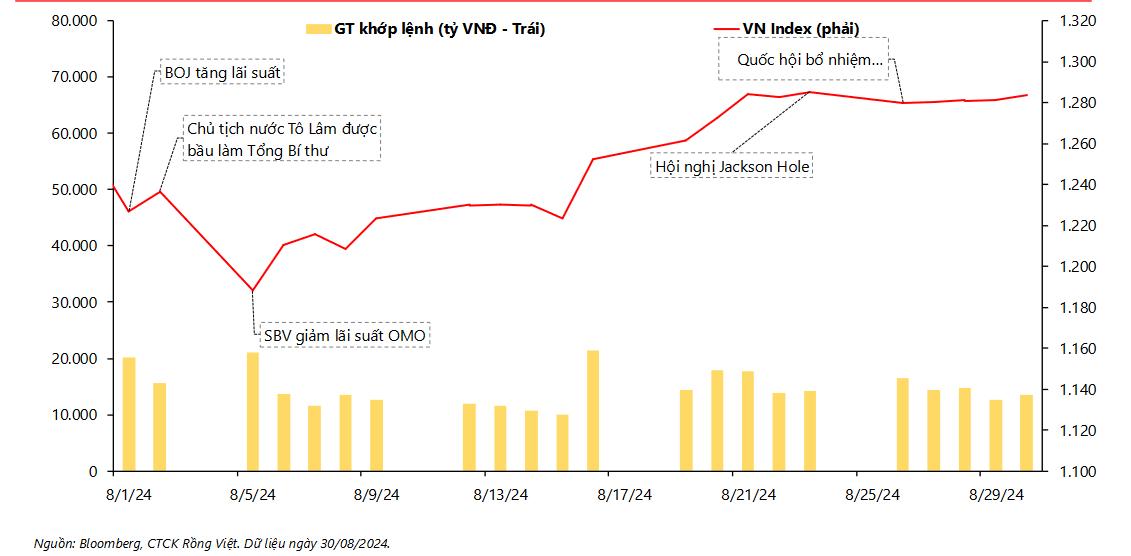

Tháng 8/2024, thị trường chứng khoán (TTCK) khép lại với nhiều tín hiệu tích cực, nhưng vẫn chưa thực sự bứt phá mạnh mẽ như mong đợi. Theo đó, VN-Index kết thúc phiên giao dịch ngày 30/8 ở mức 1.283,87 điểm, tăng 2,59% so với tháng trước (MoM).

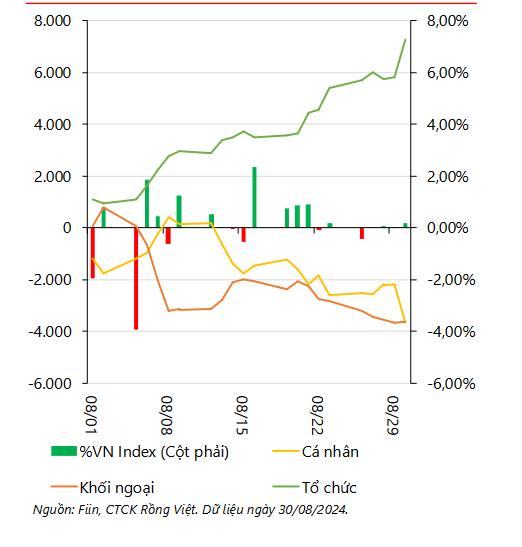

TTCK tháng 8, lực cầu chính được dẫn dắt bởi tổ chức trong nước. Nguồn: VDSC

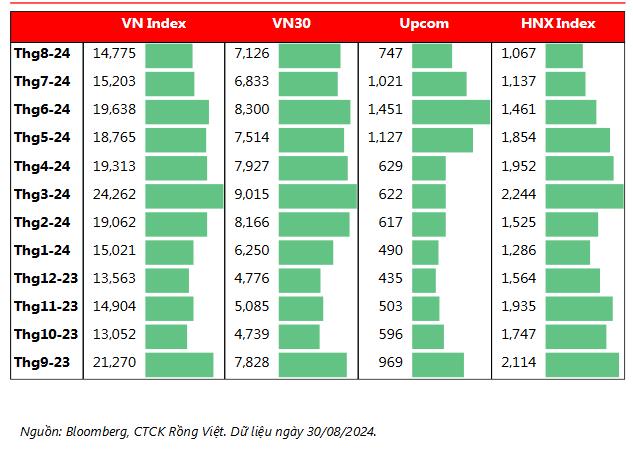

Tuy nhiên, điều đáng lưu ý là thanh khoản trung bình trên sàn HOSE lại giảm 2,82% MoM, đạt 14.775 tỷ đồng. Mặc dù chỉ số thị trường đã tăng mạnh trong nửa cuối tháng, việc thiếu vắng dòng tiền lớn cho thấy tâm lý nhà đầu tư vẫn còn thận trọng. Ngoài ra trong tháng 8, thanh khoản không được cải thiện rõ ràng. Cụ thể, 45,64% số lượng cổ phiếu trên sàn HOSE ghi nhận thanh khoản giảm và 26,51% cổ phiếu có giá tăng nhưng khối lượng giao dịch lại giảm.

Dù vậy, theo báo cáo chiến lược đầu tư tháng 9 của Công ty chứng khoán Rồng Việt (VDSC), nhờ nhóm cổ phiếu VN30, với những cổ phiếu vốn hóa lớn, trở thành tâm điểm chú ý khi thanh khoản tăng 4,29% MoM, phản ánh sự quan tâm của các nhà đầu tư tổ chức khi chuẩn bị cho kỳ đánh giá nâng hạng thị trường vào tháng 9. Điều này cho thấy rằng, nhà đầu tư vẫn đang dồn sự chú ý vào các cổ phiếu an toàn, trong bối cảnh thị trường tiến gần đến mức đỉnh cũ 1.301,51 điểm đã đạt vào tháng 6.

Về yếu tố tác động, Ngân hàng Trung ương Nhật Bản (BoJ) tăng lãi suất chủ chốt và giảm mua trái phiếu đã gián tiếp gây ra sự điều chỉnh trên thị trường toàn cầu. Đồng thời, việc Ngân hàng Nhà nước Việt Nam (SBV) giảm lãi suất cho vay cầm cố giấy tờ có giá (OMO) vào đầu tháng 8 đã tạo điều kiện cho thanh khoản hệ thống tài chính trong nước. Thêm nữa, cuộc họp của Fed vào cuối tháng 8 cũng đã gửi đi tín hiệu tích cực, khi Chủ tịch Jerome Powell nhắc đến khả năng điều chỉnh chính sách tiền tệ nhờ lạm phát giảm và thị trường lao động Mỹ bình ổn.

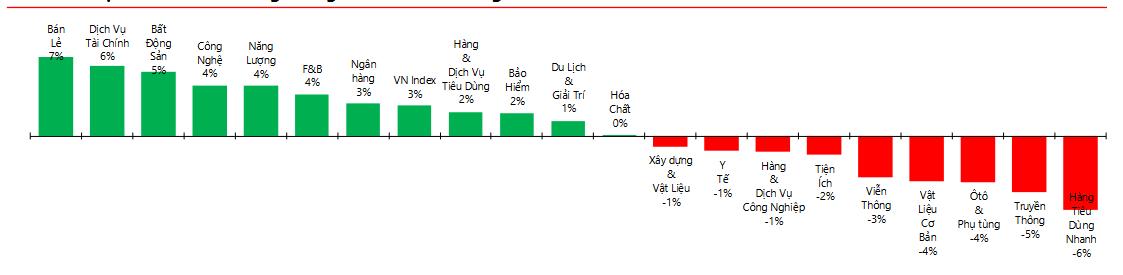

Hiệu suất đầu tư trong tháng 8 của các nhóm ngành. Nguồn: VDSC

Bước sang tháng 9, nhà đầu tư trên toàn cầu đang dồn sự chú ý vào cuộc họp FOMC của Fed diễn ra từ ngày 17 - 18/9. Với khả năng cao, Fed sẽ kết thúc chu kỳ thắt chặt tiền tệ kéo dài và thực hiện việc cắt giảm lãi suất lần đầu tiên sau bốn năm. Kịch bản cơ sở dự báo là giảm 25 điểm cơ bản, trong khi mức giảm 50 điểm cũng đang được dự đoán với xác suất cao hơn, theo số liệu từ CME FedWatch.

Bên cạnh đó, cuộc họp của BoJ vào ngày 20/9 cũng cần được chú ý. Nếu BoJ tiếp tục tăng lãi suất hoặc phát đi thông điệp cứng rắn về chính sách tiền tệ, đồng USD có thể suy yếu thêm, tạo ra môi trường thuận lợi cho nhà đầu tư trên thị trường chứng khoán Việt Nam.

Chờ đợi cú hích từ chính sách tiền tệ toàn cầu

Với những thông tin tích cực từ nền kinh tế toàn cầu, các chuyên gia chứng khoán kỳ vọng, TTCK trong tháng 9 sẽ có nhiều triển vọng tăng. Nhất là, Việt Nam vẫn đang thuộc danh sách theo dõi để nâng hạng lên Thị trường mới nổi thứ cấp của FTSE Russell.

Dù việc chính thức nâng hạng có thể diễn ra vào năm 2025, nhưng những nỗ lực từ các cơ quan quản lý để tháo gỡ các vướng mắc về cơ chế mua bán của nhà đầu tư nước ngoài sẽ tiếp tục là điểm sáng cho thị trường. VDSC cho rằng, sự kỳ vọng vào nâng hạng sẽ là động lực lớn cho VN-Index trong thời gian tới, khi thị trường tiếp tục dao động trong biên độ 1.250 - 1.325 điểm.

Thanh khoản VN30 phục hồi trong tháng 8, trong khi VN-Index, HNX-Index và UpCOM tiếp tục suy giảm. Nguồn: VDSC

Bên cạnh đó, việc giải ngân đầu tư công đã đạt 31,6% kế hoạch năm và có thể thúc đẩy thêm 530 nghìn tỷ đồng vào nền kinh tế trong nửa cuối năm 2024. Tăng trưởng tín dụng trong 8 tháng đầu năm đạt 6,25% và khả năng tăng tốc trong những tháng cuối năm có thể giúp thị trường chứng khoán duy trì đà tăng.

Thêm nữa, chính sách tiền tệ mềm dẻo từ Fed sẽ là cơ hội cho TTCK Việt Nam. Nguyên nhân, việc cắt giảm lãi suất của Fed sẽ giúp tạo ra môi trường thuận lợi cho thị trường tài chính toàn cầu, bao gồm Việt Nam. Điều này có thể giúp dòng vốn đầu tư vào TTCK gia tăng, đặc biệt khi thanh khoản đã bắt đầu cải thiện ở nhóm cổ phiếu VN30.

Mặt khác, sự quan tâm của nhà đầu tư tổ chức với nhóm VN30, giúp thanh khoản của nhóm này tăng mạnh trong tháng 8, sẽ tiếp tục là lựa chọn hàng đầu trong tháng 9. Với kỳ vọng thị trường sẽ được nâng hạng, các cổ phiếu lớn có khả năng tiếp tục tăng trưởng ổn định trong thời gian tới.

“Ngoài ra, việc giải ngân đầu tư công và tăng trưởng tín dụng tiếp tục sẽ tạo ra cơ hội cho các ngành nghề hưởng lợi từ chính sách kinh tế vĩ mô, đặc biệt là các nhóm ngành xây dựng, bất động sản và vật liệu xây dựng”, VDSC nhận định.

Tuy nhiên, các nhà phân tích VDSC cũng khuyến cáo, nhà đầu tư vẫn cần thận trọng trước những rủi ro tiềm ẩn. Bởi thanh khoản tuy tăng ở nhóm VN30, nhưng thanh khoản chung của thị trường vẫn giảm từ 15.203 tỷ đồng trong tháng 7 xuống 14.775 tỷ đồng trong tháng 8. Điều này cho thấy, sự thận trọng của nhà đầu tư khi VN-Index tiếp cận ngưỡng đỉnh cũ.

Diễn biến trái chiều giữa tổ chức trong nước với khối ngoại và nhà đầu tư cá nhân trong tháng 8. Nguồn: VDSC

Bên cạnh đó, ngoài quyết định của Fed, nhà đầu tư cũng cần theo dõi sát sao các động thái từ BoJ và ECB, khi bất kỳ quyết định thắt chặt nào từ các ngân hàng trung ương lớn này cũng có thể tạo ra sự biến động trên thị trường tài chính toàn cầu.

Chưa kể, thị trường có thể đối mặt với điều chỉnh kỹ thuật khi VN-Index tiến gần đến mức đỉnh cũ 1.301 điểm. VDSC khuyến cáo, nhà đầu tư nên có chiến lược quản lý rủi ro hợp lý để tránh các đợt điều chỉnh ngắn hạn.

Có thể nói, tháng 9/2024 đánh dấu một bước ngoặt quan trọng cho TTCK Việt Nam khi thị trường đang chờ đợi những quyết định từ Fed và các chính sách hỗ trợ từ Chính phủ. Nhà đầu tư có thể kỳ vọng VN-Index sẽ dao động trong biên độ 1.250 - 1.325 điểm, trong khi thanh khoản có thể cải thiện hơn nhờ vào dòng vốn tổ chức.

Tuy nhiên, việc thị trường tiến gần đỉnh cũ và sự biến động từ thị trường quốc tế có thể tạo ra những rủi ro ngắn hạn. Các chuyên gia tài chính - chứng khoán khuyến nghị nhà đầu tư cần có chiến lược cân nhắc, ưu tiên các nhóm cổ phiếu VN30 và các ngành hưởng lợi từ chính sách tín dụng và đầu tư công, đồng thời sẵn sàng đối mặt với các biến động để tối ưu hóa lợi nhuận.

- 1. Australia: Khủng hoảng thiếu nguồn cung nhà ở ngày càng trầm trọng

- 2. Đất ngoại thành Hà Nội sắp tấp nập đấu giá, khởi điểm chỉ hơn 6 triệu đồng/m2

- 3. Đất rừng tỉnh ven Hà Nội bán giá bát phở mỗi m2, hé lộ mục đích phía sau

- 4. Trầy trật đòi tiền mua nhà tại dự án ‘ma’ Lancaster Lincoln

- 5. Tháo dỡ nhiều biệt phủ xây dựng trái phép trên núi

- bàn lạnh

- Siêu ưu đãi tủ lạnh giá siêu rẻ

- tư vấn chứng khoán miễn phí

- Bioacimin cốm vi sinh cho bé

- máy rửa bát công nghiệp

- máy thái rau củ hạt lựu