Ông lớn bất động sản khó khăn

CTCP Phát triển Bất động sản Phát Đạt (PDR) công bố kết quả kinh doanh năm 2022 với doanh thu và lợi nhuận giảm mạnh. Trong quý IV/2022, PDR ghi nhận doanh thu giảm 80 lần xuống còn hơn 14,6 tỷ đồng. Cùng kỳ năm ngoái, PDR đạt doanh thu 1.229 tỷ đồng.

Doanh thu thấp, doanh nghiệp kinh doanh dưới giá vốn và chi phí lãi vay ở mức cao (140 tỷ đồng) khiến Phát Đạt lỗ 229 tỷ đồng trong quý IV/2022, trái ngược với khoản lãi hơn 751 tỷ đồng cùng kỳ năm trước. Đây là quý đầu tiên Phát Đạt báo lỗ trong hơn thập kỷ qua.

Bất động sản Phát Đạt cho biết, doanh thu tụt giảm và lỗ trong quý IV/2022 là do tình hình khó khăn chung của toàn thị trường, đặc biệt là ngành bất động sản nên đầu tư kinh doanh vào các dự án không được thuận lợi. Bên cạnh đó, còn do chiến lược tái cơ cấu danh mục đầu tư của công ty.

Lũy kế cả năm PDR ghi nhận doanh thu giảm hơn 58% và lợi nhuận giảm hơn 37% so với năm 2021. Dòng tiền tài chính của PDR âm gần 826 tỷ đồng chủ yếu do tiền trả nợ gốc vay.

Thị trường bất động sản rơi vào tình trạng khó khăn từ nửa cuối năm 2022 do dòng tiền suy giảm đột ngột. (Ảnh: Hoàng Hà)

Cổ phiếu PDR bị bán tháo trong tháng 10-11/2022, giảm sàn hàng chục phiên, vốn hóa bốc hơi hàng chục nghìn tỷ đồng (giảm 75-80%) xuống còn 9.200 tỷ đồng. PDR giảm mạnh do bị bán giải chấp từ cấp độ cá nhân đến doanh nghiệp. Tính tới cuối 2022, PDR vẫn còn cầm cố 200 triệu cổ phiếu PDR cho các khoản vay (trong đó có trái phiếu).

Nhiều doanh nghiệp bất động sản cũng vật lộn trong quý IV/2022 do thị trường vắng khách và dòng tiền suy giảm.

CTCP Tập đoàn Đất Xanh (DXG) ghi nhận lỗ lớn trong quý IV/2022. Doanh thu thuần giảm 57% xuống còn 984 tỷ đồng. DXG lỗ 460 tỷ đồng sau thuế trong quý IV/2022, trái ngược với khoản lãi 245 tỷ đồng cùng kỳ. Lũy kế cả năm 2022, Đất Xanh ghi nhận doanh thu giảm 45% xuống 5.580 tỷ đồng và lợi nhuận sau thuế giảm 71% xuống 469 tỷ đồng.

Trong khi đó, Hải Phát Invest (HPX) báo lợi nhuận trước thuế năm 2022 giảm 46% xuống còn 227 tỷ đồng. Cổ phiếu HPX giảm khoảng 80% so với đỉnh. Chủ tịch doanh nghiệp bị bán giải chấp cổ phiếu…

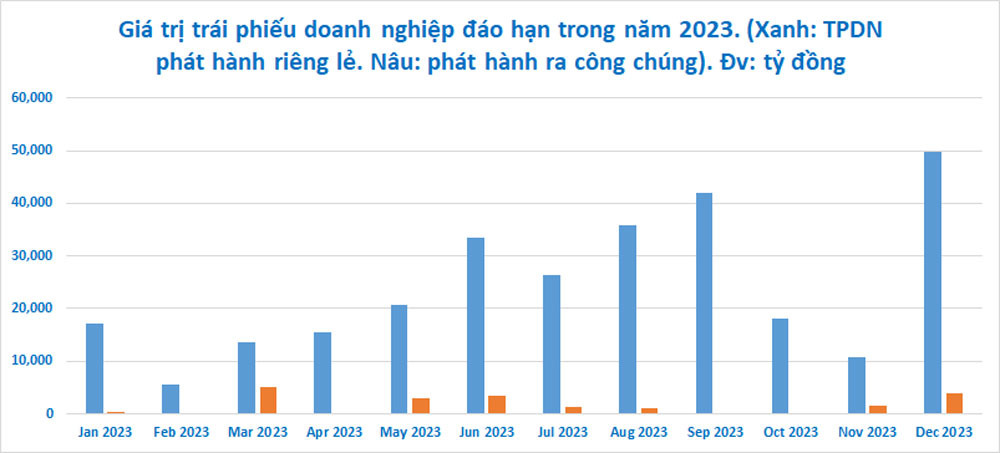

Novaland và Hưng Thịnh có nợ trái phiếu đáo hạn trong năm 2023 rất lớn, tương ứng khoảng 20.000 tỷ đồng và hơn 6.000 tỷ đồng.

Phát Đạt cũng có các khoản vay ngân hàng lớn. Doanh nghiệp này cũng có khoảng 2.500 tỷ đồng trái phiếu đáo hạn trong năm 2023.

Tín dụng và thị trường bất động sản

Trong 10 năm qua tăng trưởng tín dụng chung toàn hệ thống ngân hàng đã hạ nhiệt so với thập kỷ trước đó, chỉ quanh ngưỡng 14%/năm giai đoạn 2012-2021, thay vì mức 30%/năm giai đoạn 2001-2010.

Không chỉ kiểm soát tín dụng chung toàn nền kinh tế ở mức tăng hợp lý hơn, Ngân hàng Nhà nước (NHNN) cũng phải kiểm soát tín dụng bất động sản (BĐS) để tránh xa kịch bản vỡ bong bóng.

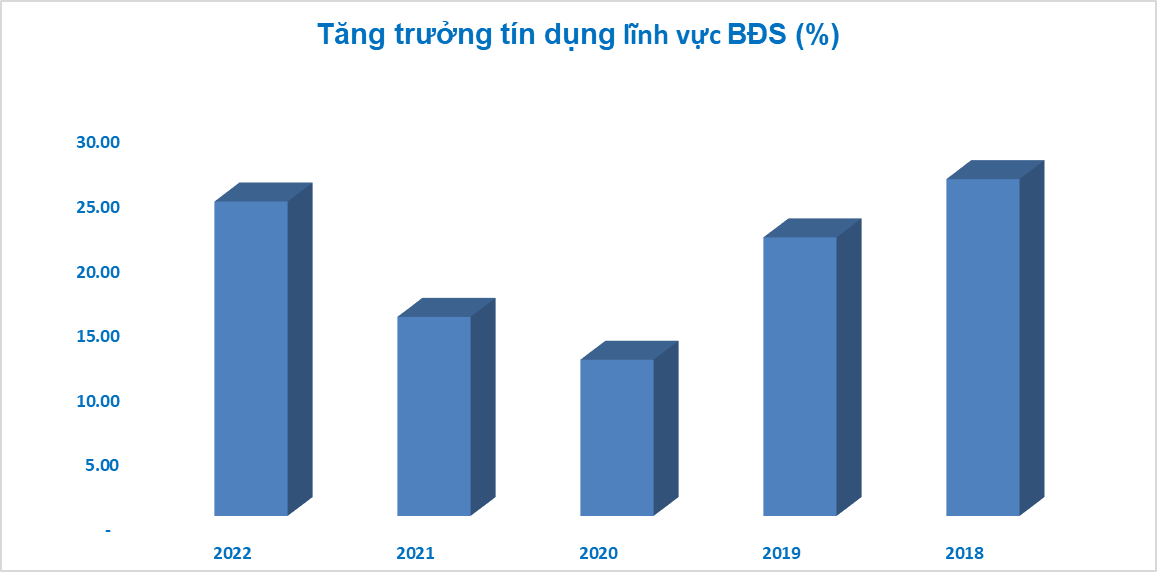

Tăng trưởng tín dụng của hệ thống ngân hàng qua các năm. (Biểu đồ: M. Hà)

Trên thực tế, NHNN có động thái siết tín dụng vào thị trường BĐS từ năm 2016 với chủ trương giảm tỷ lệ nguồn vốn ngắn hạn để cho vay trung và dài hạn, đồng thời gia tăng hệ số rủi ro khi kinh doanh BĐS.

Tăng trưởng tín dụng BĐS có xu hướng giảm, từ mức trên 26% năm 2018 xuống mức 21,5% năm 2019, xuống ngưỡng 12% năm 2020 và 15,37% trong năm 2021.

Tuy nhiên, đến năm 2021, NHNN tiếp tục hoãn lộ trình giảm tỷ lệ sử dụng vốn ngắn hạn cho vay trung, dài hạn do ảnh hưởng của đại dịch Covid-19. Bên cạnh đó, do lãi suất ở mức thấp, một lượng tiền lớn đã đổ vào địa ốc. Giá BĐS tăng nhanh trên phạm vi cả nước.

Trong năm 2021, dù nền kinh tế đình trệ vì dịch Covid-19 nhưng tốc độ tăng trưởng tín dụng vẫn khá cao và một lượng tiền nhàn rỗi lớn đổ vào bất động sản.

Tăng trưởng tín dụng cho riêng mảng BĐS tăng trở lại xu hướng cao so sánh với tăng trưởng chung của toàn ngành, đặc biệt trong nửa đầu năm 2022.

Theo số liệu của NHNN, đến cuối năm 2022, dư nợ cho vay lĩnh vực BĐS đạt hơn 2,58 triệu tỷ đồng, tăng 24,27% so với cuối năm 2021 (cao hơn mức tăng 14,5% tín dụng chung toàn ngành ngân hàng).

Đây là một trong những lĩnh vực tăng trưởng cao nhất và chiếm tỷ trọng lớn 21,2% tổng dư nợ đối với nền kinh tế, cao nhất trong 5 năm qua.

Tín dụng 2022 tăng nhanh vào nửa đầu năm rồi khựng lại nửa cuối năm. (Biểu đồ: M. Hà)

Tỷ trọng tín dụng vào lĩnh vực BĐS cũng khá cao, chiếm 21,2% vào cuối năm 2022, hơn 20,9% tổng dư nợ nền kinh tế vào cuối tháng 8/2022, so với mức 19,9% giữa năm 2021, 19% cuối năm 2020.

Cú giảm cho vay trong nửa cuối năm 2022 do cạn room tín dụng và chính sách kiềm chế lạm phát cùng với sự đóng băng của thị trường trái phiếu do sứt mẻ niềm tin sau các vụ án doanh nghiệp lớn, quyết định giảm tỷ lệ sử dụng vốn ngắn hạn cho vay trung, dài hạn từ 37% xuống 34% (từ 1/10/2022) và lãi suất ở mức cao... đã khiến các doanh nghiệp bất động sản vốn xưa nay phụ thuộc lớn vào tín dụng ngân hàng và trái phiếu trở tay không kịp.

Khơi thông dòng vốn, chờ năm 2023 ổn định

Trong chỉ thị ban hành ngày 27/1, Thủ tướng yêu cầu Bộ Tài chính khẩn trương trình Chính phủ dự thảo Nghị định sửa đổi, bổ sung Nghị định số 65 quy định về chào bán, giao dịch trái phiếu doanh nghiệp riêng lẻ.

Trái phiếu doanh nghiệp đáo hạn trong năm 2023. (Biểu đồ: M. Hà)

Chứng khoán DSC cho rằng, năm 2023 sẽ là giai đoạn giải quyết và thanh lọc, tạo nền tảng cho chu kỳ tiếp theo. Đây cũng là cơ hội cho những “kẻ mạnh” chiếm lấy niềm tin và thị phần.

BĐS sẽ quay trở lại tăng trưởng khi doanh nghiệp hút vốn qua nhiều kênh khác nhau bằng chính uy tín, hiệu quả kinh doanh của mình thay vì chỉ trông chờ vào duy nhất cửa tín dụng ngân hàng thường dồi dào đầu năm, cuối năm vơi cạn.

Tác giả: Mạnh Hà

- 1. Australia: Khủng hoảng thiếu nguồn cung nhà ở ngày càng trầm trọng

- 2. Đất ngoại thành Hà Nội sắp tấp nập đấu giá, khởi điểm chỉ hơn 6 triệu đồng/m2

- 3. Đất rừng tỉnh ven Hà Nội bán giá bát phở mỗi m2, hé lộ mục đích phía sau

- 4. Trầy trật đòi tiền mua nhà tại dự án ‘ma’ Lancaster Lincoln

- 5. Tháo dỡ nhiều biệt phủ xây dựng trái phép trên núi

- bcons newsky ql13

- web bat dong san uy tin

- Chung cư Bcons Center City

- bán khách sạn võ nguyên giáp đà nẵng

- bán chung cư tsq mỗ lao

- Căn hộ hạng sang Taseco Long Biên

- khu đô thị sinh thái hồng hạc - xuân lâm

- văn phòng cho thuê quận Bình Thạnh

- Danh Sách Chung cư hà nội

- Căn Hộ The Prive

- Thị trường căn hộ đà nẵng

- BÁN CĂN HỘ NHÀ BÈ