Đây là số liệu mới nhất được các chuyên gia phân tích của Trung tâm phân tích đầu tư Công ty Chứng khoán VNDirect – VNDirect Research ghi nhận trong báo cáo cập nhật về ngành ngân hàng mới công bố.

Cụ thể, theo các chuyên gia tại đây, diễn biến thực tế trên thị trường tiền tệ cho thấy tín dụng toàn ngành ngân hàng đã tăng tốt trong 6 tháng đầu năm nay nhưng đang có xu hướng chậm lại trong quý III này.

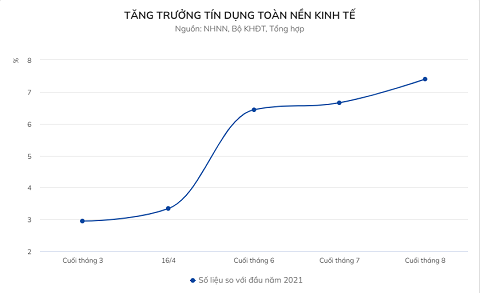

Số liệu trước đó của Ngân hàng Nhà nước cho biết tăng trưởng tín dụng toàn ngành đến cuối tháng 3 đạt 2,95% so với đầu năm và tăng lên mức 6,44% đến cuối tháng 6, cao gần gấp đôi so với mức tăng 3,65% của cùng kỳ 6 tháng năm 2020.

Các ngân hàng đang gặp khó khăn trong việc cho vay khi dịch bệnh kéo dài và nhiều địa phương phải thực hiện giãn cách xã hội. Ảnh: Nam Khánh.

Mức tăng trưởng tín dụng VNDirect ước tính cũng tương đương với mức tăng trưởng đã được ông Nguyễn Tuấn Anh, Vụ trưởng Vụ tín dụng các ngành kinh tế (thuộc NHNN) chia sẻ trước đó.

Theo Vụ trưởng Vụ tín dụng các ngành kinh tế, tăng trưởng tín dụng tháng 8 có xu hướng chậm lại và dự kiến tháng 9 cũng sẽ tiếp tục bị ảnh hưởng do tác động của dịch bệnh và thực hiện hiện giãn cách xã hội. NHNN dự kiến kịch bản tín dụng sẽ hồi phục mạnh từ tháng 10 và 2 tháng cuối năm nay.

Trước đó, số liệu Bộ Kế hoạch và Đầu tư cho biết tín dụng toàn nền kinh tế đã tăng 6,66% đến cuối tháng 7. Như vậy, tăng trưởng tín dụng riêng tháng 7 chỉ đạt 0,22% và riêng tháng 8 đạt khoảng 0,74%, thấp hơn nhiều so với mức tăng của những tháng trước đó.

Báo cáo phân tích của SSI Research cũng cho biết dựa vào số liệu báo cáo của Cục thống kê Hà Nội và TP.HCM, tăng trưởng tín dụng trong tháng 8 là không quá tích cực. Điều này tác động trực tiếp tới tình trạng dư thừa thanh khoản của hệ thống ngân hàng.

Theo các chuyên gia tại VNDirect Research, số lượng ca nhiễm mới có thể giảm trong thời gian tới và các biện pháp hạn chế đi lại sẽ được nới lỏng vào cuối tháng 9 này. Nhờ vậy, nhu cầu tín dụng sẽ tăng trở lại vào cuối quý IV.

Từ diễn biến thực tế, VNDirect dự báo tăng trưởng tín dụng toàn ngành ngân hàng năm nay sẽ đạt khoảng 10-12%, thấp hơn mức dự báo trước đó là 13% nhằm phản ánh khả năng cầu tín dụng chưa phục hồi sau giãn cách.

Cổ phiếu ngân hàng sẽ ra sao?

Với việc tín dụng tăng chậm hơn trong nửa cuối năm nay, VNDirect cho rằng bức tranh lợi nhuận nửa cuối năm của ngành ngân hàng sẽ chịu tác động lớn từ đợt bùng phát dịch hiện tại. Do đó, thị trường chủ yếu sẽ kỳ vọng vào triển vọng lợi nhuận năm 2022 của các ngân hàng.

Tuy nhiên, những khoảng trống tăng trưởng sẽ được bù đắp trong các quý tiếp theo khi các hoạt động sản xuất kinh doanh vận hành bình thường trở lại.

Bên cạnh đó, giá cổ phiếu các ngân hàng hiện đã điều chỉnh khoảng 15% từ mức đỉnh và phần nào đã phản ánh tác động tiêu cực của đợt bùng phát hiện nay. Vì vậy định giá cổ phiếu ngân hàng đã trở nên hấp dẫn hơn khi cân nhắc giữa rủi ro và hiệu quả đầu tư.

Hầu hết cổ phiếu ngân hàng đều ghi nhận xu hướng giảm trong 1-3 tháng gần đây. Nguồn: Tradingview.

Ở chiều ngược lại, các chuyên gia cho rằng rủi ro chính đối với ngành ngân hàng hiện nay là việc áp dụng giãn cách xã hội do dịch Covid-19 lâu hơn dự kiến hoặc một biến thể khác của Covid-19 có thể cản trở hoạt động kinh tế trở lại bình thường.

Điều này sẽ khiến các ngân hàng ghi nhận trích lập dự phòng cao hơn và cầu tín dụng yếu hơn so với dự báo trong giai đoạn nửa sau năm 2021 và đầu năm 2022.

Bên cạnh đó, các ngân hàng cũng phải đối mặt với rủi ro NIM (biên lãi suất) giảm nhiều hơn dự báo do nhu cầu tín dụng suy yếu.

Trước đó, hầu hết nhà băng niêm yết đều ghi nhận NIM mở rộng trong 6 tháng đầu năm do chi phí vốn giảm sâu hơn mức giảm của tỷ suất sinh lời của tài sản. Tuy nhiên, việc cải thiện NIM sẽ chậm lại trong nửa cuối năm nay do các ngân hàng phải hạ lãi suất cho vay để hỗ trợ khách hàng gặp khó khăn bởi dịch bệnh theo yêu cầu của NHNN.

Hiện các ngân hàng thương mại có vốn Nhà nước như Vietcombank, VietinBank đã giảm lãi suất cho vay 1 điểm %, trong khi BIDV giảm tới 1,5 điểm % cho tất cả khách hàng trong nửa cuối năm nay.

Vietcombank sau đó cũng giảm thêm 0,5 điểm % lãi suất đối với các khoản vay hiện hữu của khách hàng tại TP.HCM, Bình Dương và 17 tỉnh phía Nam khác đang thực hiện Chỉ thị 16.

Trong khi đó, nhóm các ngân hàng thương mại tư nhân như Techcombank, VPBank, MBBank, ACB cũng đã giảm lãi suất cho vay 1,5 điểm % đối với các khoản vay hiện tại và khoản vay mới để hỗ trợ khách hàng trong nửa cuối năm.

Tuy nhiên, do ảnh hưởng của đợt bùng phát dịch bệnh vẫn kéo dài, nên NHNN sẽ tiếp tục duy trì chính sách tiền tệ linh hoạt hiện hành cho đến năm 2022. Nhờ vậy, các ngân hàng sẽ tiếp tục hưởng lợi từ chi phí vốn thấp.

Do đó, trong bối cảnh cạnh tranh tiền gửi không gay gắt và thanh khoản dồi dào, các ngân hàng có khả năng mở rộng cho vay cá nhân sẽ được hưởng lợi suất tài sản tốt hơn.

Tác giả: Quang Thắng

- 1. Australia: Khủng hoảng thiếu nguồn cung nhà ở ngày càng trầm trọng

- 2. Đất ngoại thành Hà Nội sắp tấp nập đấu giá, khởi điểm chỉ hơn 6 triệu đồng/m2

- 3. Đất rừng tỉnh ven Hà Nội bán giá bát phở mỗi m2, hé lộ mục đích phía sau

- 4. Trầy trật đòi tiền mua nhà tại dự án ‘ma’ Lancaster Lincoln

- 5. Tháo dỡ nhiều biệt phủ xây dựng trái phép trên núi