Do đó, không có gì lạ khi ngày càng nhiều ngân hàng nỗ lực tham gia cuộc đua này trong thời gian qua.

Ai mới là vô địch về vốn rẻ?

Theo Techcombank, tỷ lệ tiền gửi không kỳ hạn (CASA) trên tổng huy động của ngân hàng cuối quí 3-2019 đạt mức 30%, hiện đã cao hơn so với Vietcombank, MBBank. Cụ thể, nhờ CASA của Techcombank tăng 13% so với đầu năm, cao hơn đáng kể mức tăng trưởng huy động 8,6% nên đã giúp tỷ lệ CASA trên tổng huy động của Techcombank đạt mức 30%, trong khi của Vietcombank và MBBank vào cuối quí 3 chỉ ở mức 27,1% và 27,8%.

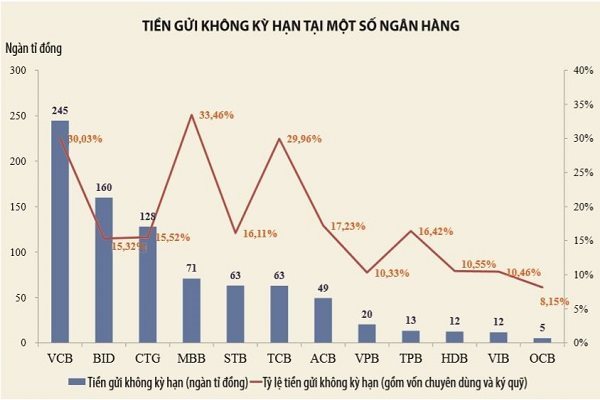

Dù vậy, nếu tính theo số tuyệt đối, CASA của Vietcombank, theo báo cáo tài chính (BCTC) hợp nhất, vẫn đang đứng đầu hệ thống - hơn 244.600 tỉ đồng. Kế tiếp là hai ông lớn ngân hàng thương mại (NHTM) nhà nước khác - BIDV và VietinBank - với tương ứng gần 160.000 tỉ đồng và 128.000 tỉ đồng, dù tỷ lệ chỉ ở mức khiêm tốn 14,75% và 14,78%. Còn trong nhóm NHTM cổ phần, MBBank có số dư CASA cao nhất (70.700 tỉ đồng), kế tiếp là Sacombank (gần 63.100 tỉ đồng) rồi mới đến Techcombank (62.800 tỉ đồng).

Ngoài ra, nếu tính luôn cả tiền gửi vốn chuyên dùng và tiền gửi ký quỹ thì cũng sẽ cho ra một kết quả khác.

Về cơ bản, tài khoản vốn chuyên dùng là loại tiền gửi ngân hàng của các doanh nghiệp dùng vào các mục đích nhất định của mình, như đầu tư trực tiếp, đầu tư gián tiếp, quản lý dự án vốn, quản lý dòng tiền chứng khoán...

Theo quy định của Ngân hàng Nhà nước (NHNN) tại Công văn 635/CV-QLNH về mở, sử dụng tài khoản vốn chuyên dùng, các doanh nghiệp trong nước có vốn đầu tư nước ngoài hay công ty nước ngoài kinh doanh tại Việt Nam đều phải mở tài khoản tiền gửi vốn chuyên dùng. Mức lãi suất cho tài khoản này của doanh nghiệp là không kỳ hạn, nên đây còn được xem là một dạng tiền gửi không kỳ hạn.

Trong khi đó, tiền gửi ký quỹ là một loại tiền gửi không kỳ hạn hoặc có kỳ hạn của một tổ chức tại các ngân hàng nhằm đảm bảo việc thực hiện một nghĩa vụ tài chính của tổ chức đó đối với ngân hàng và các bên có liên quan. Thực tế phần lớn tiền gửi ký quỹ hiện nay chủ yếu là phục vụ cho hoạt động thanh toán xuất nhập khẩu, bảo lãnh và đa phần là không kỳ hạn.

Theo đó, nếu tính thêm tiền gửi vốn chuyên dùng, thì Vietcombank có gần 24.600 tỉ đồng, tăng mạnh 64,5% so với đầu năm nay, nên tỷ lệ tiền gửi không kỳ hạn mới là đứng đầu hệ thống, ở mức 29,84%. Kế tiếp là Techcombank ở mức 28,74%, dù không có tiền gửi chuyên dùng, và MBBank xếp thứ 3, ở mức 28,69%.

Nếu tính thêm tiền gửi ký quỹ thì MBBank có số dư vượt trội với hơn 12.100 tỉ đồng, theo đó tỷ lệ tiền gửi không kỳ hạn bao gồm vốn chuyên dùng và ký quỹ lên tới 33,46%, dù đã giảm 7,15% so với đầu năm nhưng vẫn đang cao nhất hệ thống.

Xếp thứ 2 là Vietcombank với tỷ lệ 30,03% và Techcombank xếp thứ 3 với tỷ lệ 29,96%. Ngân hàng BIDV và VietinBank dù có lượng tiền gửi chuyên dùng và ký quỹ khá lớn nhưng tỷ lệ cũng chỉ ở mức trung bình 15,32% và 15,52%, trong khi Sacombank cao hơn với tỷ lệ 16,11% và một ngân hàng nổi lên về mặt công nghệ gần đây là TPBank với tỷ lệ 16,42%.

Cuộc cạnh tranh khốc liệt

Tỷ lệ tiền gửi không kỳ hạn trên tổng huy động của Techcombank cuối quí 3-2019 đạt mức 30%, hiện đã cao hơn so với Vietcombank, MBBank. Ảnh: Thành Hoa

Nếu như trước đây, để thu hút lượng tiền gửi không kỳ hạn, nhiều ngân hàng đưa ra lãi suất hấp dẫn hoặc tung ra các sản phẩm CASA ẩn danh như tiền gửi có kỳ hạn được rút gốc lưu động và được hưởng lãi suất theo thời gian thực gửi, hay tiết kiệm lãi suất thả nổi (mà sau đó đã bị NHNN tuýt còi), thì giờ đây công cụ lãi suất không còn được ưu tiên sử dụng khi các ngân hàng đều niêm yết lãi suất tiền gửi không kỳ hạn ở mức khá thấp, chỉ từ 0,2-0,5%, thậm chí là 0%/năm.

Một chiến lược khác là các ngân hàng tích cực phát hành thẻ và mở rộng mạng lưới ATM, POS để đảm bảo phục vụ khách hàng tốt nhất trong các giao dịch rút tiền mặt và thanh toán, nhưng về lâu dài chiến lược này có những hạn chế nhất định về hiệu quả do chi phí đầu tư, duy trì hoạt động cho hệ thống máy ATM quá lớn, trong khi hiện nay các hệ thống thanh toán thẻ đã có sự kết nối, liên thông với nhau.

Chiến lược phát triển đơn vị chi lương để mở rộng cơ sở tài khoản nhận lương qua thẻ cũng được triệt để thực hiện trước đây, trong đó những NHTM nhà nước có nhiều lợi thế do các đơn vị hành chính sự nghiệp phần lớn ưu tiên lựa chọn chi lương qua các ngân hàng này. Chỉ duy nhất có MBBank là cạnh tranh được do có lợi thế chi lương cho lực lượng quân đội nên số dư tiền gửi trên thẻ đọng lại tại ngân hàng này là rất lớn.

Bên cạnh đó, các ngân hàng còn đẩy mạnh phát triển mảng thanh toán quốc tế để thu hút khách hàng doanh nghiệp giao dịch, khi phần lớn trong số này thường để số dư rất lớn trong tài khoản thanh toán, tài khoản ký quỹ.Vietcombank không chỉ là ngân hàng đứng đầu về số lượng thẻ ATM phát hành mà còn có thế mạnh về thanh toán quốc tế với lượng khách hàng xuất nhập khẩu khổng lồ, nên số dư tiền gửi không kỳ hạn đứng đầu cũng là điều dễ hiểu.

Ngoài ra, một số ngân hàng yêu cầu khách hàng vay vốn phải để trước một tỷ lệ số dư cố định trong tài khoản tiền gửi thanh toán để đảm bảo trả nợ vay đúng hạn khi đến kỳ. Chính sách này cũng giúp tăng tỷ lệ tiền gửi không kỳ hạn. Với những ngân hàng đi đầu trong lĩnh vực cho vay mua nhà, ô tô như Techcombank, thì mục tiêu đặt ra là khách hàng không chỉ duy trì số dư trong tài khoản thanh toán để trả nợ vay bất động sản, mà còn duy trì số dư cho nhiều hoạt động chi tiêu khác như vay mua ô tô, điện thoại, tiêu dùng...

Còn trong thời gian gần đây, nhận thấy những lợi ích mà nguồn vốn rẻ mang lại, nhiều ngân hàng đã mạnh dạn thực hiện các chính sách giảm, miễn phí tài khoản, chuyển tiền, thanh toán để thu hút khách hàng mở tài khoản thanh toán, nhằm tăng tỷ lệ CASA dù phải chấp nhận đánh đổi bằng việc hy sinh thu nhập từ phí dịch vụ, trong đó chủ yếu nổi lên ở các NHTM cổ phần như Techcombank, VIB hay VPBank.

Chiến lược đổi mới, nâng cấp nền tảng công nghệ, nâng cao các tiện ích, dịch vụ thanh toán hiện đại cũng như mở rộng đối tác liên kết thanh toán, thúc đẩy thanh toán không dùng tiền mặt để khách hàng gần như không bao giờ cần phải rút tiền ra để thực hiện bất kỳ một giao dịch nào cũng được nhiều ngân hàng lựa chọn để lôi kéo khách hàng.

Trước những cuộc cách mạng đột phá về công nghệ thanh toán với sự nổi lên của các công ty công nghệ tài chính (FinTech), nhiều ngân hàng lựa chọn giải pháp hợp tác, liên kết với các ví điện tử của các công ty FinTech, hoặc tự phát triển ví điện tử của riêng mình để thu hút, giữ chân khách hàng.

Chiến lược đẩy mạnh phát triển mảng ngân hàng số để phục vụ tốt các nhu cầu đa dạng của khách hàng, nhằm trở thành ngân hàng giao dịch chính mà khách hàng lựa chọn trong hàng chục ngân hàng và công ty tài chính trên thị trường hiện nay, đang được TPBank, HDBank, VPBank hay Techcombank tích cực áp dụng.

- 1. Australia: Khủng hoảng thiếu nguồn cung nhà ở ngày càng trầm trọng

- 2. Đất ngoại thành Hà Nội sắp tấp nập đấu giá, khởi điểm chỉ hơn 6 triệu đồng/m2

- 3. Đất rừng tỉnh ven Hà Nội bán giá bát phở mỗi m2, hé lộ mục đích phía sau

- 4. Trầy trật đòi tiền mua nhà tại dự án ‘ma’ Lancaster Lincoln

- 5. Tháo dỡ nhiều biệt phủ xây dựng trái phép trên núi