Tuy nhiên những thông tin đánh giá tác động của chính sách có phần tiêu cực khiến cho thị trường tài chính “khựng” lại với những rào cản tâm lý.

Nhiều thông tin đánh giá tác động chính sách đang tiêu cực hơn so với thực tế. Ảnh: TTXVN

Mới đây một số công ty chứng khoán đã đưa ra báo cáo nhận định, những quy định mà Ngân hàng Nhà nước (NHNN) đưa ra mong muốn giúp tăng cường an toàn vốn của các ngân hàng. Sau khi xảy ra vấn đề nợ xấu vào những năm 2008 - 2012, ngành ngân hàng mới đi vào củng cố hoạt động. Đứng ở góc độ quản lý toàn ngành, những quy định mà NHNN đưa ra cũng mong muốn giúp ngân hàng mạnh hơn chứ không phải nặng nề như dự báo.

Chính sách vẫn “mở” nhiều hơn “siết”

Theo ông Quản Trọng Thành - Trưởng phòng phân tích của Công ty Chứng khoán Maybank Kim Eng, NHNN đã đưa ra hàng loạt thay đổi chính sách, tập trung quy định về phân loại nợ xấu và trích lập dự phòng, đồng thời tăng cường an toàn vốn của các ngân hàng. Nếu phân tích sâu thì các chính sách ban hành không quá tiêu cực như những thông tin đánh giá như hiện nay và luôn có lộ trình đủ rộng để cân đối.

Cụ thể, các chính sách gần đây bao gồm, Thông tư 41/2016 của NHNN quy định tỷ lệ an toàn vốn đối với ngân hàng. Tiếp theo là tăng cường chỉ số an toàn hoạt động với Thông tư 36/2014 trước đây và bây giờ là Thông tư 22/2019 mới đưa ra.

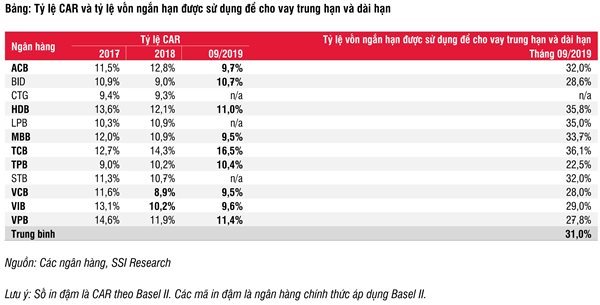

Hiện tại, đa số các ngân hàng đã giảm tỷ lệ vốn ngắn hạn cho vay trung dài hạn về dưới 40% và còn 2 năm nữa để điều chỉnh tỷ lệ này về còn 30% (theo Thông tư 22/2019). Các ngân hàng đang cơ cấu lại nguồn vốn hoạt động, huy động vốn dài hạn nhiều hơn, điều này không ảnh hưởng nhiều đến biến động giá cổ phiếu.

Theo đánh giá của Công ty chứng khoán SSI, thông tư 22/2019 điều chỉnh có lợi cho các ngân hàng tư nhân. Thông tư này, quy định các giới hạn, tỷ lệ đảm bảo an toàn hoạt động của ngân hàng và mới mở rộng khái niệm cho vay tiêu dùng rộng hơn bên cạnh cho vay bất động sản đơn thuần (có thể bao gồm cho vay mua ô tô và các khoản vay khác), trong khi theo dự thảo trước đó chỉ xét đến khoản vay mua nhà.

Theo đó, hệ số điều chỉnh rủi ro cho các khoản vay tiêu dùng được điều chỉnh tăng từ mức 50% hiện tại lên đến 100%, 150% tùy theo các điều kiện khác nhau. Các khoản vay có giá trị 4 tỉ đồng trở lên, thay vì mức 3 tỉ đồng như dự thảo trước đây, áp hệ số 120% trong năm 2020 và 150% trong năm 2021.

Hiện tại, tỷ lệ cấp tín dụng trên nguồn vốn huy động (LDR) áp dụng cho các ngân hàng “gốc” Nhà nước là 90%, các ngân hàng tư nhân là 80%. Sau 2 năm nữa, tất cả ngân hàng đều áp dụng tỷ lệ này là 85% theo Thông tư 22. Như vậy cho thấy các ngân hàng thương mại tư nhân đang được lợi, có thêm nguồn vốn để cho vay, một số ngân hàng không bị áp lực quá quyết liệt về huy động vốn để đảm bảo tỷ lệ đó.

Về phía ngân hàng thương mại Nhà nước, nhìn vào các ngân hàng đầu ngành như Vietcombank, khả năng huy động vốn rất mạnh, hiện tại tỷ lệ này đã dưới 85%, hoàn toàn có đủ khả năng thực hiện quy định này.

Với quan điểm từ MayBank Kim Eng, thời hạn áp dụng và việc điều chỉnh tỷ lệ LDR theo thông tư 22 "dễ thở" hơn đối với các ngân hàng, các ngân hàng có room để điều tiết chi phí vốn của mình. Rõ ràng những chính sách mới ban hành mang tính chất “mở” hơn là “siết” như những thông tin đánh giá tác động trước đó.

Trong khi đó, nhìn nhận tác động của Thông tư 22 vào thị trường bất động sản, SSI nhận định, chính sách này sẽ không tác động tiêu cực đến hoạt động cho vay mua nhà tại các ngân hàng niêm yết. Thay vào đó, một số ngân hàng niêm yết có vốn tự có lớn có thể giành nhiều thị phần cho vay mua nhà từ các ngân hàng có vốn cấp 3 yếu hơn trong những năm tới”.

Cho vay tiêu dùng có thực sự bị siết?

Từ đầu năm 2018 đã có thông tin NHNN sẽ siết cho vay tài chính tiêu dùng bằng cách áp trần đối với cho vay tiền mặt trên tổng dư nợ cho vay tiêu dùng ở mức 30%. Trong cho vay tiêu dùng, phân khúc cho vay trực tiếp để mua sản phẩm xe máy, thiết bị điện tử đã bão hòa trong khi các nhu cầu vay để đóng học phí, viện phí… lại tăng cao, dẫn đến nhu cầu vay tiền mặt rất cao.

Do vậy, cho vay tiền mặt đang là kênh đáp ứng nhu cầu đa dạng với lợi suất cao. Giai đoạn trước bùng nổ, có nhiều khoản cho vay tiêu dùng tiền mặt rủi ro, do đó NHNN muốn kiểm soát rủi ro này.

Nguồn: SSI

Cách tính tỷ lệ cho vay tiền mặt trên tổng dư nợ theo Thông tư 18/2019 vừa được ban hành nhẹ hơn rất nhiều so với tính toán ban đầu. Trước đó, tỷ lệ cho vay tiền mặt bằng các khoản cho vay tiền mặt chia cho tổng dư nợ. Nhưng theo Thông tư 18, cách tính cho vay tiền mặt chỉ áp dụng đối với những khoản có dư nợ trên 20 triệu đồng, có nghĩa là cấm những khoản cho vay tiền mặt có rủi ro cao.

Trong số này có FE Credit có cơ cấu cho vay tập trung nhiều vào các khoản vay tiền mặt (76%), tuy nhiên tỷ lệ cho vay tiền mặt đối với khách hàng có tổng dư nợ trên 20 triệu đồng hiện dưới 70%. Do đó trong 2 năm tới tác động sẽ chỉ ở mức thấp do lộ trình chưa ảnh hưởng sâu đến hoạt động kinh doanh của FE Credit.

Thời hạn áp dụng trần đối với tỷ lệ cho vay tiền mặt trên tổng dư nợ đạt mức 70% tính từ năm 2021, sau đó là 60% vào năm 2022, 50% vào năm 2023 và từ 2024 trở đi là 30%. Nghĩa là vẫn còn khoảng thời gian đủ dài để tăng trưởng và điều chỉnh danh mục cho vay.

Theo ông Thành, 2 quy định về cách tính tỷ lệ tiền mặt và thời hạn áp dụng đang “dễ thở” hơn cho công ty tài chính. Thể hiện quan điểm NHNN đang muốn từ từ điều tiết tăng cường an toàn hoạt động của ngành tài chính tiêu dùng nói riêng và cả ngành ngân hàng nói chung mà không làm ảnh hưởng đến nhu cầu tín dụng của nền kinh tế.

Quy định hiện tại, NHNN cho phép các công ty tài chính tiêu dùng đủ không gian để điều tiết chứ không phải muốn “siết chặt”. Tổng quan, NHNN muốn ngân hàng và công ty tài chính tiêu dùng tăng cường tỷ lệ an toàn và giúp đẩy lùi cho vay tín dụng đen.

Khi NHNN yêu cầu giảm lãi suất cho vay với những lĩnh vực ưu tiên, phần này chỉ tác động khoảng 20% danh mục các ngân hàng. Đồng thời, NHNN cũng áp trần lãi suất huy động ngắn hạn giảm. Phần huy động ngắn hạn dưới 6 tháng chiếm khoảng 30% nguồn vốn ngân hàng. Như vậy điều chỉnh giảm không ảnh hưởng quá lớn đến chi phí vốn và biên lợi nhuận của ngân hàng.

NHNN muốn ngân hàng hỗ trợ phát triển kinh tế, tăng cuồn an toàn hoạt động, đồng thời không làm ảnh hưởng đến biên lợi nhuận và khả năng sinh lợi. Đặt vào bức tranh chung, NHNN cần ngân hàng củng cố an toàn vốn.

“Hiện tại, các ngân hàng đạt gặp vấn đề là trần sở hữu nước ngoài đã đầy, các ngân hàng đang gặp vấn đề huy động vốn bên ngoài. Muốn tăng cường an toàn vốn phải đảm bảo được khả năng sinh lời, làm sao đảm bảo duy trì tỷ lệ thu nhập lãi cận biên (NIM) khoảng 3.5-4%, ROE khoảng 18-20%. Như vậy, mới đảm bảo cho các ngân hàng vẫn có vốn hoạt động chứ không hoàn toàn tiêu cực như những đánh giá trước đó”, ông Thành nhận định.

Theo SSI, hiện tại, Ngân hàng Nhà nước đã phê duyệt cho 14 ngân hàng thương mại cho phép áp dụng tiêu chuẩn Basel II trong hoạt động kinh doanh theo Thông tư 41/2016/ TT-NHNN, bao gồm Vietcombank, ACB, MBBank, Techcombank, VPBank, HDBank, TPBank, SeABank, MSB, VietCapital Bank, OCB, VIB, Shinhan Bank và Vietbank. Các ngân hàng khác như BID đã xác nhận sẽ bắt đầu áp dụng Basel II kể từ năm 2020 sau đợt phát hành nâng vốn thành công gần đây. 15 ngân hàng này chiếm khoảng 45% tổng thị phần tín dụng tính đến tháng 09/2019, sẽ tuân thủ theo Thông tư 41/2016 về cách tính tỷ lệ an toàn vốn (CAR) thay vì Thông tư 22. |

- 1. Australia: Khủng hoảng thiếu nguồn cung nhà ở ngày càng trầm trọng

- 2. Đất ngoại thành Hà Nội sắp tấp nập đấu giá, khởi điểm chỉ hơn 6 triệu đồng/m2

- 3. Đất rừng tỉnh ven Hà Nội bán giá bát phở mỗi m2, hé lộ mục đích phía sau

- 4. Trầy trật đòi tiền mua nhà tại dự án ‘ma’ Lancaster Lincoln

- 5. Tháo dỡ nhiều biệt phủ xây dựng trái phép trên núi