Ảnh minh hoạ

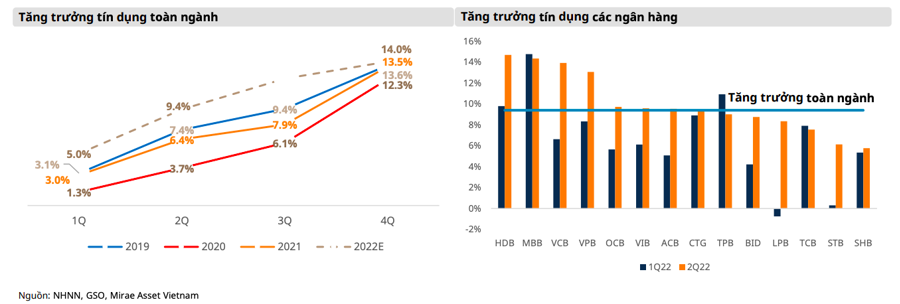

Năm 2022, do các bất ổn về địa chính trị và kinh tế trên thế giới cũng như quan ngại rủi ro tập trung liên quan đến cho vay bất động sản (đặc biệt là cho vay kinh doanh bất động sản), Ngân hàng Nhà nước vẫn đang sử dụng hạn mức tăng trưởng tín dụng nhằm kiểm soát dòng vốn vay.

Tuy nhiên, với nhu cầu vốn cao từ cả khối khách hàng cá nhân và khối khách hàng tổ chức, tăng trưởng tín dụng toàn nền kinh tế đến cuối tháng 8/2021 đã chạm mức 9,91%, ở mức cao so với kỳ vọng tăng trưởng tín dụng cả năm từ Ngân hàng Nhà nước là 14%.

Trong báo cáo chiến lược tháng 9/2022, Chứng khoán Mirae Asset Việt Nam (MASVN) cho rằng, việc hạn chế tăng tín dụng không hẳn là biện pháp hiệu quả để kiềm chế lạm phát, nhưng bơm thêm tiền vào nền kinh tế sẽ làm tình hình trở nên khó kiểm soát hơn. Nhìn chung, việc ngưng cấp thêm tín dụng chỉ mang tính chất tạm thời, và một phần điều tiết lại dòng vốn tín dụng sang các ngành nghề ít rủi ro.

Trái ngược với tăng trưởng tín dụng, tăng trưởng tiền gửi chỉ đạt hơn 4,5% trong nửa đầu năm 2022. Thêm vào đó, một lượng tiền lớn đã bị rút ròng thông qua hoạt động bán ngoại tệ của Ngân hàng Nhà nước. Do đó, thanh khoản hệ thống nổi lên tình trạng bị căng thẳng, nhiều ngân hàng (đặc biệt là các ngân hàng nhỏ) đã điều chỉnh tăng lãi suất tiền gửi. Mức tăng lãi suất cũng khá phân hóa giữa các nhóm ngân hàng dao động từ 0,1 - 0,5 điểm phần trăm trong giai đoạn cuối quý 2/2022.

Nhìn chung, với diễn biến của lãi suất và tín dụng như trên, nhóm nghiên cứu tại Mirae Asset đánh giá giai đoạn tiền rẻ đã gần kết thúc. Do đó, chi phí tín dụng đóng vai trò quyết định trong tăng trưởng lợi nhuận chung của ngành ngân hàng.

Nói thêm về chi phí tín dụng, nhóm nghiên cứu cho hay, mặc dù nợ tái cơ cấu đã giảm đáng kể trong giai đoạn nửa đầu năm 2022 nhưng dư nợ tái cơ cấu còn lại của một số ngân hàng vẫn còn khá lớn. Một điểm đáng lưu ý nữa là nợ tái cơ cấu của các ngân hàng có tỷ trọng bán lẻ cao hơn hẳn so với các ngân hàng có tỷ trọng cho vay doanh nghiệp hay đầu tư trái phiếu cao.

Ngoài ra, đề cập đến các ngân hàng có tỷ trọng cho vay doanh nghiệp (đặc biệt là doanh nghiệp lớn) và đầu tư trái phiếu doanh nghiệp lớn, Mirae Asset đánh giá, tuy các ngân hàng này sở hữu tỷ lệ nợ tái cơ cấu và tỷ lệ nợ xấu thấp nhưng rủi ro các doanh nghiệp lớn không hoàn thành các nghĩa vụ nợ vẫn có thể xảy ra, đặc biệt là trong bối cảnh kinh tế vĩ mô biến động. Việc này có thể dẫn đến gánh nặng trích lập dự phòng trong dài hạn.

Trong bối cảnh như vậy, Mirae Asset khuyên nhà đầu tư nên "chọn mặt gửi vàng", nhắm tới nhóm ngân hàng có tính chất phòng thủ cao.

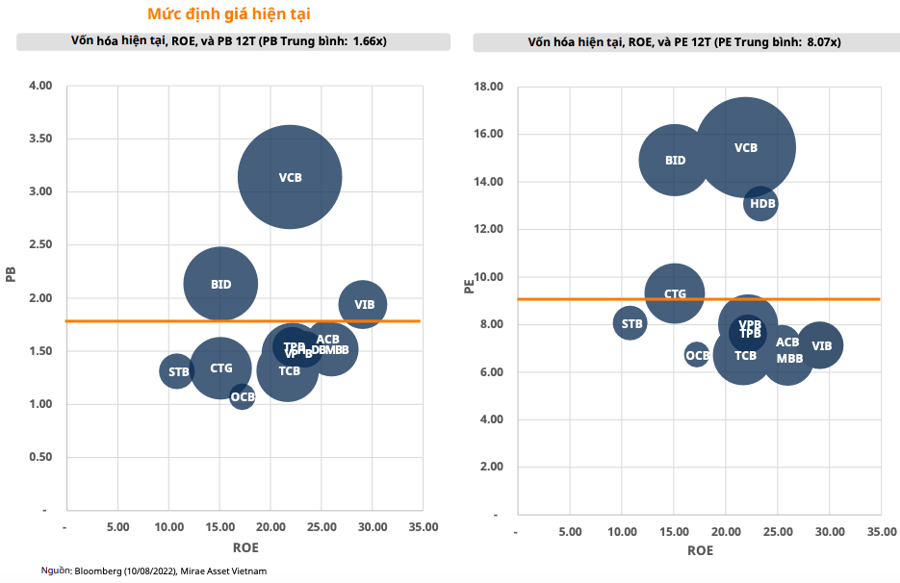

"Các ngân hàng thương mại quốc doanh (SOCB) và ngân hàng thương mại tư nhân (PCB) hiện đang giao dịch ở mức P/B lần lượt là 2,2 lần và 1,4 lần. So với mức P/B lịch sử, thị giá của nhiều ngân hàng vẫn đang giao dịch dưới mức trung bình 5 năm. Do đó, vùng giá này vẫn tương đối hấp dẫn cho nhà đầu tư dài hạn và ưa chuộng cổ phiếu ngân hàng, đặc biệt là những ngân hàng có chất lượng tài sản tốt với triển vọng tăng trưởng bền vững", báo cáo của Mirae Asset nêu rõ.

Thêm vào đó, Mirae Asset đánh giá, việc bán cổ phiếu của các nhà đầu tư cá nhân (do hoảng loạn) bên cạnh kỳ vọng cao về tỷ suất sinh lợi (dẫn tới việc cổ phiếu ngân hàng kém hấp dẫn) cùng với lo ngại nợ xấu tăng cao, theo chúng tôi, là những tác nhân chính dẫn đến sự điều chỉnh sâu của nhóm cổ phiếu ngân hàng. Hiện nay, giá cổ phiếu của hầu hết các ngân hàng đã phục hồi mạnh, với mức tăng phổ biến từ 15% đến hơn 30% so với mức đáy của tháng 6.

Đối với nhóm ngân hàng thương mại tư nhân, Mirae Asset khuyến nghị ưu tiên các ngân hàng có lợi nhuận tốt và chất lượng tài sản vượt trội như MBB, ACB và VIB. Đối với nhóm ngân hàng thương mại nhà nước, lựa chọn VCB dựa vào vị thế dẫn đầu toàn ngành trong cả chất lượng tài sản, hiệu quả hoạt động, thị phần và lợi nhuận.

"Nợ xấu tiềm ẩn liên quan tới trái phiếu doanh nghiệp và nợ tái cơ cấu vẫn luôn là vấn đề cần thận trọng. Đây là rủi ro mà cả nội bộ ngân hàng cũng như các chuyên gia trong ngành khó lượng hóa chính xác, vì vậy nhà đầu tư cần phải lưu ý khi chọn đầu tư vào các ngân hàng có rủi ro tập trung cao hay chất lượng tài sản thấp", nhóm nghiên cứu nhấn mạnh.

Tác giả: Thủy Tiên

- 1. Australia: Khủng hoảng thiếu nguồn cung nhà ở ngày càng trầm trọng

- 2. Đất ngoại thành Hà Nội sắp tấp nập đấu giá, khởi điểm chỉ hơn 6 triệu đồng/m2

- 3. Đất rừng tỉnh ven Hà Nội bán giá bát phở mỗi m2, hé lộ mục đích phía sau

- 4. Trầy trật đòi tiền mua nhà tại dự án ‘ma’ Lancaster Lincoln

- 5. Tháo dỡ nhiều biệt phủ xây dựng trái phép trên núi