Lợi nhuận vẫn cải thiện tốt trong 2022

Theo kết quả điều tra xu hướng kinh doanh của các tổ chức tín dụng quý I/2023 do Ngân hàng Nhà nước (NHNN) vừa công bố, tình hình kinh doanh của nhiều ngân hàng trong quý IV/2022 có sự “cải thiện” tốt hơn (70,9% tổ chức tín dụng nhận định), cao hơn so với quý trước (63,8%) và so với kỳ vọng (70,4%). Lợi nhuận trước thuế được nhận định tiếp tục có tăng trưởng nhưng chưa đạt mức kỳ vọng.

Cũng theo kết quả điều tra này, tính cả năm 2022, 80% tổ chức tín dụng nhận định tình hình kinh doanh tổng thể “cải thiện” so với năm 2021. Cụ thể, có 87% tổ chức tín dụng ước tính lợi nhuận trước thuế năm 2022 tăng trưởng dương so với năm 2021, trong khi đó chỉ có 9,3% tổ chức tín dụng ước tính lợi nhuận tăng trưởng âm.

Báo cáo cho biết thêm, các tổ chức tín dụng tỏ ra thận trọng hơn khi dự báo cho thời gian tới với 56,4 - 75,4% đơn vị kỳ vọng tình hình kinh doanh cải thiện hơn trong quý I và cả năm 2023. Như vậy, mức độ kỳ vọng cải thiện đã thấp hơn so với năm 2022. Bên cạnh đó, có 95,3% tổ chức tín dụng kỳ vọng lợi nhuận tăng trưởng dương trong năm 2023 so với năm 2022. Có 2,8% tổ chức tín dụng dự kiến lợi nhuận tăng trưởng âm và 1,9% dự kiến lợi nhuận không thay đổi.

“Trong năm 2023, các tổ chức tín dụng kỳ vọng tất cả các nhân tố khách quan sẽ có tác động tích cực hơn so với năm 2022, trong đó “điều kiện kinh doanh và tài chính của khách hàng” được dự kiến là nhân tố tác động tích cực quan trọng nhất giúp cải thiện tình hình kinh doanh” - Báo cáo cho biết.

Mới đây, SSI Research vừa công bố báo cáo dự phóng lợi nhuận quý IV/2022 của 27 doanh nghiệp niêm yết, trong đó gồm có 11 ngân hàng. Qua báo cáo này, hầu hết các ngân hàng đều ghi nhận tăng trưởng lợi nhuận cao so với cùng kỳ.

Năm 2023 lợi nhuận sẽ “tăng trong thế giảm”?

Theo các chuyên gia của Công ty Chứng khoán KB Việt Nam (KBSV), định giá P/B (giá/giá trị sổ sách) của ngành Ngân hàng đã có thời điểm về gần đáy do dịch Covid-19 hồi phục tốt trong thời gian vừa qua. P/B ngành hiện giờ đang là 1,49 lần, trong khi đó, kết quả kinh doanh của toàn ngành cho đến quý III vẫn khả quan, tỷ suất lợi nhuận ròng trên vốn chủ (ROE) toàn ngành là khoảng 15,97% - trên đường trung bình 12 năm. “Kết quả kinh doanh của ngành được dự báo chậm lại trong quý IV và nửa đầu năm 2023 do biên lãi ròng (NIM) bị thu hẹp và áp lực thanh khoản khiến tăng trưởng tín dụng chậm lại. Dù vậy định giá ngành bây giờ vẫn ở mức hấp dẫn” - chuyên gia của KBSV nhận định.

Còn theo các chuyên gia của Công ty Chứng khoán VNDIRECT, năm 2022, lợi nhuận ngành Ngân hàng dự báo tăng khoảng 32%. Năm 2023, tăng trưởng lợi nhuận ngành Ngân hàng sẽ giảm tốc, tăng trưởng chỉ khoảng 10% do tăng trưởng tín dụng chậm lại, biên lãi ròng (NIM) thu hẹp và chi phí tín dụng tăng. Mặc dù vậy, cơ hội vẫn được mở ra với các ngân hàng có định giá rẻ, bộ đệm vốn vững chắc, chất lượng tài sản lành mạnh, tỷ lệ an toàn vốn cao, cơ cấu tín dụng lành mạnh, tham gia tái cơ cấu hệ thống… Đây sẽ là các ngân hàng được NHNN ưu tiên trong cấp room tín dụng năm 2023.

Ông Simon Chen - Tổng Giám đốc Công ty cổ phần Xếp hạng tín nhiệm đầu tư Việt Nam (Vis Rating) cho biết, năm 2022 đánh dấu một năm ngân hàng tăng trưởng mạnh mẽ trong bối cảnh kinh tế bứt phá. Tuy nhiên, năm 2023, điều kiện kinh doanh bất lợi sẽ ảnh hưởng khả năng sinh lời, thanh khoản bình ổn nhưng ngân hàng vừa và nhỏ vẫn đối mặt rủi ro.

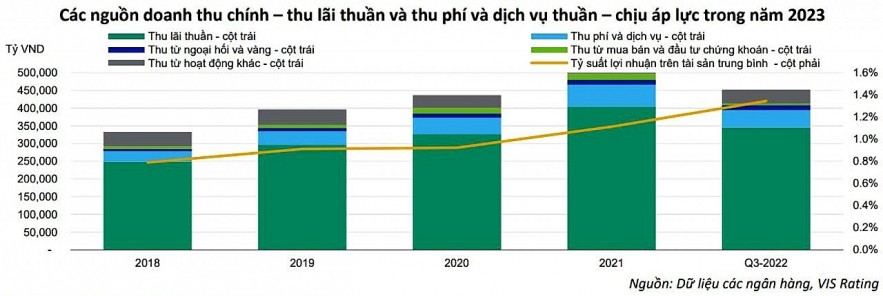

Khả năng sinh lời của các ngân hàng sẽ suy giảm “Điều kiện kinh doanh của các ngân hàng sẽ suy giảm trong năm 2023 khi thách thức vĩ mô tiếp diễn và điều kiện tài chính thắt chặt hơn, khiến cầu tín dụng giảm và chi phí hoạt động tăng. Khả năng sinh lời của các ngân hàng sẽ suy giảm do chi phí tín dụng tăng, biên lãi ròng thu hẹp và tăng trưởng thu phí giảm. Thanh khoản sẽ bình ổn nhưng vẫn eo hẹp, nhất là với các ngân hàng vừa và nhỏ” - ông Simon Chen - Tổng Giám đốc Công ty cổ phần Xếp hạng tín nhiệm đầu tư Việt Nam nói. |

Tổng giám đốc Vis Rating cho rằng, rủi ro tài sản và chi phí tín dụng sẽ tăng do điều kiện hoạt động khó khăn hơn. Nợ có vấn đề mới hình thành sẽ tăng do dòng tiền kinh doanh yếu hơn, lãi suất và chi phí hoạt động cao hơn, cũng như khó khăn tái cấp vốn trên thị trường trái phiếu doanh nghiệp. Tín dụng đối với các ngành tiềm ẩn rủi ro liên quan đến xuất khẩu và sản xuất, bất động sản và xây dựng sẽ bị ảnh hưởng nhất do chi phí tín dụng tăng. Mặc dù tỷ lệ dự phòng tổn thất cho các khoản nợ xấu cải thiện, các ngân hàng vừa và nhỏ có tỷ lệ bao phủ nợ xấu thấp sẽ ít có sự chuẩn bị cho chất lượng tài sản kém đi và sẽ cần gia tăng trích lập dự phòng.

Cùng với đó, lãnh đạo của Vis Rating dự báo, biên lãi ròng sẽ thu hẹp do tác động từ những đợt tăng lãi suất chính sách gần đây. Áp lực cạnh tranh kết hợp với yêu cầu của cơ quan quản lý sẽ đẩy lãi suất huy động tăng nhanh hơn lãi suất cho vay. Cùng với nhu cầu tín dụng chậm lại, biên lãi ròng sẽ thu hẹp và rõ nét hơn đối với các ngân hàng nhỏ có nguồn vốn yếu và thanh khoản eo hẹp.

Bên cạnh đó, tăng trưởng thu nhập ngoài thu lãi cho vay sẽ giảm tốc do điều kiện thị trường không thuận lợi. Thu phí liên quan đến các dịch vụ thị trường vốn sẽ thu hẹp do tâm lý kém khả quan trên thị trường chứng khoán và trái phiếu. Thu từ mua bán chứng khoán có thể sẽ giảm do lãi suất cao hơn và thị trường biến động. Tăng trưởng phí bán chéo bảo hiểm cũng sẽ chậm lại do tâm lý khách hàng và giảm cơ hội bán chéo.

Tác giả: Duy Thái