Sức bật thập kỷ

Vận tải biển là thành phần quan trọng trong chuỗi cung ứng toàn cầu bởi cấu trúc trên thế giới hiện nay cho thấy phần sản xuất chủ yếu đặt ở các nước châu Á, trong khi thị trường tiêu dùng tập trung ở các châu lục khác như châu Âu, Mỹ, Úc…

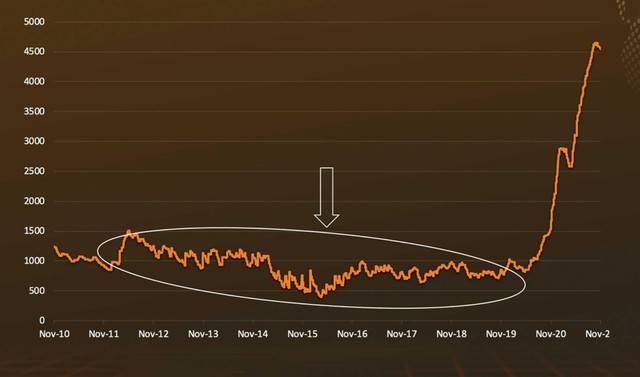

Đặc trưng giá cước của ngành vận tải biển có chu kỳ dài, khoảng 10 năm và giá cước container không tăng trong chu kỳ gần nhất tính đến giữa năm 2020, trong khi các ngành khác đã trải qua 2 - 3 chu kỳ tăng giá. Tuy nhiên, trong vòng hơn 1 năm trở lại đây, giá cước vận tải, đặc biệt là giá cước container liên tục tăng.

Nguyên nhân, theo ông Nguyễn Hoàng Giang, trưởng nhóm phân tích ngành vận tải - logistic - hàng không, Trung tâm Phân tích và Tư vấn đầu tư, Công ty Chứng khoán SSI, dịch Covid-19 gây ra tình trạng thiếu hụt nguồn cung tạm thời do đứt gãy chuỗi cung ứng, trong khi nhu cầu vận tải phục hồi mạnh mẽ.

Nhìn lại nửa đầu năm 2020, vận tải biển là một trong những ngành bị ảnh hưởng nặng nề nhất bởi đại dịch Covid-19, vì sự gián đoạn chuỗi cung ứng kéo theo sản lượng vận tải sụt giảm.

Khi sản lượng dần phục hồi từ nửa cuối năm 2020, sự tắc nghẽn và gián đoạn trở nên nghiêm trọng hơn, điều này đã đẩy giá cước vận chuyển tăng vọt. Giá cước vận chuyển hàng rời và hàng lỏng khá ổn định trong thời kỳ dịch Covid-19, nhưng giá cước container đã tăng gấp nhiều lần mức trước dịch.

Sâu xa hơn, trong khoảng thời gian 10 - 15 năm trước, các hãng vận tải biển đầu tư đội tàu tràn lan và mở rộng quá nhiều tuyến nhằm tăng thị phần giai đoạn 2005 - 2007. Khi thế giới xảy ra suy thoái kinh tế và khủng hoảng tài chính năm 2008, nhu cầu tiêu dùng hàng hoá, vận tải giảm mạnh. Chỉ số cước vận tải container Shanghai có xu hướng giảm, tạo đáy năm 2015 - 2016, sau đó duy trì ở mức thấp.

Diễn biến chỉ số cước vận tải container Shanghai trong 10 năm qua. Nguồn: Alphaliner, SSI Reasearch. Đơn vị: USD/TEU.

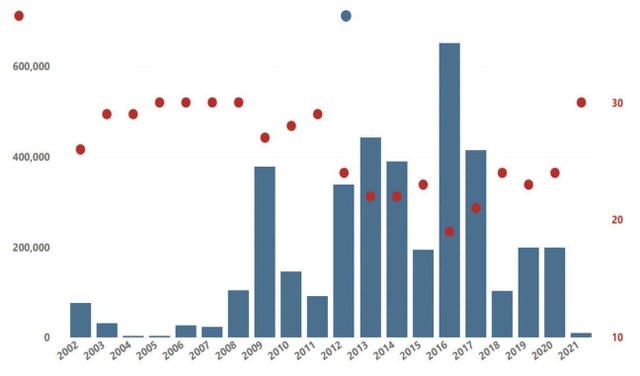

Trong cuộc đại suy thoái ngành, nhiều doanh nghiệp vận tải biển bị phá sản, nhất là năm 2016 - 2017. Các hãng vận tải nỗ lực tìm cách làm giảm chênh lệch cung - cầu, cụ thể là giảm nguồn cung tàu bằng cách tạm dừng hoạt động.

Nhưng chi phí bảo dưỡng, bảo trì trong thời gian neo đậu tàu kéo dài là rất cao, thậm chí giai đoạn 2015 - 2016, giá cước quá thấp không đủ để bù chi phí, nên không ít hãng tàu buộc phải bán sắt vụn đội tàu, kể cả các tàu có độ tuổi từ 15 - 20 tuổi, thay vì 35 - 40 tuổi như trước.

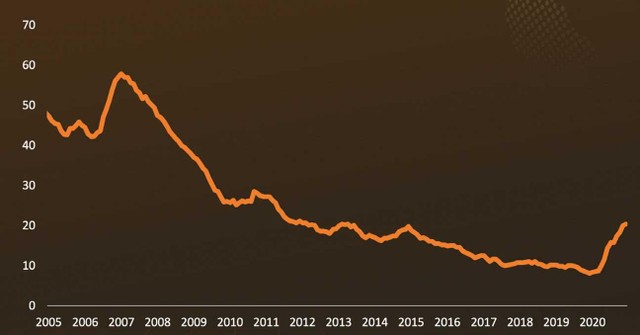

Số lượng tàu đặt đóng mới hàng năm từ năm 2005 tới nay. Nguồn: Alphaliner, SSI Reasearch.

Phá huỷ tàu cũ, hạn chế đóng tàu mới đã đưa nguồn cung tàu biển trên thế giới quay về tiệm cận với nhu cầu vận tải, nên các doanh nghiệp trong ngành dần có lãi trở lại từ năm 2018 - 2019.

Tình hình các tàu bị bán sắt vụn hàng năm. Nguồn: Alphaliner, SSI Reasearch.

Ông Giang cho biết, chuỗi cung ứng thời điểm đó trở nên hiệu quả, nhưng cũng chính vì vậy mức độ thích ứng của chuỗi cung ứng cũng yếu đi trước các yếu tố mới xuất hiện như dịch Covid-19. Nhiều cảng biển tạm dừng hoạt động vì có ca nhiễm bệnh, dẫn đến tình trạng các tàu phải nằm chờ trên biển và do số lượng tàu đã giảm mạnh so với giai đoạn trước nên các hãng tàu không thể có tàu chạy bù, dẫn đến thiếu hụt.

Về phía cầu, sản lượng hàng trên thế giới bắt đầu phục hồi từ quý I - II/2021, khi các nước đẩy mạnh tiêm vắc-xin phòng Covid-19 và mở cửa lại nền kinh tế. Nguồn cung vận tải giảm, trong khi nhu cầu tăng mạnh, khiến giá cước tăng vọt.

Trong bối cảnh đó, số lượng đơn hàng đóng tàu mới trong năm 2020 - 2021 gia tăng, dự kiến được đưa vào sử dụng trong năm 2022 - 2023, qua đó cung - cầu sẽ cân bằng hơn.

Nguyên nhân cơ bản khác dẫn đến giá cước tăng là xu hướng liên minh, liên kết của các hãng tàu biển.

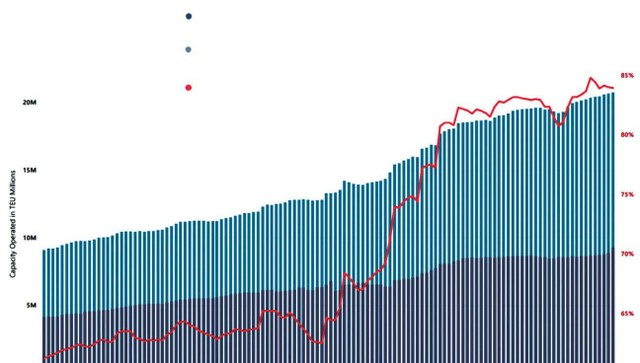

Giai đoạn dư cung và cạnh tranh mạnh về giá 2011 - 2019, các hãng tàu đã tăng cường liên minh, liên kết (rõ nét dần từ năm 2015), tạo nên các liên minh hãng tàu lớn. Top 10 thị phần chỉ nằm trong khoảng 2 - 3 liên minh hãng tàu, nhưng lại kiểm soát đến 90% thị phần tàu biển, container trên thế giới. Nhờ đó, cạnh tranh về giá được giảm thiểu.

Thị phần và công suất của Top 10 hãng vận tải biển tính đến tháng 6/2021.

Theo ông Giang, hiện chưa thấy các hãng tàu biển có động lực tách ra hay tạo liên minh mới, đây sẽ là nhân tố dài hạn giúp giữ giá cước ở mức cao, ít nhất trong 5 - 10 năm tới.

Gần đây, chỉ số cước vận tải biển Baltic Dry Index (BDI) do Sàn giao dịch Baltic công bố có đợt điều chỉnh giảm, do cước phí ở tất cả các phân khúc vận tải đều giảm. Theo các hãng tin thế giới, nguyên nhân chủ yếu là do giá quặng sắt giảm mạnh và dự trữ quặng sắt ở Trung Quốc gia tăng, làm giảm nhu cầu vận chuyển.

3 xu hướng chi phối ngành vận tải biển

Quý III/2021, nhiều doanh nghiệp ngành vận tải biển ghi nhận kết quả kinh doanh tăng trưởng mạnh so với cùng kỳ năm 2020.

Thống kê doanh nghiệp theo mã chứng khoán, HAH đạt doanh thu 476 tỷ đồng, tăng 65%, lãi ròng 93 tỷ đồng, gấp 3 lần cùng kỳ; VSC lãi gần 109 tỷ đồng, tăng 69%; GMD có lợi nhuận tăng 31%; VOS lãi quý III gần 186 tỷ đồng, luỹ kế 9 tháng đầu năm 2021 đạt gần 409 tỷ đồng, trong khi cùng kỳ năm ngoái lỗ hơn 139 tỷ đồng…

Với lợi nhuận tăng vọt, nhóm cổ phiếu vận tải biển dậy sóng. Mặt bằng giá nhóm cổ phiếu này hiện ở mức cao so với đầu năm 2021, nhưng nhiều khả năng vẫn sẽ hấp dẫn nhà đầu tư trong thời gian tới, bởi triển vọng phát triển trung và dài hạn của ngành, với 3 xu hướng lớn sau.

Một là, xu hướng sử dụng cảng nước sâu. Theo SSI, các liên minh, liên kết tàu biển hiện nay rất lớn, để đáp ứng nhu cầu vận chuyển hàng hóa và tối ưu hóa hoạt động vận tải biển, ngành vận chuyển container đang có những thay đổi mạnh mẽ theo hướng sử dụng các con tàu lớn hơn và gộp tuyến lại, nâng cao công suất trên mỗi chuyến vận tải.

Thống kê của Alphaliner cho thấy, trong hai thập kỷ qua, cả kích thước trung bình và tối đa của tàu container đã tăng hơn gấp đôi.

Các hãng tàu đã và đang đặt đóng ngày càng nhiều những con tàu siêu lớn và chỉ các cảng nước sâu mới có khả năng tiếp nhận. Theo đó, việc xây dựng các cảng có quy mô lớn, nước sâu và cầu bến dài để tiếp nhận các tàu trọng tải lớn đang là xu thế tất yếu tại các nền kinh tế có biển trên thế giới nói chung và Việt Nam nói riêng.

Ông Giang cho rằng, các cảng biển lớn tại Việt Nam như Lạch Huyện (Hải Phòng), Cái Mép - Thị Vải (Bà Rịa - Vũng Tàu) đều được đánh giá cao về lợi thế cạnh tranh và triển vọng tăng trưởng trong dài hạn. Các cổ phiếu có thể hưởng lợi là GMD, VSC, SGP, PHP, MVN.

Hai là, giá cước vận tải biển bằng container có khả năng neo ở mức cao trong thời gian dài, bởi các liên minh lớn kiểm soát phần lớn thị phần tàu biển thế giới.

Nhìn trong toàn bộ chuỗi cung ứng, ông Lê Nguyễn Nhật Chuyên, chuyên viên phân tích ngành cảng biển Công ty Chứng khoán Maybank Kim Eng cho rằng, giá cước vận tải biển ở mức cao tác động không tốt tới các nhà sản xuất và xuất khẩu, nhưng với các ngành nằm trong chuỗi cung ứng của thế giới (như dệt may) thì mức độ ảnh hưởng ít hơn, do chi phí vận chuyển được chuyển về phía người tiêu dùng nhiều hơn.

Dĩ nhiên, các hãng vận tải biển có đội tàu tốt, có thể chạy được chuyến nội địa sẽ hưởng lợi từ xu hướng giá cước cao.

Trên thị trường chứng khoán, các cổ phiếu có thể hưởng lợi là GMD, HAH, VOS, VNA, MVN.

Ba là, xu hướng tăng sử dụng container để vận tải hàng hoá. Theo ông Giang, từ trước tới nay, thị trường Việt Nam được nhìn nhận có chi phí logistics rất cao, chiếm 20% GDP, trong khi trung bình thế giới là 8 - 10% GDP. Nguyên nhân là do tỷ lệ sử dụng 2 loại hình vận tải có chi phí rẻ nhất là vận tải container đường biển và đường sắt lại đang sử dụng ít nhất ở Việt Nam.

Dự báo, hoạt động vận tải container đường biển sẽ tăng do có nhiều ưu điểm hơn so với container hàng rời như giảm bớt nhu cầu nhân công, kho bãi, đây sẽ là xu hướng dài hạn và cổ phiếu có thể hưởng lợi là GMD, HAH.

- 1. Australia: Khủng hoảng thiếu nguồn cung nhà ở ngày càng trầm trọng

- 2. Đất ngoại thành Hà Nội sắp tấp nập đấu giá, khởi điểm chỉ hơn 6 triệu đồng/m2

- 3. Đất rừng tỉnh ven Hà Nội bán giá bát phở mỗi m2, hé lộ mục đích phía sau

- 4. Trầy trật đòi tiền mua nhà tại dự án ‘ma’ Lancaster Lincoln

- 5. Tháo dỡ nhiều biệt phủ xây dựng trái phép trên núi