Mặt khác, cuối quý 3/2021 cũng là hạn cuối để các ngân hàng tuân thủ thông tư mới quy định về tỷ lệ vốn ngắn hạn cho vay trung và dài hạn...

Một số ngân hàng nhỏ bắt đầu đẩy cao lãi suất huy động

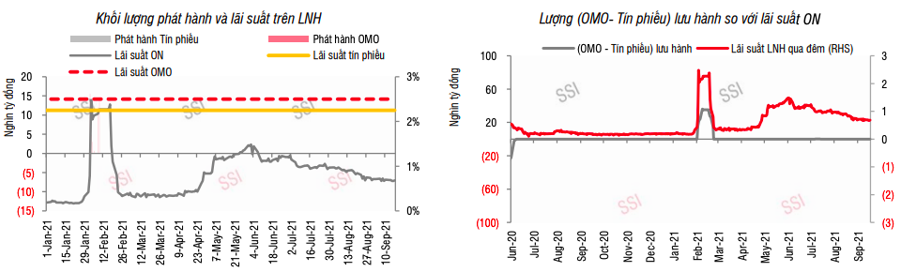

Tuần từ 13/9-17/9, mặt bằng lãi suất liên ngân hàng duy trì trạng thái giảm nhẹ khoảng 0,02 điểm phần trăm. Kết thúc tuần ở 0,68% cho kỳ hạn qua đêm và 0,8% cho kỳ hạn 1 tuần. Diễn biến này cho thấy thanh khoản hệ thống còn khá dồi dào.

Trong khi đó, theo số liệu mới nhất từ Ngân hàng Nhà nước, tăng trưởng tín dụng trong 8 tháng đầu năm đạt 7,4%, cao hơn nhiều so với mức 4,8% của cùng kỳ năm trước.

Với mức tăng trưởng tín dụng như hiện nay, dù thanh khoản dồi dào nhưng lãi suất liên ngân hàng khó quay trở về mức thấp như năm 2020. Đồng thời, do rơi sâu quá sâu so với lãi suất OMO trên thị trường mở là 2,5%/năm nên các ngân hàng thương mại vẫn chưa cần đến sự hỗ trợ từ phía Ngân hàng Nhà nước.

Tuy nhiên, sắp tới là tuần cuối quý 3, thời điểm mang tính chất “mùa vụ” trên thị trường liên ngân hàng, mức lãi suất VND tại đây sẽ có nhiều biến động khó lường khi áp lực thanh khoản hệ thống tăng dần.

Ở diễn biến liên quan, cuối quý 3 cũng là lúc Thông tư 08/2020/TT-NHNN sửa đổi Thông tư 22/2019/TT-NHNN chính thức có hiệu lực. Thông tư mới quy định tỷ lệ tối đa của nguồn vốn ngắn hạn được sử dụng để cho vay trung và dài hạn sẽ bị giới hạn xuống 37% (từ mức 40%).

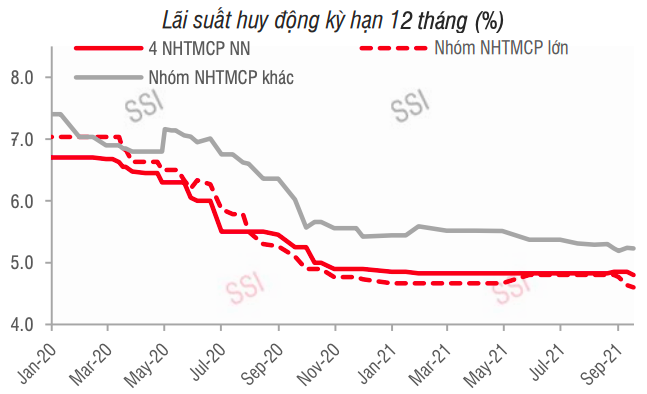

Dưới áp lực của thông tư mới, lãi suất huy động trên thị trường tuần qua có biến động lạ. Cụ thể, trái với xu hướng điều chỉnh giảm của số đông, nhiều ngân hàng nhỏ như Baovietbank, PGBank lại cho tăng lãi suất huy động. Dự kiến, từ giờ cho đến cuối quý 3 sẽ còn một vài thành viên tăng lãi suất huy động để đảm bảo tỷ lệ theo đúng quy định mới.

Nhưng vẫn phải nhấn mạnh, diễn biến lạ hay khó lường của lãi suất liên ngân hàng và lãi suất huy động chỉ trong ngắn hạn. Còn về dài hạn, các mức lãi suất này vẫn chưa có áp lực để tăng.

Đáng chú ý, theo Công ty Chứng khoán SSI: “Mặc dù chênh lệch tiền gửi – tín dụng tiếp tục thu hẹp kể từ tháng 11/2020, mức chênh lệch này chưa thực sự tạo áp lực và chúng tôi tiếp tục duy trì quan điểm lãi suất huy động vẫn tiếp tục đi ngang, thậm chí có thể giảm trong trường hợp Ngân hàng Nhà nước cần phải có các biện pháp nới lỏng chính sách tiền tệ mạnh mẽ hơn để hỗ trợ sự hồi phục của nền kinh tế sau đại dịch”.

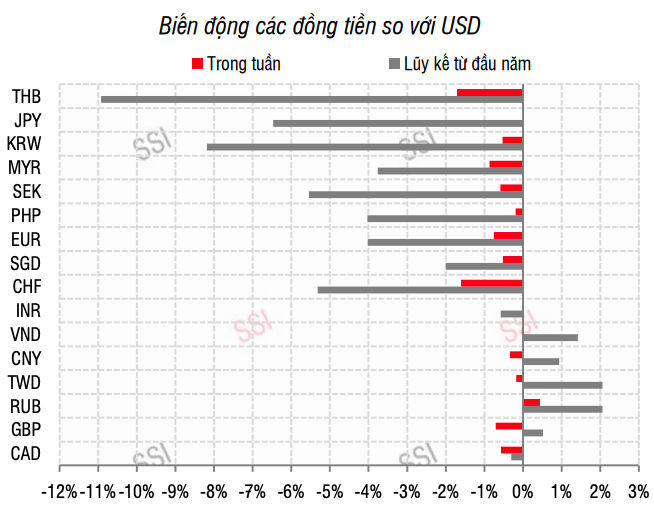

Quay lại với diễn biến tuần trước, tại thị trường ngoại hối, các dữ liệu kinh tế tích cực trong tuần qua củng cố đà phục hồi của nền kinh tế Mỹ và gia tăng kỳ vọng rằng Fed có thể thu hẹp quy mô mua tài sản sớm hơn. Điều này thúc đẩy đồng USD và lợi tức trái phiếu chính phủ Mỹ tăng. Hầu hết các đồng tiền chủ chốt đều giảm giá so với USD như EUR -0,75%, GBP -0,71%, CAD -0,57%.

Ở Việt Nam, tỷ giá USD/VND niêm yết ở các ngân hàng thương mại đi ngang trong tuần qua, kết tuần giao dịch ở mức 22.640/22.870 VND.

Giá vàng trong nước đã có bước điều chỉnh tương đối mạnh, khi giảm tới 1,1% trong bối cảnh giá vàng thế giới giảm mạnh (-1,8%) Điều này giúp chênh lệch giá vàng thế giới – trong nước hạ nhiệt phần nào và tỷ giá tự do điều chỉnh nhẹ, kết tuần ở 23.045/23.190 VND.

Cán cân thương mại trong tháng 8 duy trì nhập siêu hơn 100 triệu USD nhưng tích cực hơn so với ước tính từ Tổng cục thống kê (-1,3 tỷ USD), cho thấy hoạt động sản xuất đã phần nào được phục hồi trong nửa cuối tháng 8. Chính phủ hiện đang từng bước mở cửa dần lại nền kinh tế, do vậy nhiều khả năng cán cân thương mại sẽ được cải thiện vào giai đoạn cuối năm trong khi đó dòng kiều hối thường sẽ tăng mạnh trong cuối năm.

“Nguồn cung – cầu ngoại tệ trên thị trường sẽ tương đối cân bằng và giúp tỷ giá USD/VND duy trì trạng thái ổn định”, nhóm nghiên cứu tại SSI nhận định.

Tác giả: Đào Vũ

- 1. Australia: Khủng hoảng thiếu nguồn cung nhà ở ngày càng trầm trọng

- 2. Đất ngoại thành Hà Nội sắp tấp nập đấu giá, khởi điểm chỉ hơn 6 triệu đồng/m2

- 3. Đất rừng tỉnh ven Hà Nội bán giá bát phở mỗi m2, hé lộ mục đích phía sau

- 4. Trầy trật đòi tiền mua nhà tại dự án ‘ma’ Lancaster Lincoln

- 5. Tháo dỡ nhiều biệt phủ xây dựng trái phép trên núi