Tín hiệu về cầu thanh khoản xuất hiện

Theo MBS, trong tháng 4, diễn biến trên thị trường liên ngân hàng trở nên sôi động khi lãi suất tăng vọt ở các kỳ hạn. Cụ thể, lãi suất qua đêm từ mức 0,1% cuối tháng 3 leo lên mức đỉnh 4,9% vào ngày 17/4, sau đó hạ nhiệt và duy trì quanh vùng 4,4% trong tuần cuối tháng 4.

Các chuyên gia của MBS cho rằng, lãi suất liên ngân hàng tăng mạnh chủ yếu do Ngân hàng Nhà nước (NHNN) đã hút ròng khoảng 58.000 tỷ đồng ra khỏi hệ thống trong giai đoạn từ 1/4 đến 3/5, bên cạnh đó cầu tín dụng có xu hướng quay trở lại khi tính đến ngày 29/3, tăng trưởng tín dụng ghi nhận ở mức 1,34%, cao hơn so với 0,26% trước đó vào ngày 25/3.

Được biết, từ ngày 2/4, NHNN đã bắt đầu bơm ròng trở lại vào hệ thống song song với việc phát hành tín phiếu kỳ hạn 7 - 14 ngày, lãi suất 4% - 4,25%/năm. Tính đến cuối tháng 4, các chuyên gia của MBS ước tính giá trị tiền ròng vào hệ thống khoảng 145.300 tỷ đồng, trong đó bao gồm 27.000 tỷ đồng tín phiếu đáo hạn. Ước tính khoảng 57.200 tỷ đồng tín phiếu sẽ tiếp tục đáo hạn trong tháng 5.

Diễn biến trên thị trường cho thấy, lãi suất tiết kiệm tại các ngân hàng thương mại có những diễn biến khác nhau trong tháng 4. Vào ngày 9/4, Vietcombank đã điều chỉnh giảm 0,1% tại các kỳ hạn, cụ thể lãi suất kỳ hạn 12 tháng giảm từ 4,7%/năm còn 4,6%/năm. Hiện tại, lãi suất 12 tháng trung bình của nhóm ngân hàng thương mại cổ phần quốc doanh ở mức 4,7%, thấp hơn 26 điểm cơ bản so với đầu năm. Ở chiều ngược lại, đã có thêm một số ngân hàng thương mại điều chỉnh tăng lãi suất huy động trong tháng 4 với mức tăng dao động trong khoảng 0,2% - 0,3%.

Trong cuộc họp báo ngày 19/4, NHNN cho biết, tính đến 31/3, lãi suất tiền gửi bình quân của các giao dịch phát sinh mới ở mức 3,02%/năm, giảm 0,5% so với cuối năm 2023. Lãi suất cho vay bình quân mới của các giao dịch phát sinh mới ở mức 6,5%/năm, giảm 0,6%/năm so với cuối năm ngoái.

Các chuyên gia của MBS nhận định, cầu tín dụng sẽ tiếp tục xu hướng tăng lên mạnh hơn từ giữa năm 2024 khi sản xuất và đầu tư tăng tốc mạnh hơn trong những tháng cuối năm. Lũy kế 4 tháng đầu năm 2024, chỉ số sản xuất công nghiệp (IPP) tăng 6% so với cùng kỳ, chỉ số Quản trị người mua hàng (PMI) tăng lên 50,3 điểm. Đầu tư công và tư nhân đều dần tăng 5,9%.

"Chúng tôi dự báo lãi suất huy động kỳ hạn 12 tháng của các ngân hàng thương mại lớn sẽ có thể nhích thêm 50 - 70 điểm cơ bản, quay về mức 5,1% - 5,3% trong nửa sau năm 2024. Tuy nhiên, chúng tôi cho rằng lãi suất đầu ra sẽ vẫn duy trì ở mặt bằng hiện tại trong bối cảnh các cơ quan quản lý và ngân hàng thương mại nỗ lực hỗ trợ doanh nghiệp tiếp cận nguồn vốn", các chuyên gia MBS dự báo.

Áp lực lên tỷ giá sẽ sớm hạ nhiệt

Từ đầu tháng 4, chỉ số đồng USD (DXY) bắt đầu tăng lên trên ngưỡng 105, có lúc đạt mức 106,3, cao nhất kể từ tháng 11/2023, DXY đã tăng 3% kể từ đầu năm. Sự mạnh mẽ của đồng USD tương quan với các dữ liệu được công bố của Mỹ cho thấy lạm phát tháng 3 quay về mức 3,5%, cao hơn 0,4% so với tháng trước, và cao hơn dự báo của thị trường. Áp lực lạm phát xuất hiện trong bối cảnh một số nguyên liệu như dầu thô, ngũ cốc, cà phê... tăng trở lại cũng làm giảm kỳ vọng về việc giảm lãi suất của Cục dự trữ liên bang Mỹ (Fed).

Trong thông điệp ngày 2/5, Fed đã không thể hiện việc thay đổi lập trường chính sách cứng rắn, song nhiều khả năng sẽ duy trì lãi suất ở mức cao trong thời gian lâu hơn. Thị trường hiện dự báo cho lần hạ lãi suất đầu tiên xảy ra trong cuộc họp tháng 9 hoặc tháng 12 là tương đương nhau và đều có khoảng 40% khả năng xảy ra, với mức giảm mỗi lần khoảng 0,25% đưa lãi suất về mức 4,75% - 5% vào cuối năm trong trường hợp hai lần giảm lãi suất trong năm.

Trong tháng 4, NHNN đã thực hiện hàng loạt các biện pháp bao gồm đấu thầu vàng miếng nhằm thu hẹp chênh lệch giá bán trong nước và thế giới, đẩy lãi suất liên ngân hàng nhằm hạn chế các hoạt động carrytrade (giao dịch chênh lệch lãi suất tiền tệ), đồng thời bán can thiệp ngoại tệ cho các tổ chức tín dụng có trạng thái ngoại tệ âm. Các chuyên gia của MBS cho rằng, nỗ lực mạnh mẽ của NHNN đã phần nào giải tỏa tâm lý thị trường cũng như nhu cầu USD giảm nhẹ theo mùa vụ, đã giúp tỷ giá ổn định trong tuần cuối của tháng 4.

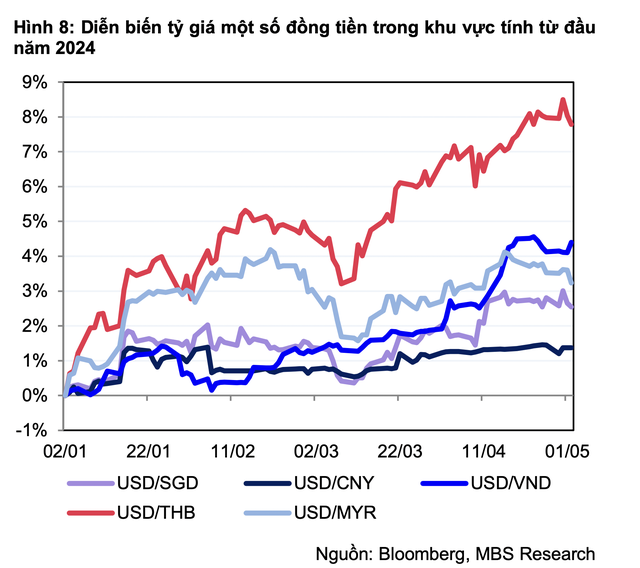

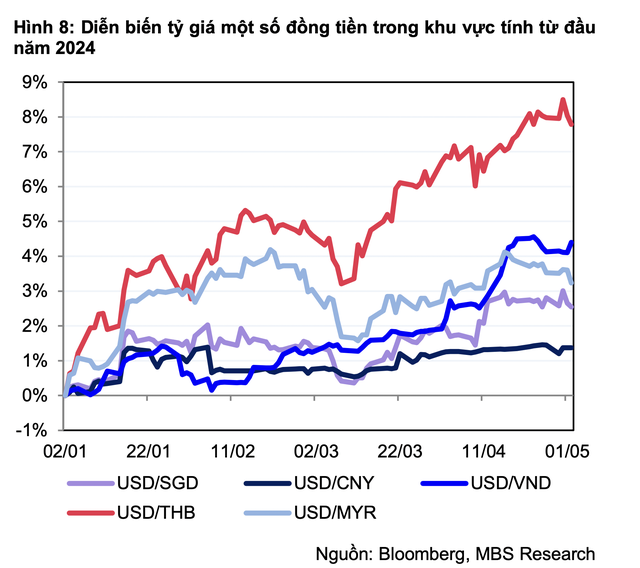

Tính đến cuối tháng 4, tỷ giá USD/VND liên ngân hàng ở mức 25.415 VND/USD giảm nhẹ 0,1% kể từ đỉnh ngày 23/4, tăng 4,4% kể từ đầu năm. Tỷ giá tự do ở mức 25.735 VND/USD, tỷ giá trung tâm ở 24.261 VND/USD, lần lượt tăng 4,4% và 1,6% so với đầu năm. Nhìn chung, diễn biến của đồng VND vẫn khá tương đồng với các đồng tiền khác trong khu vực: baht Thái (giảm 7,8%), Malaysia riggit (-3,8%), Singapore dollar (-3,4%)...

Các chuyên gia của MBS cho rằng tỷ giá sẽ dao động trong khoảng 25.100 - 25.300 VND/USD trong quý II năm nay dưới những yếu tố tích cực sau đây như:

Thứ nhất, Chính phủ đã có những chỉ đạo kiểm soát để bình ổn thị trường vàng.

Thứ hai, những yếu tố vĩ mô tích cực sẽ hỗ trợ như thặng dư thương mại tích cực khi lũy kế 4 tháng 2024 đạt 8,4 tỷ USD (gấp 2 lần so với cùng kỳ). Dự trữ ngoại hối vẫn đang ở mức tốt và dự kiến đạt 110 tỷ USD trong năm 2024; dòng vốn FDI thực hiện 4 tháng ước đạt 6,2 tỷ USD, tăng 7,4% so với cùng kỳ; du lịch phục hồi mạnh mẽ khi 4 tháng đầu năm 2024 tăng 68,3% so với cùng kỳ và tăng 3,9% so với cùng kỳ năm 2019 - năm chưa xảy ra dịch Covid-19.

“Sự ổn định của môi trường vĩ mô nhiều khả năng sẽ được duy trì và cải thiện hơn nữa sẽ là cơ sở để ổn định tỷ giá trong năm 2024”, MBS nhấn mạnh.

Tác giả: Nhuệ Mẫn