Các NHTM tiếp tục bán chéo trái phiếu cho nhau sau Thông tư 01

Báo cáo thị trường trái phiếu của SSI Research cho thấy, trong Quý 3, khối lượng trái phiếu ngân hàng phát hành thành công đạt 65,2 nghìn tỷ đồng, giảm 6,8% so với Quý 2 nhưng tăng tới 37,9% so với cùng kỳ.

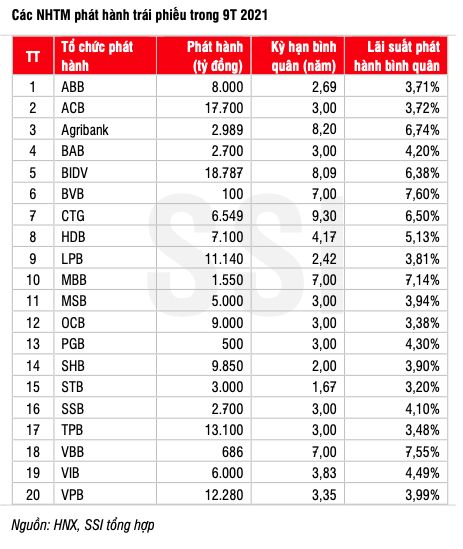

Tính chung 9 tháng đầu năm 2021, có 20 NHTM phát hành 136,4 nghìn tỷ đồng (tăng 42,6% so với cùng kỳ) trái phiếu với kỳ hạn bình quân 4,13 năm và lãi suất bình quân 4,5%/năm.

Nhu cầu các NHTM cần tăng vốn cấp 2 nhằm đáp ứng Basel 2 và bổ sung nguồn vốn trung hạn (hỗ trợ hoạt động kinh doanh và đáp ứng thông tư quy định về tỷ lệ vốn ngắn hạn cho vay trung dài hạn) tăng trong giai đoạn qua giúp thị trường trái phiếu NH sôi động.

Bên cạnh đó, thông tư 01/2021/TT-NHNN gỡ bỏ quy định của Thông tư 34/2013/TT-NHNN cho phép các TCTD được mua TP phát hành trên thị trường sơ cấp của các TCTD khác, một số lượng lớn bên mua TPDN cho NH phát hành đến từ các NHTM khác.

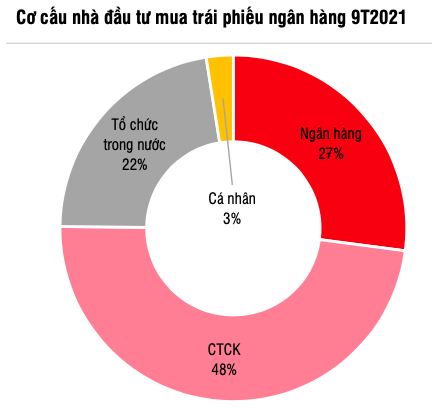

Cụ thể, NĐT mua trái phiếu ngân hàng gồm các ngân hàng (37,5 nghìn tỷ đồng, chiếm 27%); CTCK (66,7 nghìn tỷ đồng, chiếm 48%); tổ chức trong nước (chủ yếu là công ty bảo hiểm và các Quỹ ĐTCK, 30,9 nghìn tỷ, chiếm 22,3%) và cá nhân (3,4 nghìn tỷ, chiếm 2,5%).

Các NĐT cá nhân thường chỉ mua các trái phiếu tăng vốn cấp 2 có kỳ hạn dài (7-15 năm), hầu hết có lãi suất thả nổi, năm đầu dao động từ 6,2% đến 7,9%/năm. Các trái phiếu này thường kèm theo quyền mua lại trước hạn của tổ chức phát hành sau 2-5 năm (hoặc 10 năm với trái phiếu 15 năm), nếu không thực hiện lãi suất các kỳ cuối sẽ tăng rất cao. Trong khi đó, một số lượng lớn các NH và CTCK mua trái phiếu kỳ hạn 1-3 năm có lãi suất cố định từ 2,6- 4,3%/năm, trả lãi hàng năm.

Những ngân hàng phát hành trái phiếu lớn nhất trong 9 tháng qua gồm BIDV với 18.787 tỷ đồng, ACB 17.700 tỷ đồng, TPBank 13.100 tỷ đồng, VPBank 12.280 tỷ đồng và LPB 11.140 tỷ đồng...

Ngân hàng và CTCK chiếm tỷ trọng cao trong bên mua sau Nghị định 153/2020/NĐ-CP

Cơ cấu mua trái phiếu doanh nghiệp trên thị trường sơ cấp chủ yếu thuộc về ngân hàng, công ty chứng khoán, và một số lượng nhỏ các nhà đầu tư cá nhân. Sau khi Nghị định 153/2020/NĐ-CP có hiệu lực, trong đó quy định điều kiện NĐT trái phiếu doanh nghiệp phải là NĐT chứng khoán chuyên nghiệp, tỷ trọng các nhà đầu tư cá nhân đã giảm mạnh trong 9 tháng đầu năm.

Cá nhân trong và ngoài nước đã mua gần 22 nghìn tỷ trên thị trường sơ cấp chỉ chiếm chiếm khoảng 5% tổng lượng phát hành và giảm gần 50% so với cùng kỳ. Các nhà đầu tư cá nhân tập trung vào nhóm phát hành có lãi suất cao như trái phiếu BĐS hoặc có thời gian đáo hạn ngắn như trái phiếu từ các định chế tài chính phi ngân hàng.

Ngược lại, có tới gần 60% lượng TPDN phát hành là do các ngân hàng và CTCK nắm giữ. Cụ thể, các NHTM mua vào 124,4 nghìn tỷ, chiếm 27,3%; các CTCK mua 148,4 nghìn tỷ, chiếm 32,6%. Chỉ một số ít trái phiếu được các ngân hàng bảo lãnh thanh toán, phần lớn số trái phiếu phát hành chỉ được bảo lãnh phát hành, tức ngân hàng và các CTCK sẽ cam kết mua toàn bộ số trái phiếu còn lại trong trường hợp không phát hành hết.

Tác giả: Minh An

- Khả năng trả nợ vay trái phiếu của các doanh nghiệp bất động sản đang rất yếu

- Doanh nghiệp BĐS chưa niêm yết ồ ạt phát hành trái phiếu

- SSI Research dự báo thị trường trái phiếu kém sôi động trong quý IV/2021

- Có thể huy động 180.000 tỷ đồng trong dân để phục hồi kinh tế

- Doanh nghiệp hàng tiêu dùng gia tăng phát hành trái phiếu, chỉ sau bất động sản

- 1. Australia: Khủng hoảng thiếu nguồn cung nhà ở ngày càng trầm trọng

- 2. Đất ngoại thành Hà Nội sắp tấp nập đấu giá, khởi điểm chỉ hơn 6 triệu đồng/m2

- 3. Đất rừng tỉnh ven Hà Nội bán giá bát phở mỗi m2, hé lộ mục đích phía sau

- 4. Trầy trật đòi tiền mua nhà tại dự án ‘ma’ Lancaster Lincoln

- 5. Tháo dỡ nhiều biệt phủ xây dựng trái phép trên núi