Tổng Công ty Đầu tư và Phát triển Công nghiệp - CTCP (Becamex IDC, HoSE: BCM) được biết đến là một doanh nghiệp chủ lực của tỉnh Bình Dương với vốn điều lệ 10.350 tỷ đồng, trong đó, UBND tỉnh Bình Dương nắm giữ tới 95%.

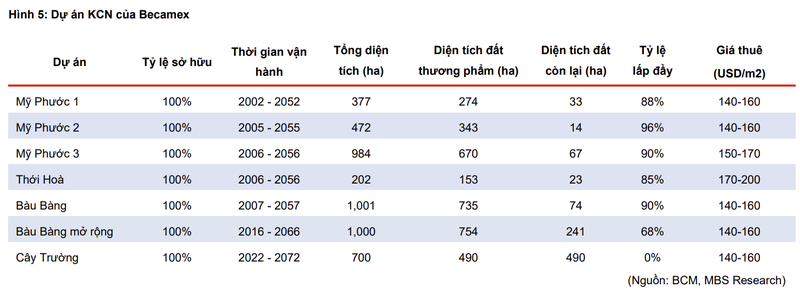

IDC hiện đang dồn lực triển khai hai dự án trọng điểm là Khu công nghiệp Bàu Bàng (quy mô 1.000ha) và Khu công nghiệp Cây Trường (quy mô 700ha), cùng tại tỉnh Bình Dương. Đây cũng là 2 dự án doanh nghiệp dự kiến rót vốn nhiều nhất sau khi phát hành cổ phiếu tăng vốn theo kế hoạch.

Trong đó, dự án KCN Bàu Bàng có quy mô hơn 2.000ha, bao gồm 50% đất công nghiệp và 50% đất dịch vụ đô thị, nhằm đáp ứng mọi nhu cầu thuê đất của các nhà đầu tư xây dựng nhà xưởng. Hiện tại, dự án đang trong giai đoạn 2 với tên gọi “Khu công nghiệp Bàu Bàng mở rộng”, nâng quy mô phát triển thêm 1.000ha.

Còn khu công nghiệp Cây Trường có quy mô lập quy hoạch khoảng 700ha, tổng vốn đầu tư hơn 5.459 tỷ đồng do Becamex IDC làm chủ đầu tư. Doanh nghiệp đã thông qua kế hoạch đầu tư dự án, thời gian xây dựng dự kiến từ năm 2022 đến 2026 và cho thuê cơ sở hạ tầng giai đoạn 2022 - 2030.

Tất cả các dự án Becamex IDC đang có.

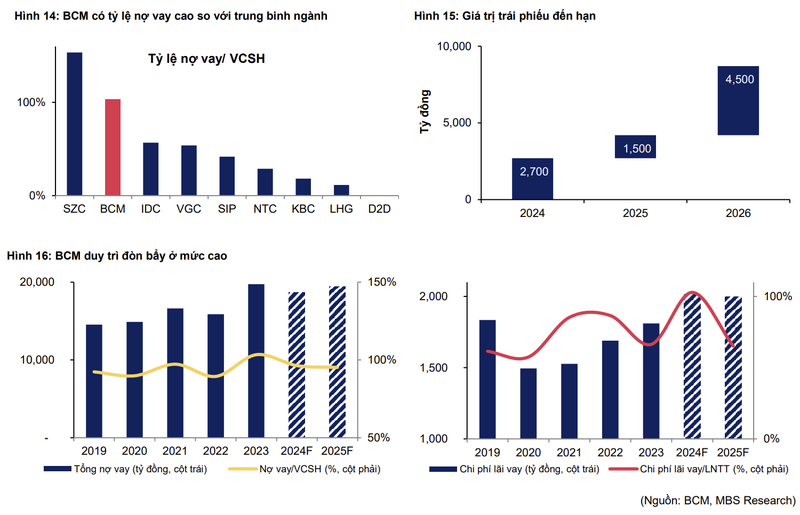

Nợ vay cao ngất ngưỡng, "quán quân" trong ngành

Báo cáo kết quả kinh doanh nửa đầu năm 2024 của Becamex IDC ghi nhận vay nợ tài chính hơn 21.200 tỷ đồng, tăng 8% so đầu năm. Sự gia tăng vay nợ ngắn hạn đã tạo nên áp lực về khả năng thanh toán của Becamex IDC.

Chi phí lãi vay trong nửa đầu năm lên tới 538 tỷ đồng, tăng 17% so với cùng kỳ năm trước. Chi phí tài chính cao đã bào mòn lợi nhuận của Becamex IDC còn 513 tỷ đồng lãi sau thuế trong 6 tháng đầu năm, mới thực hiện được 22% kế hoạch cả năm.

Đặc biệt, tỷ lệ nợ/vốn chủ sở hữu của Becamex IDC đã đạt mức 1,1 lần vào cuối quý 2 vừa qua, mức cao nhất trong ngành bất động sản khu công nghiệp.

Giai đoạn 2019 – 2022, tỷ lệ nợ vay/vốn chủ sở hữu của Becamex IDC dao động quanh mức 0,75 – 0,85 lần. Tuy nhiên, tỷ lệ này đã tăng lên mạnh trong thời gian gần đây và tiệm cận mức đỉnh 1,2 lần của năm 2018.

Becamex có nợ vay cao ngất ngưỡng so với trung bình ngành.

Trong khi hầu hết các doanh nghiệp phát triển bất động sản khu công nghiệp đều duy trì trạng thái tiền mặt ròng thì Becamex có nợ ròng với tỷ lệ đòn bẩy tương đối cao.

Nguyên nhân chủ yếu liên quan tới cơ cấu cổ đông của doanh nghiệp. Vì là doanh nghiệp nhà nước, do UBND tỉnh Bình Dương đang sở hữu 95,4% cổ phần, Becamex IDC muốn tăng vốn cần phải có sự phê duyệt của Chính phủ.

Nhiều năm qua, Becamex IDC vẫn chưa được phê duyệt tăng vốn nên hoạt động kinh doanh của doanh nghiệp phụ thuộc vào nợ vay. Kể cả khi thị trường trái phiếu doanh nghiệp rơi vào khủng hoảng, Becamex IDC vẫn liên tục huy động vốn qua kênh này.

Dồn dập huy động trái phiếu, áp lực đáo hạn gần kề

Tính từ đầu năm đến nay, Becamex đã phát hành 5 lô trái phiếu với tổng giá trị lên đến 1.800 tỷ đồng. Tất cả những lô trái phiếu này đều có kỳ hạn 3 năm và đều đáo hạn vào năm 2027.

Được biết dư nợ trái phiếu tính đến ngày 30/6/2024 thể hiện trên BCTC của Becamex IDC ở mức khoảng 12.200 tỷ đồng, với các chủ nợ là các công ty chứng khoán và ngân hàng như chứng khoán SmartInvest, EuroCapital, MBS hay ngân hàng BIDV. Như vậy, cộng số trái phiếu vừa phát hành trên, dư nợ trái phiếu của BCM đã tăng lên 13.544 tỷ đồng.

Đáng chú ý, không chỉ huy động vốn qua trái phiếu, Becamex IDC cũng đang có kế hoạch phát hành 300 triệu cổ phiếu bằng hình thức đấu giá công khai với giá bán không thấp hơn 50.000 đồng/cổ phiếu.

Doanh nghiệp kỳ vọng sẽ huy động tối thiểu 15.000 tỷ đồng từ đợt chào bán trên nhằm triển khai loạt khu công nghiệp trọng điểm, góp vốn vào các công ty hiện hữu, và tái cấu trúc tài chính tổng công ty. Trong đó, 6.300 tỷ đồng để đầu tư dự án, 3.634 tỷ đồng để góp vốn vào các thành viên hiện hữu và 5.066 tỷ đồng để tái cấu trúc tài chính.

Danh sách hạng mục dự kiến được giải ngân vốn gồm: KCN Bàu Bàng mở rộng 3.500 tỷ đồng, KCN Cây Trường 2.800 tỷ đồng, VSIP 2.118 tỷ đồng, Becamex Bình Phước 900 tỷ đồng, CTCP Đầu tư và phát triển điện Becamex - VSIP 216 tỷ đồng, Becamex Bình Định 200 tỷ đồng, VSSES 200 tỷ đồng.

Chứng khoán VNDirect từng có báo cáo về Becamex IDC và nhận định áp lực đáo hạn trái phiếu tăng cao vào năm 2026 và 2028 với tổng dư nợ trái phiếu đáo hạn lần lượt ở mức 4.500/3.700 tỷ đồng (VNDirect tính toán dựa trên dữ liệu tại cuối quý 2/2024). Rủi ro thanh toán trái phiếu khi tiến độ các dự án KCN bị chậm triển khai, thị trường bất động sản ảm đạm kéo dài.

- 1. Australia: Khủng hoảng thiếu nguồn cung nhà ở ngày càng trầm trọng

- 2. Đất ngoại thành Hà Nội sắp tấp nập đấu giá, khởi điểm chỉ hơn 6 triệu đồng/m2

- 3. Đất rừng tỉnh ven Hà Nội bán giá bát phở mỗi m2, hé lộ mục đích phía sau

- 4. Trầy trật đòi tiền mua nhà tại dự án ‘ma’ Lancaster Lincoln

- 5. Tháo dỡ nhiều biệt phủ xây dựng trái phép trên núi

- Dịch vụ chuyển văn phòng trọn gói

- 8 cách Chữa rối loạn tiêu hóa tại nhà nhanh

- Liên hệ gladiakhangdien.net.vn

- Mường Thanh Thái Hà Nha Trang muongthanhnhatrang.com

- Khu phức hợp chung căn hộ cao cấp green skyline TBS Land

- van xả khí

- Mẫu Tủ bếp Melamine An Cường được ưa chuộng

- sợi thủy tinh

- Thi công phào chỉ trang trí tường

- Báo giá và cung cấp Quạt ly tâm