Thị trường chứng kháon thế giới đã trải qua tháng 9 đầu năm đầy biến động theo chiều hướng tiêu cực. Cụ thể, FED quyết định giữ nguyên khung lãi suất 5,25 - 5,5% trong kỳ họp tháng 9 nhưng kèm thông điệp lãi suất có thể ở mức “cao hơn” khi các dữ liệu kinh tế mới chưa đủ củng cố xu hướng hạ nhiệt của lạm phát; Đồng USD tăng lên và ảnh hưởng tiêu cực đến các tài sản tài chính toàn cầu.

Bên cạnh đó, trong tháng 9 vừa qua, thị trường chứng khoán Việt Nam cũng chứng kiến một nhịp điều chỉnh khá mạnh, chỉ sau mức giảm hồi tháng 2/2023.

Nguyên nhân chính của tình trạng này là biến động tỉ giá, mặc dù đã trong tầm kiểm soát Chính phủ, tuy nhiên hoạt động phát hành tín phiếu để ổn định VND của NHNN được phần đông thị trường diễn giải theo hướng đảo chiều chính sách, theo đó, hoạt động quản trị rủi ro có thể đã được đẩy mạnh bằng cách đưa tỉ trọng cổ phiếu về mức thấp.

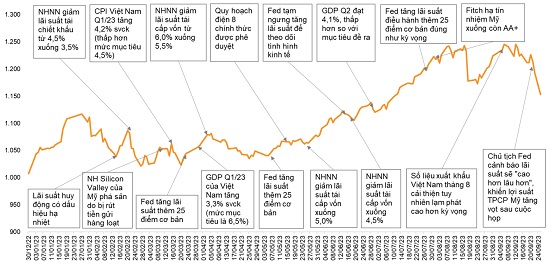

Chỉ số VN-Index đóng cửa phiên ngày 29/9 tại 1.154,2 điểm, giảm 70 điểm, tương đương 5,71% so tháng 8 nhưng vẫn tăng trưởng 14,6% tính từ hồi từ đầu năm, và cao hơn so với các nước trong khu vực.

VN-Index gặp áp lực điều chỉnh mạnh trong tháng 9, giảm 5,8% kể từ hồi đầu tháng (Nguồn: VNDIRECT).

Về mức dự phóng diễn biến thị trường trong thời gian tới, Chứng khoán SSI nhận định, trong khoảng thời gian tháng 10, khả năng thị trường sẽ vận động với biên độ thu hẹp, tích lũy dần trên vùng hỗ trợ trung hạn 1.100 -1.110 của VN-Index với biên độ dao động kỳ vọng trong khoảng 1.100-1.190 điểm.

Biến động của tỉ giá, áp lực của lạm phát và đà phục hồi chậm lại của nền kinh tế là những rủi ro với TTCK chưa thể loại trừ, nhưng SSI cho rằng tiềm năng tăng giá của TTCK Việt Nam vẫn còn trong trung và dài hạn bởi những lý do: Mức định giá tốt hơn, P/E ước tính năm 2023 ở mức 11,3 lần - thấp hơn đáng kể mức 14 lần của trung bình 5 năm; Mặt bằng lãi suất thấp tiếp tục tạo lợi thế cho kênh chứng khoán.

Bên cạnh đó, khi dư địa tiếp tục nới lỏng chính sách tiền tệ không còn nhiều, sự quan tâm của thị trường có thể chuyển sang chính sách tài khóa với động lực tăng trưởng đến từ đẩy mạnh đầu tư công và các chính sách hỗ trợ tiêu dùng từ Chính phủ tiếp tục được kỳ vọng.

Trong báo cáo mới công bố, Chứng khoán TPS cho rằng định giá chứng khoán đã hấp dẫn hơn sau nhịp điều chỉnh mạnh. Dự báo về xu hướng thị trường trong tháng 10, nhóm phân tích đã đưa ra 3 kịch bản:

Dưới góc nhìn trung lập, thị trường sẽ tìm điểm cân bằng tại quanh mức 1.100 điểm nhằm hấp thụ hoàn toàn lực cung trước khi bứt phá trở lại.

Ở kịch bản tích cực, TPS kỳ vọng VN-Index sẽ nối dài đà phục hồi, qua đó giúp tâm lý nhà đầu tư lấy lại sự tích cực để có cơ hội hướng về ngưỡng 1.200 điểm. Trong kịch bản này, chỉ số chung được kỳ vọng sẽ có nhịp bật tăng hơn 8%, tương đương với nhịp phục hồi nhanh chóng ở giai đoạn 22/8-7/9/2023.

Trong kịch bản tiêu cực, VN-Index sẽ phá vỡ mức 1.100 điểm. Ở kịch bản này, chỉ số sẽ tìm về vùng hỗ trợ quanh mức 1.050 điểm. Đây được xem là vùng giá cân bằng trong dài hạn vì thị trường đã có giai đoạn tích lũy từ tháng 12/2022-5/2023 trước khi bật tăng nhờ sự kích thích của chính sách tiền tệ nới lỏng.

Định giá thị trường 1 năm so với trung bình 5 năm (Nguồn: SSI Research).

Đối với Chứng khoán VNDIRECT, nhóm chuyên gia nhận thấy chỉ số VN-Index đã giữ được ở trên đường MA200 tuần thành công và qua đó kỳ vọng hình thành vùng cân bằng để tích lũy trở lại. Xu hướng vận động tích lũy được dự báo trong biên độ từ 1.130 – 1.210 có thể sẽ là kịch bản cho thị trường trong tháng 10.

Rủi ro của thị trường tập trung bởi 2 yếu tố: Áp lực tỉ giá nếu tiếp tục gia tăng sẽ gây sức ép lên chính sách tiền tệ tại Việt Nam; Rủi ro giảm phát từ phía Trung Quốc và đặc biệt từ nhóm ngành BĐS có thể làm ảnh hưởng tới tâm lý nhà đầu tư về nhóm ngành này. Qua đó các nhà đầu tư nên lưu ý với nhóm ngành nhạy cảm về lãi suất hạn chế các vị thế mua rủi ro.

Tương tự, Chứng khoán Rồng Việt (VDSC) cũng kỳ vọng VN-Index sẽ dao động trong khoảng 1.100 – 1.180, tương ứng với vùng định giá P/E trong khoảng 13,2x -14,2x và tỉ suất sinh lời hàm ý là 7% - 7,6%, hấp dẫn hơn tương đối so với lãi suất gửi tiết kiệm kỳ hạn 12 tháng hiện dưới 6%.

“Triển vọng tăng trưởng lợi nhuận sau thuế khả năng cao sẽ tích cực hơn trong quý IV/2023 do cùng kỳ năm ngoái nhiều nhóm ngành có mức nền lợi nhuận thấp như ngân hàng, thép, hàng tiêu dùng, BĐS và chứng khoán”, đội ngũ phân tích VDSC cho hay.

Tuy nhiên, Chứng khoán KBSV lại giảm dự báo chỉ số VN-Index cuối năm 2023 xuống 1.160 điểm (từ mức 1.240 đưa ra thời điểm đầu năm). Trong đó, KBSV nâng nhẹ dự phóng tăng trưởng EPS lên 1% và hạ mức P/E hợp lý của chỉ số VN-Index xuống 14,5 lần (từ mức 15,5 lần trong báo cáo gần nhất), chủ yếu phản ánh các lo ngại liên quan đến lạm phát, tỉ giá tác động tiêu cực lên xu hướng mặt bằng lãi suất, và môi trường đầu tư toàn cầu không thuận lợi.

Trong kịch bản hệ thống KRX được đưa vào triển khai theo đúng kế hoạch, vùng giá hợp lý của chỉ số VN-Index sẽ cải thiện hơn so với dự báo này.

Tác giả: Phạm Hồng Nhung

- 1. Australia: Khủng hoảng thiếu nguồn cung nhà ở ngày càng trầm trọng

- 2. Đất ngoại thành Hà Nội sắp tấp nập đấu giá, khởi điểm chỉ hơn 6 triệu đồng/m2

- 3. Đất rừng tỉnh ven Hà Nội bán giá bát phở mỗi m2, hé lộ mục đích phía sau

- 4. Trầy trật đòi tiền mua nhà tại dự án ‘ma’ Lancaster Lincoln

- 5. Tháo dỡ nhiều biệt phủ xây dựng trái phép trên núi