TS. Cấn Văn Lực và Nhóm tác giả Viện Đào tạo và Nghiên cứu BIDV vừa công bố báo cáo về Lãi suất cho vay thực ở Việt Nam.

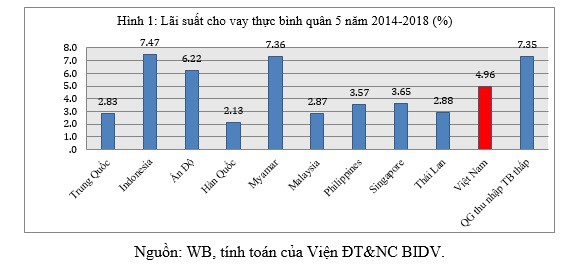

Theo báo cáo, lãi suất cho vay thực là lãi suất cho vay danh nghĩa loại trừ yếu tố lạm phát (Nhóm tác giả dùng chỉ số GDP deflator thay cho CPI nhằm đảm bảo tính đến sự thay đổi giá cả của tất cả hàng hóa, dịch vụ chứ không chỉ có rổ hàng hóa tính CPI thông thường). Theo số liệu của Ngân hàng Thế giới (WB) giai đoạn 2014-2018, khi so sánh Việt Nam với một số nước trong khu vực và cùng mức thu nhập, có thể thấy lãi suất cho vay thực của Việt Nam (tính bằng nội tệ) ở mức trung bình cao (4,96%/năm so với mức bình quân của 10 quốc gia là 4,39%), nhưng thấp hơn khá nhiều so với nhóm các nước có cùng mức thu nhập (7,35%/năm) như Hình 1. Mức lãi suất cho vay thực của Việt Nam dù không quá cao, song vẫn là điều nhiều doanh nghiệp băn khoăn.

Vậy nguyên nhân từ đâu và giải pháp nào góp phần giảm lãi suất cho vay?

Nguyên nhân chính khiến lãi suất cho vay thực của Việt Nam còn cao

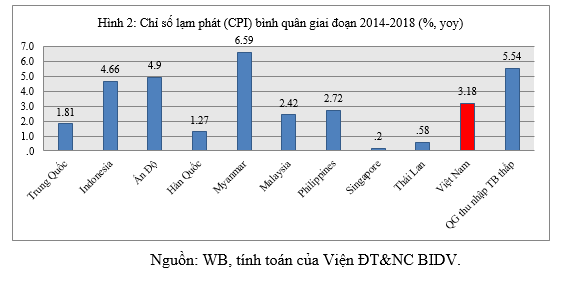

Theo nhóm tác giả, một là lạm phát của Việt Nam còn ở mức khá cao: chỉ số CPI bình quân 5 năm (2014-2018) của Việt Nam ở mức 3,18%/năm cao hơn so với khu vực, chỉ thấp hơn 3 nước là Myanmar 6,59%, Ấn Độ 4,9% và Indonesia 4,7% (Hình 2). Tại Việt Nam, lạm phát là một trong những yếu tố có tác động lớn đến lãi suất huy động, khi mà hệ số tương quan giữa lãi suất huy động và lạm phát là thuận chiều và ở mức 0,3 cao hơn nhiều so với Thái Lan là -0,34; Singapore -0,03; Malaysia -0,93; Hàn Quốc -0,76 và Trung Quốc -0,34.

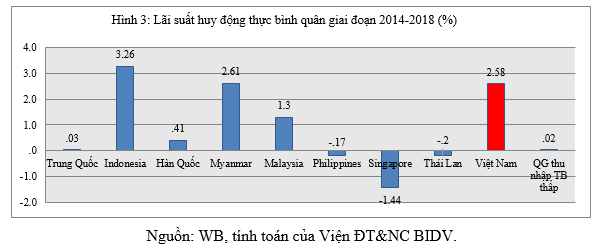

Hai là, lãi suất huy động thực tại Việt Nam ở mức cao: trong giai đoạn 2014-2018, lãi suất huy động thực của Việt Nam luôn được đảm bảo "dương", một phần là do tư duy điều hành cũng như tâm lý của người gửi tiền. Điều này có vẻ hợp lý khi mà mối quan hệ tương quan giữa lãi suất huy động (theo yêu cầu của người gửi tiền) với tỷ lệ lạm phát là cùng chiều và mật thiết hơn so với khu vực (như nêu trên). Trong khi đó, lãi suất huy động thực tại các quốc gia trong khu vực và cùng mức thu nhập ở mức rất thấp, thậm chí có nhiều năm ở mức "âm". Lãi suất huy động thực trung bình của Việt Nam trong giai đoạn ở mức 2,58%/năm, chỉ thấp hơn so với Indonesia (3,26%), Myanmar (2,61%), nhưng cao hơn nhiều so với Trung Quốc 0,03%; Hàn Quốc 0,41%; Malaysia 1,3%; các quốc gia khác như Thái Lan, Singapore, Philippines thậm chí có lãi suất huy động thực âm (Hình 3).

Lãi suất huy động thực duy trì ở mức cao chủ yếu là do mức lãi suất yêu cầu của người gửi tiền trên cơ sở lạm phát kỳ vọng và so sánh giữa nắm giữ tiền Việt và ngoại tệ. Theo đó, với mức lạm phát kiểm soát của Việt Nam trong năm được xác định ở mức 3-4% cùng với mức mất giá VND cũng được kỳ vọng ở mức 2-3% đã khiến mức lãi suất huy động danh nghĩa yêu cầu của người gửi tiền rất khó thấp hơn 5%.

Với mức lãi suất cho vay thực và huy động thực của Việt Nam là như vậy, nhiều người đặt câu hỏi về khả năng sinh lời của hệ thống ngân hàng, cụ thể là chênh lệch lãi suất đầu vào-đầu ra ròng (NIM) của Việt Nam sẽ như thế nào. Thống kê của WB cho thấy, NIM của các ngân hàng Việt Nam là tương đối thấp so với khu vực và các nước cùng mức thu nhập (Hình 4).

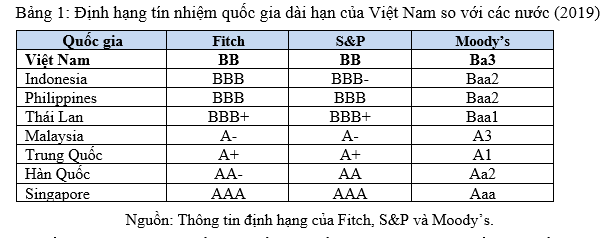

Ba là rủi ro ở mức cao. Đối với rủi ro nền kinh tế, theo kết quả định hạng tín nhiệm đối với nền kinh tế Việt Nam của ba tổ chức định hạng tín nhiệm quốc tế (Moody’s, Fitch, S & P), Việt Nam vẫn nằm ở mức "dưới đầu tư" (non – investment grade) trong các kỳ rà soát định hạng vừa qua. Cụ thể như sau:

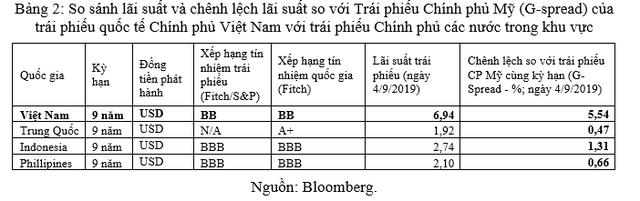

Mức xếp hạng tín nhiệm quốc gia thấp hơn đồng nghĩa với rủi ro nền kinh tế cao hơn, dẫn đến chi phí huy động vốn (lãi suất) mà các nhà đầu tư hay cho vay đối với nền kinh tế Việt Nam nói chung và doanh nghiệp Việt Nam nói riêng đòi hỏi ở mức cao. So sánh lãi suất trái phiếu Chính phủ quốc tế được phát hành bằng USD và cùng kỳ hạn của Việt Nam với các nước trong khu vực (có số liệu) cho thấy điều này khá rõ nét. Lãi suất nắm giữ đến hạn (6,94%) và chênh lệch lãi suất của trái phiếu Chính phủ Mỹ với trái phiếu Chính phủ Việt Nam (5,54%), cao hơn rất nhiều so với Trung Quốc, Indonesia, Phillipines (Bảng 2).

Đối với rủi ro khách hàng (chủ yếu là doanh nghiệp), có thể thấy tiềm lực tài chính của các doanh nghiệp Việt Nam vẫn còn hạn chế, tính minh bạch còn thấp, trong khi đó tài sản thế chấp vẫn là một vấn đề nan giải, nhất là đối với đa số DNNVV….v.v. Theo thông lệ của các tổ chức này, xếp hạng tín nhiệm của doanh nghiệp tối đa là bằng trần xếp hạng tín nhiệm quốc gia. Có nghĩa là, hiện nay doanh nghiệp Việt Nam nếu phát hành trái phiếu quốc tế bằng đồng USD thì sẽ phải trả lãi suất ít nhất là 6,94%/năm đối với trái phiếu thời hạn 9 năm.

Bốn là chi phí giao dịch của nền kinh tế còn cao

Chi phí giao dịch (transaction costs) là chi phí phát sinh khi sử dụng hệ thống thị trường để mua - bán các nhân tố đầu vào và sản phẩm cuối cùng. Các doanh nghiệp sẽ chịu 2 loại chi phí giao dịch chính. Thứ nhất là chi phí chính thức (như chi phí nhằm đảm bảo tuân thủ pháp luật, phí, lệ phí phải nộp…). Thứ hai là chi phí không chính thức (doanh nghiệp tự nguyện hoặc bị ép buộc chi trả cho cơ quan, cá nhân có liên quan trong quá trình giao dịch).

Đối với chi phí chính thức, trong những năm gần đây với chủ trương cải cách thủ tục hành chính, chi phí tuân thủ pháp luật của các doanh nghiệp Việt Nam đã giảm đáng kể. Tuy nhiên, trong một số hoạt động, chi phí tuân thủ vẫn còn tương đối lớn. Thí dụ, theo kết quả đánh giá môi trường kinh doanh của WB với Việt Nam từ năm 2017 đến nay, trong khi tỷ lệ thu hồi khi doanh nghiệp phá sản chỉ ở mức 21,3%, thì chi phí để giải quyết tranh chấp lên đến 29%; chi phí để thu hồi nợ khi doanh nghiêp phá sản lên đến 14,5%; thời gian để giải quyết tranh chấp lên đến 400 ngày và chất lượng các quy định liên quan đến tranh chấp, phá sản cũng đều chỉ đạt 7,5/18 điểm. Các kết quả này tương đối thấp so với các quốc gia OECD.

Đối với chi phí không chính thức, Báo cáo PCI 2018 của VCCI cho thấy chi phí không chính thức giảm nhưng vẫn ở mức cao. Theo đó, có đến 54,8% doanh nghiệp phải trả chi phí không chính thức, 58,2% doanh nghiệp cho biết tồn tại hiện tượng nhũng nhiễu khi cán bộ cơ quan nhà nước địa phương giải quyết thủ tục cho doanh nghiệp, và có 7,1% doanh nghiệp cho biết phải chi trả trên 10% doanh thu cho các loại chi phí không chính thức...v.v.

Để giảm lãi suất cho vay một cách căn cơ, theo TS. Cấn Văn Lực và Nhóm tác giả của Viện Đào tạo và Nghiên cứu BIDV, Việt Nam cần làm tốt hơn 3 điểm chính sau.

- Một là, tăng cường kiểm soát lạm phát ở mức thấp, ổn định kinh tế vĩ mô: một trong những giải pháp quan trọng là sớm thay đổi cách thức đặt mục tiêu lạm phát. Hiện nay, hàng năm Quốc Hội, Chính phủ thường công bố chỉ tiêu lạm phát ở một mức nhất định (năm 2018, 2019 là dưới 4%). Cách xác định mục tiêu cứng như vậy dễ phát tín hiệu sai cho nền kinh tế khi hiểu thành lạm phát mục tiêu ở mức 4%. Thay vào đó, các cơ quan quản lý nên công bố mức lạm phát mục tiêu và lạm phát kiểm soát. Khi đó thị trường và người dân sẽ tiếp nhận tín hiệu chính xác hơn. Ngoài ra, cần truyền thông mạnh mẽ và rõ ràng ý nghĩa của các chỉ tiêu này đối với nền kinh tế. Đồng thời, phối hợp chính sách (nhất là giữa chính sách tiền tệ, chính sách tài khóa và chính sách giá cả) tiếp tục phát huy và làm tốt hơn nữa, nhất là trong khâu phát hành trái phiếu Chính phủ, khâu trung hòa lượng tiền từ CPH, thoái vốn và điều chỉnh giá dịch vụ công do Nhà nước quản lý.

- Hai là, để giảm mức độ rủi ro của nền kinh tế và tổ chức, doanh nghiệp; từ những khuyến nghị của các tổ chức định hạng quốc tế và thực trạng doanh nghiệp hiện nay, Việt Nam nên tập trung: (i) Thúc đẩy cải thiện môi trường kinh doanh, nâng cao năng lực cạnh tranh quốc gia một cách thực chất, lâu bền. Các định hướng, mục tiêu này được các tổ chức định hạng quốc tế đánh giá cao và thực tế những năm qua đã mang lại kết quả rõ nét, nhưng khâu thực thi ở cấp dưới còn bất cập; (ii) đẩy nhanh tái cơ cấu nền kinh tế, đảm bảo phân bổ nguồn lực hiệu quả hơn, các tổ chức, thị trường then chốt lành mạnh hơn;

(iii) tăng các gối đệm, tăng khả năng chống chịu cú sốc bên ngoài, trong đó cần tập trung đẩy nhanh xử lý nợ xấu, tái cơ cấu NSNN (giảm mạnh chi thường xuyên, tăng chi đầu tư phát triển) qua đó giảm thâm hụt ngân sách, kiểm soát vay nợ nước ngoài, tiếp tục tăng dự trữ ngoại hối, đa dạng hóa thị trường xuất-nhập khẩu, có chiến lược thu hút lựa chọn FDI phù hợp; tăng năng lực tài chính, quản lý rủi ro của doanh nghiệp, (iv) tăng cường minh bạch hóa thông tin của nền kinh tế và doanh nghiệp, giúp các tổ chức định hạng, nhà đầu tư có cơ sở đánh giá rủi ro chính xác và tốt hơn…v.v

- Ba là, để giảm chi phí giao dịch của nền kinh tế, có nhiều việc cần làm, nhưng các nghiên cứu gần đây cho thấy: minh bạch hóa thông tin, thúc đẩy thanh toán không dùng tiền mặt và thay đổi cơ chế tiền lương của công viên chức là 3 biện pháp mạnh góp phần đẩy lùi tham nhũng và chi phí không chính thức.

Theo Trí thức trẻ

- 1. Australia: Khủng hoảng thiếu nguồn cung nhà ở ngày càng trầm trọng

- 2. Đất ngoại thành Hà Nội sắp tấp nập đấu giá, khởi điểm chỉ hơn 6 triệu đồng/m2

- 3. Đất rừng tỉnh ven Hà Nội bán giá bát phở mỗi m2, hé lộ mục đích phía sau

- 4. Trầy trật đòi tiền mua nhà tại dự án ‘ma’ Lancaster Lincoln

- 5. Tháo dỡ nhiều biệt phủ xây dựng trái phép trên núi