Doanh nghiệp, nhà đầu tư thận trọng

Gần đây, làn sóng kích cầu được nhiều quốc gia thực hiện sau khi Cục Dự trữ liên bang Mỹ (Fed) phát đi thông điệp hạ lãi suất. Mỗi quốc gia thực hiện chính sách khác nhau như cắt giảm lãi suất, hạ tỷ lệ dữ trữ bắt buộc, tung gói hỗ trợ…

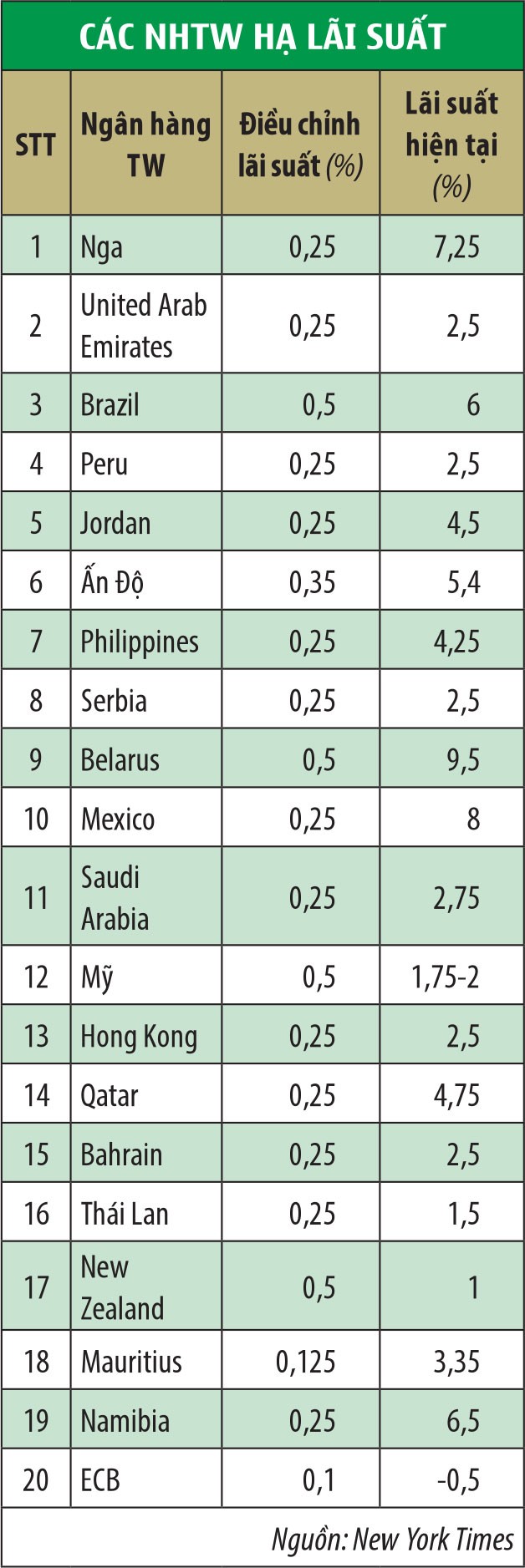

Ước tính sơ bộ, đã có hơn 30 ngân hàng trung ương thực hiện chính sách hỗ trợ nới lỏng tiền tệ, trong đó đặc biệt phải kể tới các nền kinh tế lớn.

Chẳng hạn, sau giai đoạn liên tục tăng lãi suất từ năm 2015, thì trong năm 2019, Fed đã giảm lãi suất hai lần với tổng cộng 0,5%/năm, về mức 1,75 - 2%/năm sau khi các số liệu vĩ mô xấu đi.

Ngân hàng Trung ương Châu Âu (ECB) cũng cắt giảm lãi suất điều hành 0,1%/năm về - 0,5%/năm và tái khởi động chương trình mua trái phiếu chính phủ với mức 20 tỷ Euro/tháng kể từ tháng 11/2019.

Ngân hàng Trung ương Nhật Bản có thể sẽ nới lỏng tiền tệ trong thời gian tới. Ngân hàng Trung ương Trung Quốc đã thông báo hạ tỷ lệ dự trữ bắt buộc 0,5% và sẽ giảm tới 1% đối với một số ngân hàng đủ tiêu chuẩn, động thái này giúp bơm thêm khoản 900 tỷ Nhân dân tệ vào nền kinh tế. Trong khu vực Đông Nam Á, Thái Lan và Philippines cũng không đứng ngoài xu thế này.

Mặc dù tiền được bơm trên diện rộng toàn cầu, nhưng có một thực tế, dòng tiền này hiện tại không chảy vào khu vực sản xuất - kinh doanh, mà chủ yếu đi vào các kênh đầu tư an toàn, vàng là một trong những lựa chọn.

Bằng chứng là từ đầu năm tới nay, giá vàng đã tăng 25,85% và đang giao dịch ở mức 1.509 USD/ounce. Các kim loại khác như bạc và bạch kim đều tăng lần lượt 20,85% và 8% so với hồi đầu năm.

Trong khi đó, lợi tức trái phiếu kỳ hạn 10 năm của hầu hết các quốc gia đều giảm. Theo dữ liệu của Bloomberg, lợi tức trái phiếu 10 năm của Mỹ giảm 1,65%/năm, Anh giảm 1,2%/năm, Nhật Bản giảm 0,35%/năm, Đức giảm 1,13%/năm, Pháp giảm 1,17%/năm, Ấn Độ giảm 1,55%/năm, Canada giảm 1,31%/năm.

Với trái phiếu kỳ hạn 5 năm, Nga giảm 1,49%/năm, Trung Quốc giảm 0,48%/năm, Hàn Quốc giảm 0,88%/năm...

Lợi tức trái phiếu giảm thể hiện việc nhiều nhà đầu tư cùng có nhu cầu mua thì giá trái phiếu tăng đẩy lợi tức giảm. Bên cạnh đó, xuất hiện các đường cong lợi tức trái phiếu đảo ngược, nói đúng hơn nhà đầu tư đang ưu tiên mua trái phiếu kỳ hạn ngắn thay vì trái phiếu kỳ hạn dài.

Chỉ số PMI (Purchasing Managers Index) của nhiều nền kinh tế lớn như Mỹ, châu Âu, Nhật Bản, Trung Quốc, Đức… đều giảm dưới 50, đặc biệt Mỹ vừa công bố chỉ số PMI là 47,8 điểm mặc dù Fed đã cắt giảm lãi suất 2 lần liên tục cho thấy các doanh nghiệp sản xuất đang thực hiện chính sách thu hẹp, thay vì mở rộng.

Như vậy, có thể thấy, trái với kỳ vọng về tác động của chính sách kích cầu, giới đầu tư, sản xuất vẫn đang thận trọng trong việc đầu tư, cũng như mở rộng sản xuất trong bối cảnh bất ổn của toàn cầu do ảnh hưởng của thương chiến.

Ngân hàng Nhà nước Việt Nam cũng thực hiện giảm 0,25%/năm đối với bốn loại lãi suất điều hành là lãi suất tái cấp vốn, lãi suất tái chiết khấu, lãi suất cho vay qua đêm trong thanh toán điện tử liên ngân hàng và lãi suất chào mua giấy tờ có giá qua nghiệp vụ thị trường mở.

Việc giảm lãi suất phù hợp với bối cảnh toàn cầu kể từ khi Fed phát đi thông điệp hạ lãi suất. Mặc dù vậy, tác động chính sách sẽ không lớn, bởi Ngân hàng Nhà nước thường tác động tới thị trường thông qua cung tiền M2 thay vì lãi suất tái cấp vốn.

Báo cáo tình hình kinh tế - xã hội 9 tháng của Tổng cục Thống kê cho thấy, ước tính, GDP tăng 6,98% so với cùng kỳ, mức cao nhất trong vòng 9 năm qua.

Đóng góp vượt trội vào đà tăng trưởng chung của thị trường là nhóm công nghiệp và xây dựng (công nghiệp tăng 9,56%, xây dựng tăng 8,33%); trong đó, công nghiệp chủ yếu là các doanh nghiệp chế biến, chế tạo có vốn FDI. Theo Hiệp hội Thép Việt Nam, trong 8 tháng đầu năm, sản xuất thép đạt 16,8 triệu tấn, tăng 6,2% so với cùng kỳ; bán hàng đạt 15,5 triệu tấn, tăng 8,1% so với cùng kỳ.

Trong đó, tháng 8 là tháng có tốc độ tăng trưởng âm, tiêu thụ thép giảm 10,34% so với tháng trước và giảm 4,4% so với cùng kỳ. Trong khi đó, chỉ số PMI 9 tháng của Việt Nam chỉ còn 50,5 điểm, thấp nhất kể từ tháng 2/2016.

Bức tranh kinh tế Việt Nam đang cho thấy sự đồng pha với thế giới, ngoại trừ điểm nổi bật là doanh nghiệp FDI, mà đây là nhóm đóng góp giá trị thặng dư cho nền kinh tế không cao. Sự thận trọng vẫn được thể hiện qua hoạt động đầu tư, mở rộng của các doanh nghiệp trong nước.

Tiền chảy vào cổ phiếu có dòng tiền thực

Trước sự thận trọng của những doanh nghiệp ngành sản xuất, trên thị trường chứng khoán, dòng tiền sẽ ưa thích nhóm cổ phiếu có dòng tiền thực hơn là câu chuyện kỳ vọng trong tương lai xa.

Đơn cử, nhóm cổ phiếu có chính sách cổ tức hấp dẫn với lợi tức trên thị giá lớn hơn 10% như các cổ phiếu IJC (cổ tức tối thiểu 12%), TDC (cổ tức 12%), CVT (cổ tức 25 - 30%), NDN (16%)… đã hút dòng tiền từ đầu năm, với mức tăng 30 - 50% và đang giữ ở mặt bằng giá mới.

Bên cạnh đó, không thể không kể tới nhóm cổ phiếu có dòng tiền dương theo chu kỳ kinh tế. Đây là nhóm đã đẩy mạnh xây dựng giai đoạn 2015 - 2016 và đang cao điểm bàn giao dự án.

Theo quy định hiện hành, doanh nghiệp bất động sản chỉ được ghi nhận doanh thu và lợi nhuận khi bàn giao dự án cho khách hàng và đây có thể coi là thời điểm bùng nổ lợi nhuận đột biến ngắn hạn của nhóm cổ phiếu.

Trên sàn, vào giai đoạn cuối năm, các doanh nghiệp sẽ đẩy mạnh bàn giao dự án phải kể tới là CTCP Đầu tư phát triển nhà Đà Nẵng (NDN), CTCP Tập đoàn Hà Đô (HDG), CTCP DR Holdings (DRH), CTCP Phát triển nhà Thủ Đức (TDH), CTCP Phát triển hạ tầng kỹ thuật (IJC), CTCP Phát triển và kinh doanh Bình Dương (TDC), CTCP Đầu tư LDG (LDG)…

Cụ thể, NDN thực hiện chiến lược mỗi giai đoạn thực hiện trọng tâm một dự án. Dự án Mornachy Block B đã bán xong, dự kiến bàn giao quý IV/2019 và quý I/2020 với số tiền ứng trước của khách hàng chiếm 64% tổng tài sản.

Trong khi đó, HDG bàn giao 522 căn hộ Jasmine 1&2 trong tháng 9/2019 và 4 block với 1.000 căn hộ Iris 1, 2, 3 và 4 trong tháng 12/2019 tại dự án Hado Centrosa Garden.

DRH bàn giao dự án An Phú Long Land 1 trong quý III/2019, dự án Metro Valley cuối năm 2019 và dự án Aurora quý II/2020.

Ước tính đến 30/6/2019, người mua trả tiền trước và phải trả ngắn hạn khác liên quan tới khách hàng đặc cọc dự án lên tới 1.111 tỷ đồng, chiếm 45,04% tổng nguồn vốn của doanh nghiệp.

Tại TDH, người mua trả trước 650,3 tỷ đồng, chiếm 12,94% tổng nguồn vốn, trong đó dự kiến bàn giao dự án Citrine Apartment và TDH Riverview.

Doanh nghiệp ước tính hai dự án lần lượt có doanh thu 352 tỷ đồng và 238 tỷ đồng với biên lợi nhuận gộp là 30% và 25% trong giai đoạn quý III và quý IV/2019.

Bên cạnh đó là các doanh nghiệp có thể bàn giao đất nền như IJC và TDC. Tất nhiên, câu chuyện bàn giao dự án sẽ phù hợp cho nhà đầu tư ngắn hạn, còn hậu bàn giao dự án cổ phiếu sẽ thiếu động lực tăng giá và cần đến chu kỳ bàn giao dự án tiếp theo để có lợi nhuận gối đầu cho năm sau mới có thể tăng tiếp.

Một vài nhóm cổ phiếu ngành hàng hóa thiết yếu như điện, nước cũng sẽ thu hút sự chú ý của dòng tiền, với hoạt động kinh doanh mang tính ổn định, ít chịu sự ảnh hưởng bởi biến động kinh tế.

Tuy nhiên, do lượng doanh nghiệp niêm yết không nhiều, chỉ một vài doanh nghiệp và tỷ lệ sở hữu cổ phiếu khá cô đặc, lượng giao dịch bên ngoài tương đối ít, nhà đầu tư ít có cơ hội đầu tư những cổ phiếu này.

Theo Đầu tư chứng khoán

- 1. Australia: Khủng hoảng thiếu nguồn cung nhà ở ngày càng trầm trọng

- 2. Đất ngoại thành Hà Nội sắp tấp nập đấu giá, khởi điểm chỉ hơn 6 triệu đồng/m2

- 3. Đất rừng tỉnh ven Hà Nội bán giá bát phở mỗi m2, hé lộ mục đích phía sau

- 4. Trầy trật đòi tiền mua nhà tại dự án ‘ma’ Lancaster Lincoln

- 5. Tháo dỡ nhiều biệt phủ xây dựng trái phép trên núi