Xác định thế nào là tín dụng đen không khó, tuy nhiên thực tế lại gặp phải một số vướng mắc pháp luật trong việc xử lý vi phạm.

Dấu hiệu của tín dụng đen

Một công ty nào đó cho vay mà không có giấy phép hoạt động cho vay thì chưa thể khẳng định rằng đó là việc cho vay hợp pháp hay bất hợp pháp và càng chưa thể gọi đó là tín dụng đen. Vậy thì khi nào mới gọi là tín dụng đen, trong khi pháp luật không có quy định về điều này?

Có thể xác định tín dụng đen là một hoạt động cho vay bất hợp pháp, nhưng thường là có ít nhất hai trong số ba yếu tố bất hợp pháp là: cho vay bất hợp pháp, lãi suất trái luật và đòi nợ phạm pháp.

Cho vay bất hợp pháp là hoạt động cho vay thường xuyên, với mục đích kinh doanh, nhưng không có giấy phép kinh doanh về dịch vụ tín dụng hoặc cầm đồ.

Lãi suất trái luật là mức vượt quá 20%/năm theo quy định của Bộ luật Dân sự năm 2015. Tuy nhiên, tín dụng đen thì thường là lãi suất cao gấp đôi mức này trở lên. Điển hình là vụ án “cho vay lãi nặng” của “tập đoàn Nam Long” đang được điều tra đã có những khoản vay với mức lãi suất lên đến 1.043%/năm (2,857%ngày). Còn nếu chỉ cho vay vượt trần lãi suất không nhiều, thì mặc dù là vi phạm pháp luật nhưng cũng chưa nên coi là tín dụng đen.

Đòi nợ phạm pháp là việc bên cho vay hoặc thông qua bên thứ ba đòi nợ bằng cách gây sức ép kiểu đe dọa, cưỡng ép, khủng bố tinh thần, xúc phạm danh dự, nhân phẩm, sức khỏe, tính mạng của người vay và thân nhân họ.

Như vậy, tuy cá nhân hay pháp nhân nào đó hoạt động cho vay bất hợp pháp, nhưng chỉ cho vay với mức lãi suất không quá 20%/năm và không đòi nợ phạm pháp thì cũng chưa thể gọi là tín dụng đen. Hay nếu ai đó chỉ cho người khác vay một vài triệu đồng với lãi suất 100%/năm cũng chưa đến mức là tín dụng đen.

Khó vì... luật và áp dụng luật

Ngoài các lý do như nhu cầu vay vốn của người dân rất lớn, lợi nhuận tín dụng đen rất cao hay thường có sự bảo kê..., một trong các nguyên nhân chính dẫn đến tình trạng tín dụng đen hoành hành là do có sự bất cập của pháp luật, dẫn đến việc khó xử lý vi phạm.

Về trần lãi suất, pháp luật quy định không phù hợp với thực tế, dẫn đến hầu hết giao dịch cho vay ngoài ngân hàng đều vi phạm, chứ không chỉ có tín dụng đen. Trước đây, điều 473, Bộ luật Dân sự năm 1995 đã từng cho phép lãi suất cho vay bên ngoài cao hơn 1,5 lần so với ngân hàng. Thông tư liên bộ số 02/TT-LB ngày 03-10-1995 của Ngân hàng Nhà nước và Bộ Thương mại “Hướng dẫn kinh doanh dịch vụ cầm đồ” cũng đã từng cho phép lãi suất cho vay cầm đồ cao nhất gấp hơn ba lần trần lãi suất ngân hàng. Nhưng hiện nay, trong khi lãi suất cho vay tiêu dùng của các tổ chức tín dụng có thể lên đến 50-70%/năm, thì lãi suất cho vay cầm đồ nói riêng và cho vay ngoài hệ thống ngân hàng nói chung lại không được quá 20%/năm (trước năm 2017 là không quá 13,5%/năm).

Việc xử lý hành chính vi phạm trong hoạt động cho vay đang bị vướng mắc. Cụ thể, theo điều 11 về “Vi phạm các quy định về quản lý ngành, nghề kinh doanh có điều kiện về an ninh, trật tự” trong Nghị định số 167/2013/NĐ-CP ngày 12-11-2013 của Chính phủ, hành vi cho vay cầm đồ mà không có giấy phép hoặc cho vay cầm đồ mà lãi suất “vượt quá 150% lãi suất cơ bản do Ngân hàng Nhà nước Việt Nam công bố tại thời điểm cho vay” có thể bị xử phạt từ 5-15 triệu đồng. Tuy nhiên, vi phạm về trần lãi suất đối với các loại cho vay khác như tín chấp, thế chấp... thì lại không xử phạt được. Thậm chí còn không xử phạt được việc cho vay cầm đồ vượt trần lãi suất vì quy định “vượt quá 150% lãi suất cơ bản” đã hết hiệu lực từ năm 2017 theo quy định của Bộ luật Dân sự năm 2015.

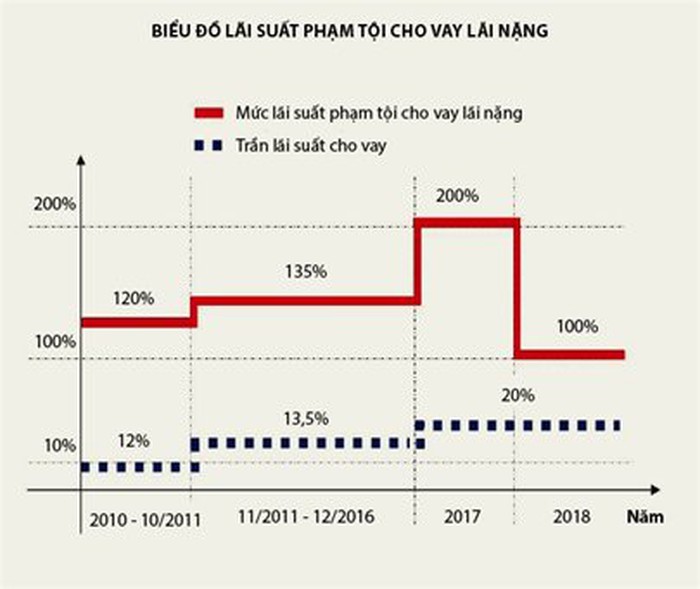

Trước đây, rất khó kết tội cho vay nặng lãi theo Bộ luật Hình sự năm 1999, vì phải xác định được hai yếu tố là “cho vay với mức lãi suất cao hơn mức lãi suất cao nhất mà pháp luật quy định từ mười lần trở lên” và phải “có tính chất chuyên bóc lột”. Cả hai yếu tố này đều không dễ xác định. Bởi lẽ, mức lãi suất cao nhất đã liên tục thay đổi trên thực tế. Chẳng hạn, trong thời kỳ từ 2006-2010, mỗi tháng lãi suất cao nhất có thể thay đổi một lần theo sự biến động của lãi suất cơ bản. Từ năm 2011 đến nay, tuy lãi suất cơ bản giữ nguyên, nhưng mức lãi suất phạm tội cho vay lãi nặng cũng đã có tới bốn lần thay đổi với mức độ quá khác nhau, đó là các mức 120, 135, 200 rồi 100% như biểu đồ.

Từ năm 2017 đến nay, theo quy định tại điều 201 của Bộ luật Hình sự năm 2015 thì đã dễ dàng xác định tội cho vay lãi nặng hơn. Theo đó, nếu cho vay với mức lãi suất từ 100% trở lên cùng với việc thu lợi bất chính từ 30 triệu đồng trở lên là có thể bị xử phạt hình sự, với mức phạt tù cao nhất là năm năm.

Tuy nhiên, cái khó đối với các cơ quan chức năng khi xử lý vi phạm hành chính hoặc hình sự đối với tín dụng đen là phải vạch trần được thủ đoạn mà kẻ cho vay hợp thức hóa mức lãi suất trong các hợp đồng không vượt trần 20% hoặc 100%/năm.

Các vấn đề cần được làm rõ

Đối tượng không được cho vay

Một vấn đề còn không rõ của pháp luật là đối tượng nào thì được và không được hoạt động cho vay. Theo quy định của pháp luật hiện hành, các tổ chức tín dụng (như ngân hàng, công ty tài chính, quỹ tín dụng nhân dân), quỹ tín dụng đầu tư phát triển địa phương và dịch vụ cầm đồ được phép hoạt động cho vay.

Theo quy định của Bộ luật Dân sự năm 2015, Luật Doanh nghiệp năm 2014 thì các cá nhân và pháp nhân khác cũng được phép cho nhau vay vốn. Luật Doanh nghiệp năm 2014 quy định: Chủ sở hữu công ty, Hội đồng thành viên, Hội đồng quản trị và Đại hội đồng cổ đông của các công ty có một trong những thẩm quyền là thông qua hợp đồng cho vay. Đối với cá nhân thì việc cho vay được thực hiện theo quy định của Bộ luật Dân sự năm 2015.

Tóm lại, các cá nhân và pháp nhân nói chung, doanh nghiệp nói riêng được phép hoạt động cho vay mà không cần phải đăng ký kinh doanh hay có giấy phép hoạt động cho vay. Tất nhiên, với điều kiện là việc cho vay này không phải là hoạt động thường xuyên, chủ yếu và ngoại trừ một số trường hợp đặc biệt bị cấm. Chẳng hạn, nếu “cho vay tại sòng bạc, nơi đánh bạc khác” thì sẽ bị xử phạt hành chính theo quy định tại điểm a, khoản 3, điều 26 về “Hành vi đánh bạc trái phép” trong Nghị định số 167/2013/NĐ-CP ngày 12-11-2013.

Thậm chí, Luật Thuế giá trị gia tăng năm 2008 và Thông tư số 219/2013/TT-BTC ngày 31-12-2013 của Bộ Tài chính còn chỉ rõ, việc cho vay của các doanh nghiệp là “hoạt động cho vay riêng lẻ, không phải hoạt động kinh doanh, cung ứng thường xuyên của người nộp thuế không phải là tổ chức tín dụng” cũng không phải nộp thuế giá trị gia tăng giống như đối với việc cho vay của các tổ chức tín dụng.

Trên thực tế đang có khá nhiều công ty chuyên cho vay mà chỉ dựa trên cơ sở đăng ký kinh doanh theo mã ngành kinh tế “Hoạt động cấp tín dụng khác”.

Cho vay ngoài phạm vi được phép

Một vấn đề nữa chưa rõ hiện nay là với các cá nhân và pháp nhân có giấy phép kinh doanh dịch vụ cầm đồ, thì ngoài hình thức cho vay cầm đồ, liệu họ có được phép cho vay theo các hình thức khác hay không?

Khoản 4, điều 3 về “Ngành, nghề đầu tư kinh doanh có điều kiện về an ninh, trật tự và phạm vi quản lý” của Nghị định số 96/2016/NĐ-CP quy định: “Kinh doanh dịch vụ cầm đồ, gồm: Kinh doanh dịch vụ cho vay tiền mà người vay tiền phải có tài sản hợp pháp mang đến cơ sở kinh doanh dịch vụ cầm đồ để cầm cố”.

Như vậy, cho vay cầm đồ là hoạt động cho vay dựa trên cơ sở cầm cố tài sản, tức là bên vay phải có động sản và phải giao cho bên cho vay. Bản chất của dịch vụ cầm đồ là cho vay hoàn toàn dựa vào trị giá tài sản cầm cố. Nếu như bên vay không trả được nợ thì bên cho vay được quyền xử lý tài sản để thu hồi nợ, mà không dựa vào uy tín và các nguồn thu nợ khác.

Tuy nhiên, trên thực tế diễn ra khá phổ biến tình trạng, dịch vụ cầm đồ lại cho vay bằng cả tín chấp (không có tài sản bảo đảm) hoặc là thế chấp tài sản, thậm chí bảo đảm bằng cả chứng minh nhân dân, thẻ căn cước công dân, bằng đại học, giấy phép lái xe, sổ bảo hiểm xã hội, thẻ sinh viên... Đó không phải là những thứ để có thể cầm cố theo quy định của Bộ luật Dân sự năm 2015. Nhưng nhiều người đang cãi rằng, không có quy định cấm tiệm cầm đồ cho vay không dựa trên cơ sở cầm đồ. Có thể nói, chính cái tên “cầm đồ” đã nói lên tất cả, tức là chỉ được cho vay có bảo đảm bằng biện pháp cầm cố động sản. Việc cho vay vượt quá phạm vi cầm đồ, không dựa hoàn toàn vào tài sản cầm cố, là vi phạm quy định tại khoản 2, điều 8 về “Quyền hoạt động ngân hàng” của Luật Các tổ chức tín dụng năm 2010: “Nghiêm cấm cá nhân, tổ chức không phải là tổ chức tín dụng thực hiện hoạt động ngân hàng...”.

Luật sư Trương Thanh Đức

Theo TBKTSG

- 1. Australia: Khủng hoảng thiếu nguồn cung nhà ở ngày càng trầm trọng

- 2. Đất ngoại thành Hà Nội sắp tấp nập đấu giá, khởi điểm chỉ hơn 6 triệu đồng/m2

- 3. Đất rừng tỉnh ven Hà Nội bán giá bát phở mỗi m2, hé lộ mục đích phía sau

- 4. Trầy trật đòi tiền mua nhà tại dự án ‘ma’ Lancaster Lincoln

- 5. Tháo dỡ nhiều biệt phủ xây dựng trái phép trên núi