Áp dụng Basel II là yêu cầu tất yếu đối với các NHTM tại Việt Nam và theo quy định của Thông tư 41/2016/TT-NHNN (Thông tư 41), kể từ 1/1/2020, các ngân hàng sẽ phải chính thức áp dụng tỷ lệ an toàn vốn theo chuẩn Basel II.

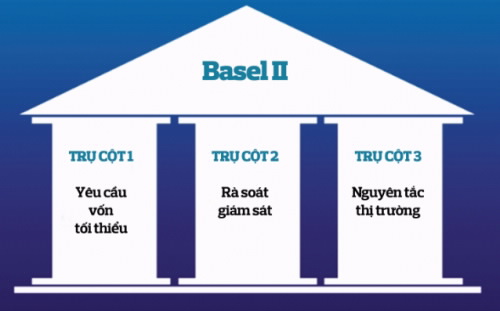

Ba trụ cột của Basel II

Theo các chuyên gia ngân hàng, việc triển khai Basel II cũng giúp ngân hàng nâng cao uy tín, và có cơ hội được cơ quan điều hành tạo điều kiện thuận lợi hơn trong việc tăng trưởng tín dụng cũng như mở rộng mạng lưới. Chính bởi thế, mà không chỉ với những nhà băng được thí điểm triển khai, mà hầu hết các ngân hàng đều đang rất nỗ lực để có thể tiệm cận được tiêu chuẩn của Basel II.

Hiện đã có 9 nhà băng được NHNN công nhận đáp ứng chuẩn này là Vietcombank, VIB, OCB, ACB, MB, TPBank, VPBank, Techcombank, MSB, trong đó có 2 cái tên không nằm trong danh sách 10 ngân hàng thí điểm là OCB và TPBank.

Ngoài 9 ngân hàng này, mới đây Viet Capital Bank thông báo đã trình NHNN cho phép áp dụng Basel II sớm hơn dự kiến vào cuối quý III/2019.

Đạt chuẩn sớm về Basel II cũng đồng nghĩa với việc các ngân hàng này sẽ nhận được "phần thưởng" đó là cơ chế thoáng hơn về tăng trưởng tín dụng và không chỉ dừng lại ở đó.

Chủ trương này cũng được lãnh đạo NHNN khẳng định nhiều lần trước truyền thông, rằng NHNN sẽ áp dụng chính sách hỗ trợ khuyến khích, trong đó có việc cho phép tăng trưởng tín dụng cao hơn so với các ngân hàng khác.

Lãnh đạo NHNN cũng cho biết các ngân hàng tuân thủ được thì từng tổ chức tín dụng và toàn hệ thống sẽ đảm bảo an toàn hoạt động, ổn định.

Trong năm 2019, thực hiện theo chính sách tiền tệ thận trọng, linh hoạt, NHNN đã giao chỉ tiêu tăng trưởng tín dụng cho từng ngân hàng, với mức cao nhất là 13%. Đến cuối tháng 6, sau khi hoạt động bán niên kết thúc, nhiều ngân hàng đã có đề nghị với NHNN cho nới room tín dụng. Và thực hiện đúng như cam kết, NHNN đã cấp thêm quota tăng trưởng cho các ngân hàng đạt chuẩn Basel II sớm từ mức 13% lên 17%.

Nhờ được "trao quà", các ngân hàng có thêm dư địa phát triển và mang về lợi nhuận cao hơn, bởi lẽ trong bối cảnh đa phần lợi nhuận ngành ngân hàng vẫn đến từ tín dụng, việc đợi mở rộng tăng trưởng tín dụng đồng nghĩa với việc các khoản thu nhập từ lãi cho vay sẽ cao hơn.

Thực tế cho thấy trong 9 tháng đầu năm, báo cáo tài chính của các ngân hàng cho thấy lợi nhuận của những nhà băng đạt chuẩn Basel II sớm đều dẫn đầu toàn ngành với những tên tuổi như Vietcombank, Techcombank, VPBank, MBBank, ACB, OCB, TPBank, HDBank…

Việc triển khai Basel II giúp chuẩn hóa, cải thiện và lành mạnh hóa lĩnh vực ngân hàng thông qua việc áp dụng các chuẩn mực toàn cầu. Basel được xây dựng trên nguyên tắc cơ bản nhằm đảm bảo các ngân hàng duy trì đủ nguồn vốn bù đắp cho các khoản lỗ có thể phát sinh từ những rủi ro mà ngân hàng đang nắm giữ. Basel II - phương pháp tiêu chuẩn được chuẩn hóa và được xem là bước đầu tiến tới phương pháp đánh giá theo độ nhạy cảm rủi ro.

Ngoài mục tiêu ban đầu tạo nên thước đo chuẩn mực để đo lường sức khỏe của các định chế tài chính, Basel đã tổng hợp tạo nên các khung quản lý rủi ro theo thông lệ chung. Theo đó, việc quản lý rủi ro tại các NHTM đã được chuyển hóa từ việc quản lý riêng lẻ các nhóm rủi ro như rủi ro tín dụng, rủi ro thị trường, rủi ro hoạt động, rủi ro thanh khoản… nay đã trở thành một thể thống nhất với ba trụ cột (3 Pillars) và lượng hóa rủi ro qua khái niệm “tài sản có rủi ro” (Risk Weighted Assets – RWA). Chuẩn mực Basel là bước chuyển hóa cơ bản đầu tiên để NHTM có nhận thức cơ bản nhằm thay đổi phương thức điều hành, đưa ra quyết định kinh doanh tiếp cận từ khía cạnh rủi ro (risk based-approach), phương thức đang được phổ biến rộng rãi trên thế giới sau cuộc khủng hoảng tài chính 2007.

Ngân hàng có quyền lợi cụ thể ra sao khi áp dụng?

Đánh giá toàn diện hoạt động của ngân hàng: Áp dụng Basel cho phép các ngân hàng định lượng được rủi ro cho mọi hoạt động, mọi giao dịch đã và đang phát sinh. Lượng hóa được rủi ro sẽ giúp NHTM lượng hóa được vốn cần thiết cho mỗi giao dịch. Kết quả kinh doanh sẽ được so sánh đối chiếu với mức vốn cần thiết để đảm bảo an toàn, các ngân hàng từ đó có cái nhìn rõ hơn tỷ suất lợi nhuận tương ứng với mức độ rủi ro cho các hoạt động đã phát sinh.

Hoạch định kinh doanh theo khẩu vị rủi ro: Với Basel, mọi rủi ro đều phải được lượng hóa bằng con số cụ thể và con số này sẽ chỉ ra rằng ngân hàng cần bao nhiêu vốn để có thể bù đắp được cho rủi ro. Như vậy, nếu như hiện nay việc hoạch định chiến lược kinh doanh chủ yếu dựa vào lợi nhuận mà hoạt động kinh doanh ấy mang lại, yếu tố rủi ro chỉ tác động ở một mức độ khiêm tốn, thì sau khi Basel được áp dụng, vai trò của rủi ro sẽ trở nên mạnh mẽ hơn.

Đây thực sự là điều rất cần thiết cho các nhà quản trị ngân hàng tại Việt nam hiện nay. Basel không chỉ định lượng rủi ro trong hiện tại mà quan trọng hơn là định lượng rủi ro cho tương lai với 1 xác suất chính xác đã được các ngân hàng trên thế giới chấp nhận. Như thế, các nhà quản trị ngân hàng, tùy thuộc vào nhận định chung, kinh nghiệm và khẩu vị rủi ro sẽ chủ động đánh giá mức độ rủi ro nào được chấp nhận và rủi ro nào cần được điều chỉnh. Các quyết định kinh doanh không chỉ với kỳ vọng từ thị trường mà còn ở chính mức độ rủi ro đã được lượng hóa ngay tại thời điểm đưa ra quyết định kinh doanh.

Nói một cách khác, Basel vẽ nên một bức tranh toàn diện với đầy đủ mảng sáng, mảng tối về hoạt động kinh doanh cho các nhà quản trị, giúp cho các nhà quản trị đưa ra quyết định phù hợp.

Phòng tránh rủi ro trong tương lai: Sau cuộc khủng hoảng tài chính 2007, vấn đề các ngân hàng có thể tồn tại hay không trong giai đoạn thị trường khắc nghiệt đã trở thành mối quan tâm lớn. Basel đã bổ sung các đánh giá sức chịu đựng của ngân hàng qua các kiểm nghiệm sức chịu đựng (Stress-Test). Với các cuộc kiểm nghiệm định kỳ, các nhà quản lý hoàn toàn nắm rõ sức chịu đựng của ngân hàng mình dưới tác động của thị trường trong tình trạng khắc nghiệt. Như thế, với nhận thức về rủi ro, các thành viên của thị trường tài chính sẽ phản ứng có trách nhiệm hơn cho tính ổn định của thị trường.

….nhưng ngân hàng tại Việt Nam có dễ đạt được?

Để thúc đẩy các ngân hàng tiến tới áp dụng Basel II, NHNN đã ban hành Thông tư 36/2014/TT-NHNN quy định về các giới hạn, tỷ lệ bảo đảm an toàn trong hoạt động của các TCTD; Thông tư 06 sửa đổi một số điều của Thông tư 36 nhằm đưa các ngân hàng vào quỹ đạo hoạt động ngày càng an toàn hơn theo chuẩn mực quốc tế. Điều này cho thấy hướng thay đổi chính sách của NHNN trong thời gian gần đây đều đưa ra yêu cầu cao hơn đối với các ngân hàng.

Trước đây, khi điều kiện chung còn khó khăn, NHNN tạm thời giảm yêu cầu về các chỉ số an toàn để hỗ trợ ngân hàng, hỗ trợ thị trường và nền kinh tế, tránh sự sụp đổ, thiệt hại cho thị trường. Hiện các chuẩn mực được đưa ra đã thông dụng trên thế giới và NHTM cũng đã lường trước việc NHNN sẽ đưa ra những chuẩn mực cao như vậy để tiến tới áp dụng Basel II. Vấn đề là hiện nay nhiều ngân hàng tại Việt Nam vẫn chưa đạt chuẩn Basel I. Nếu muốn áp dụng Basel II, các ngân hàng phải cố gắng rất nhiều để tăng vốn, kiểm soát rủi ro, nâng cao trình độ quản lý, điều hành và nâng cao an toàn hệ thống. Các vấn đề này là không hề dễ dàng đối với các ngân hàng trong điều kiện hiện nay!

Áp dụng Basel II sẽ tác động đến hệ thống ngân hàng Việt Nam ra sao?

Việc triển khai Hiệp ước Basel II không chỉ tác động đến nền kinh tế của những quốc gia áp dụng mà còn tác động đến chính hệ thống ngân hàng của quốc gia đó. Để đáp ứng được các yêu cầu của Hiệp ước Basel II với các tiêu chuẩn quốc tế về an toàn vốn và thanh khoản, các ngân hàng sẽ hoạch định lại hoạt động kinh doanh và các chiến lược kinh doanh một cách tích cực hơn. Trong khuôn khổ Basel II, các công cụ và phương pháp quản lý rủi ro tiên tiến được triển khai đảm bảo cho những ngân hàng có hệ thống quản trị rủi ro tốt giảm thiểu chi phí, tập trung phát triển các mảng nghiệp vụ kinh doanh mới và hiệu quả hơn trong các quyết định phân bổ nguồn vốn kinh doanh.

Triển khai Basel II giúp các ngân hàng hoạt động an toàn hơn, lành mạnh hơn do trình độ quản trị rủi ro được tăng cường, các biện pháp quản trị rủi ro, đặc biệt là mô hình rủi ro và xếp hạng nội bộ được chủ động áp dụng, đồng thời, nguồn vốn được quản lý một cách hiệu quả hơn. Trong lĩnh vực tín dụng, các NHTM sẽ phải chuyển hướng tập trung vào đánh giá mức độ tín nhiệm của khách hàng, thay vì dựa chủ yếu vào tài sản bảo đảm. Hơn nữa, sau khi áp dụng các tiêu chuẩn quốc tế về an toàn vốn và thanh khoản, hệ thống ngân hàng Việt Nam sẽ thu hút nhiều nhà đầu tư nước ngoài hơn do ngân hàng hoạt động kinh doanh trong môi trường đạt tiêu chuẩn quốc tế.

Ngoài ra, sau khi triển khai Basel II với các chỉ số vốn và các yêu cầu về thanh khoản, quản trị rủi ro đạt chuẩn quốc tế, các ngân hàng Việt Nam sẽ có cơ hội vươn xa ra thị trường các nước phát triển. Lúc đó, khi mở cửa thị trường tài chính theo cam kết trong các Hiệp định tự do thương mại (FTA), các ngân hàng Việt Nam không chỉ thu hút thêm nhà đầu tư nước ngoài mà chính các ngân hàng sẽ tự mình thâm nhập các thị trường phát triển và thu hút vốn tại các thị trường rộng lớn này.

Tuy nhiên, khi triển khai Basel II rộng rãi tại các ngân hàng, yêu cầu về vốn và thanh khoản cao lên sẽ tác động đến chênh lệch lãi suất cho vay, hay nói cách khác làm cho chi phí vốn tăng cao, kết quả là lợi nhuận ròng của ngân hàng sẽ giảm. Theo nghiên cứu của Ủy ban Basel, khi tỷ lệ an toàn vốn tăng lên 1% thì chênh lệch lãi suất cho vay và chi phí đi huy động vốn tăng lên 1,3%. Tuy nhiên, ngân hàng có thể bù đắp phần lợi nhuận ròng mất đi bằng một số biện pháp: tăng lợi nhuận ngoài lãi như: phí, hoa hồng…, tăng hiệu quả quản trị để giảm chi phí hoạt động.

Khánh Linh (T/h)

- 1. Australia: Khủng hoảng thiếu nguồn cung nhà ở ngày càng trầm trọng

- 2. Đất ngoại thành Hà Nội sắp tấp nập đấu giá, khởi điểm chỉ hơn 6 triệu đồng/m2

- 3. Đất rừng tỉnh ven Hà Nội bán giá bát phở mỗi m2, hé lộ mục đích phía sau

- 4. Trầy trật đòi tiền mua nhà tại dự án ‘ma’ Lancaster Lincoln

- 5. Tháo dỡ nhiều biệt phủ xây dựng trái phép trên núi