Ảnh minh hoạ.

Áp lực từ bên ngoài với thị trường quá lớn khiến chỉ số sụt giảm mạnh từ đầu năm bất chấp tăng trưởng nội địa được dự báo khả quan. Vn-Index kể từ đầu năm đã giảm 19% từ vùng đỉnh lịch sử đạt được 1.531 xuống mức thấp nhất vào phiên giao dịch hôm qua cá biệt có lúc chỉ số lùi về vùng 1.240 điểm, mức thấp nhất kể từ tháng 9/2021.

Thị trường bị bán tháo gần đây đến từ một số nguyên nhân sau (1) tâm lí thị trường tiêu cực sau khi một số lãnh đạo tập đoàn lớn vướng vòng lao lý; (2) thị trường toàn cầu điều chỉnh do lạm phát gia tăng và đứt gãy chuỗi cung ứng; (3) áp lực giải chấp “margin” lớn đã ảnh hướng xấu đến thị trường, bao gồm cả những cổ phiếu có cơ bản tốt.

Trong tháng 4 vừa qua, giá trị giao dịch bình quân 3 sàn giảm 12,0% so với tháng trước xuống 27.957 tỷ đồng. Thanh khoản toàn thị trường tiếp tục sụt giảm mạnh những ngày đầu tháng 5 với giá trị trung bình mỗi phiên chỉ còn khoảng 14.000 tỷ đồng, bằng một nửa so với tháng 4.

Khó khăn, nhiều quỹ lớn sau khi thua lỗ nặng trong tháng 2 tháng 3 tiếp tục âm nặng trong tháng 4 vừa qua đưa hiệu suất kém suốt từ đầu năm 2022 đến nay.

Cụ thể, Vaneck Vectors Vietnam ETF (VNM ETF), một trong những quỹ ETF lâu đời và lớn nhất thị trường Việt Nam với danh mục 546 triệu USD đã ghi nhận hiệu suất danh mục âm 23,92% kể từ đầu năm 2022 đến thời điểm hiện tại. Con số này tính đến thời điểm cuối tháng 3 chỉ dừng lại ở mức 11,84%.

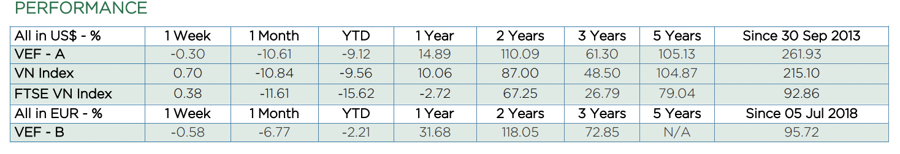

Trong khi đó, một quỹ thuộc Dragon Capital là Vietnam Equity Fund (VEF) ghi nhận hiệu suất âm 10,61% trong vòng 1 tháng trở lại đây. Trước đó, tháng 2 quỹ này có mức tăng trưởng dương 3,11% nhưng bước sang tháng 3, quỹ này lại quay đầu âm 0,58%. Tính từ đầu năm đến nay, Vietnam Equity Fund âm 9,12% tăng mạnh so với mức âm 0,51% vào thời điểm cuối tháng 3 vừa qua.

Top 10 danh mục đầu tư của VEF hiện gồm MWG, MBB, VND, VPB, FPT, HPG, DXG, NLG, DGC, KBC, trong đó Ngân hàng là nhóm chiếm tỷ trọng lớn nhất 31,42%. Ngoại trừ DGC có mức tăng trưởng khá thì hầu hết các cổ phiếu còn lại đều sụt giảm mạnh lên đến 30-50% từ đỉnh khiến hiệu suất quỹ này sụt giảm theo.

Tính từ đầu năm đến nay, Vietnam Equity Fund âm 9,12% tăng mạnh so với mức âm 0,51% vào thời điểm cuối tháng 3 vừa qua.

Quỹ ngoại Lumen Vietnam Fund cũng đã có một tháng 4 đầy rẫy khó khăn chủ yếu do đà sụt giảm mạnh của cổ phiếu nhóm Ngân hàng, Bất động sản, Lĩnh vực công nghiệp và Năng lượng. Kết thúc tháng, quỹ này âm 10% đây là mức sụt giảm kỷ lục trong các tháng 4 kể từ năm 2012 đến nay và là mức sụt giảm chỉ đứng sau 13% trong tháng 4 của năm 2019. Tính từ đầu năm đến nay hiệu suất quỹ này âm 6%.

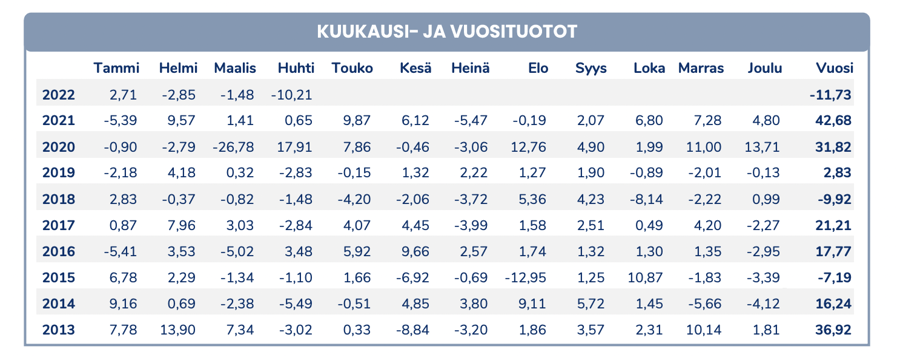

Trước đó, Pyn Elite Fund - quỹ đầu tư đến từ Phần Lan cũng có báo cáo hiệu suất đầu tư tháng 4/2022 với kết quả tệ chưa từng có trong lịch sử tháng 4 kể từ năm 2013...

Hiệu suất của quỹ đã giảm 10,2%, chủ yếu do VHM, CTG, TPB và MBB. Trong đó, CTG giảm 14,5% mạnh nhất, NLG giảm 16,3% và TPB giảm 16,3%. Nếu so với các tháng 4 kể từ khi hoạt động tại Việt Nam năm 2013, đây là tháng có hiệu suất thấp nhất, trong khi đó tháng 4/2020 hiệu suất của quỹ này tăng 17,91% cao kỷ lục, tháng 4/2021 là 0,65%.

Tính từ đầu năm đến nay, hiệu suất của Pyn Elite Fund giảm 11,73%. Các cổ phiếu lớn trong danh mục của quỹ vẫn gồm: VHM, CTG, VRE, VEA, MBB, TPB, ACV, HDB, SCS, KDH.

Tính từ đầu năm đến nay, hiệu suất của Pyn Elite Fund giảm 11,73%.

Hoạt động tích cực nhất có lẽ là các quỹ của VinaCapital. Tính từ đầu năm đến ngày 25/4/2022, trong khi chỉ số VN-Index giảm 12,5%, hai quỹ đầu tư cổ phiếu VEOF và VESAF của VinaCapital chỉ giảm 2,6% và 2,8%, quỹ cân bằng VIBF giảm 0,9%.

Mặc dù hiệu suất âm nặng nhưng về dài hạn, hầu hết các quỹ vẫn đánh giá triển vọng tốt cho chứng khoán Việt Nam. Lemun Vietnam Fund và Pyn Elite Fund đều bày tỏ lạc quan vào thị trường Việt Nam. Quỹ này cho rằng, các phản ứng thái quá của thị trường tạo ra nhiều cơ hội hơn là đe doạ. Chỉ số P/E của Vn-Index trong dự báo thu nhập năm 2022 hiện ở mức 12,7 hấp dẫn hơn so với mức trung bình 17,6 của Thái Lan, Phillipines và Indonesia. Nhiều cổ phiếu vốn hoá lớn hiện đang giao dịch dưới mức P/E 10 bất chấp tiềm năng tăng trưởng mạnh.

VinaCapital tiếp tục cho rằng thị trường chứng khoán Việt Nam đang ở mức giá rất hợp lý cho đầu tư dài hạn với mức P/E năm 2022 là 11,5 lần, thấp hơn hẳn so với mức trung bình 5 năm gần nhất (14,5 lần). Quỹ này tự tin thị trường có thể vượt qua những sự kiện tiêu cực trong ngắn hạn và diễn biến tích cực hơn trong phần còn lại của năm 2022 vì nền kinh tế Việt Nam đang phục hồi mạnh mẽ sau dịch COVID-19, với GDP được dự báo tăng khoảng 6,5% trong năm 2022. Đặc biệt, các doanh nghiệp trên thị trường chứng khoán Việt Nam đang được dự báo sẽ đạt tăng trưởng lợi nhuận trung bình 20% trong năm 2022, theo cập nhật mới nhất của Bloomberg.

Song song với việc đánh giá cao chứng khoán Việt Nam, các nhà đầu tư nước ngoài gồm các quỹ ngoại cũng đã quay đầu mua ròng 3.439 tỷ đồng trong tháng 4 (tại ngày 25/04/2022), so với mức bán ròng 3.646 tỷ đồng trong tháng 3.

Tác giả: Khánh Linh

- 1. Australia: Khủng hoảng thiếu nguồn cung nhà ở ngày càng trầm trọng

- 2. Đất ngoại thành Hà Nội sắp tấp nập đấu giá, khởi điểm chỉ hơn 6 triệu đồng/m2

- 3. Đất rừng tỉnh ven Hà Nội bán giá bát phở mỗi m2, hé lộ mục đích phía sau

- 4. Trầy trật đòi tiền mua nhà tại dự án ‘ma’ Lancaster Lincoln

- 5. Tháo dỡ nhiều biệt phủ xây dựng trái phép trên núi