Lo mới "nới" thêm cũ

Nợ xấu giảm được kỳ vọng sẽ tạo đà cho các nhà băng tăng tốc về đích Basel II cũng như cải thiện doanh thu, lợi nhuận trong năm 2020. Thế nhưng, kỳ vọng trên bỗng nhiên tan biến khi dịch COVID-19 bùng phát.

Để giúp các doanh nghiệp, người dân vượt qua khó khăn trong đại dịch Covid-19, Ngân hàng Nhà nước (NHNN) đã chỉ đạo các tổ chức tín dụng cân đối đủ vốn phục vụ sản xuất, kinh doanh, với gói hỗ trợ tín dụng khoảng 250.000 tỷ đồng, hiện tại nâng lên khoảng 300.000 tỷ đồng. Ngay sau đó, hàng loạt ngân hàng triển khai các gói tín dụng và giảm lãi suất cho vay, có những ngân hàng giảm tới 4,5%/năm, cũng có đơn vị giảm lãi suất cho cả dư nợ hiện hữu.

Do đó, nguồn thu của tổ chức tín dụng cũng giảm, rủi ro về nợ xấu tăng do khách hàng gặp khó khăn và thực hiện cho vay ưu đãi hơn nhằm ứng cứu khách hàng. Ngoài ra, việc giãn, hoãn nợ và giảm lãi, phí cũng sẽ làm giảm doanh thu, lợi nhuận của các ngân hàng.

Một số ngân hàng cũng thừa nhận, để hạn chế những ảnh hưởng của dịch Covid-19, nhà băng lên nhiều kịch bản khác nhau, nhưng ngay cả trong kịch bản lạc quan nhất, nợ xấu vẫn là nỗi lo hiện hữu.

Thống kê từ báo cáo tài chính của 21 ngân hàng đã công bố thời cuối năm 2019 (có thuyết minh), tổng số dư nợ xấu của các ngân hàng giảm nhẹ 0,5% với 77.475 tỉ đồng.

Trong đó, BIDV là ngân hàng có số dư nợ xấu lớn nhất với 19.451 tỉ đồng, tăng 3,4% so với cuối năm trước. Tiếp theo là VietinBank với hơn 10.800 tỉ đồng, giảm 21% và VPBank với gần 8.800 tỉ đồng nợ xấu nội bảng.

TOP 10 ngân hàng có nhiều nợ xấu nhất được ghi nhận theo thứ tự là: BIDV, VietinBank, VPBank, Sacombank, Vietcombank, SHB, Techcombank, MB, VIB và LienVietPostBank.

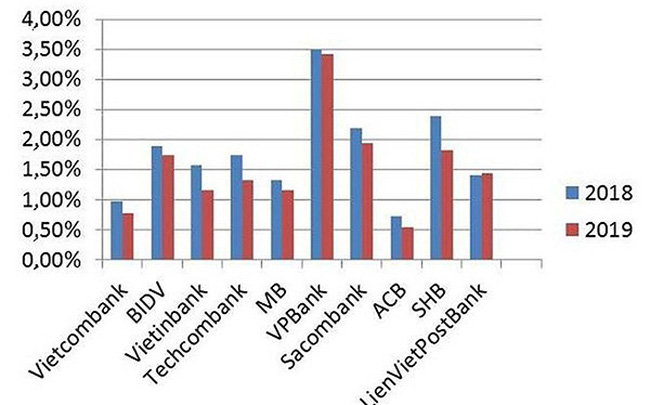

Tỷ lệ nợ xấu ở một số ngân hàng năm 2019.

Ở chiều ngược lại, các ngân hàng có số dư nợ xấu thấp nhất gồm Saigonbank, Kienlongbank, Bac A Bank,... Tuy nhiên, đây chỉ là con số tuyệt đối, việc đánh giá chất lượng tài sản của một ngân hàng còn phụ thuộc vào qui mô tài sản của các ngân hàng.

Kịch bản nào cho nợ xấu ngân hàng?

Trong một diễn biến liên quan, mới đây, Kiểm toán AFC Việt Nam (AFC) đưa ra một loạt lưu ý khi kiểm toán báo cáo tài chính năm 2019 của Ngân hàng TMCP Quốc dân (NCB).

AFC nhấn mạnh nhiều vấn đề liên quan đến tình hình nợ xấu của NCB. Cụ thể, công ty kiểm toán cho biết các thuyết minh về chính sách kế toán đối với cho vay khách hàng, hoạt động mua bán nợ, về chính sách kế toán bán nợ cho VAMC theo Nghị quyết 42. Việc ghi nhận các khoản chênh lệch giữa bán nợ với giá gốc, thoái lãi dự thu của các khỏan nợ đã bán trước ngày 31/12/2016 sẽ được phân bổ dần vào kết quả kinh doanh với mức tối thiểu bằng với chênh lệch thu chi từ kết quả kinh doanh năm.

Bên cạnh đó, việc ghi nhận các khoản đầu tư dài hạn, vốn chủ sở hữu, khoản lợi nhuận chưa phân phối, phân loại nợ vay, trích lập dự phòng cụ thể, dự phòng đầu tư của các khách hàng cũ, các khoản khác trước giai đoạn tái cấu trúc sẽ dược xử lý dần theo năng lực tài chính của Ngân hàng đến năm 2028. Các chính sách này nằm trong đề án tái cơ cấu lại ngân hàng đã được phê duyệt cuối năm ngoái.

Công ty kiểm toán AFC Việt Nam cũng lưu ý các khoản lãi dự thu của khoản nợ xấu đã bán cho các tổ chức mua bán nợ đã ghi nhận từ ngày 1/1/2017 đến nay không thỏa điều kiện quy định tại Nghị quyết 42 về thí điểm nợ xấu của các tổ chức tín dụng, đã được lập kế hoạch thoái trong “phương án tái cơ cấu gắn với xử lý nợ xáu giai đoạn 2019 – 2020” của ngân hàng.

Được biết, NCB là một trong số những tổ chức tín dụng bị buộc phải tiến hành tái cơ cấu. Thay vì sáp nhập, năm 2014, ngân hàng chọn phương án tự tái cơ cấu, chuyển đổi mô hình kinh doanh sang hướng bán lẻ. Tuy nhiên, đến nay hoạt động tái cơ cấu tại NCB vẫn chưa hoàn thành khi các khoản nợ xấu vẫn cần xử lý đặc biệt theo đề án đã được Ngân hàng Nhà nước phê duyệt.

Một ví dụ điển hình trong mùa dịch Covid-19 đó là ngân hàng TMCP Sài Gòn – Hà Nội (mã chứng khoán SHB, hầu hết các hoạt động kinh doanh chính đều lao dốc. Cụ thể, hoạt động dịch vụ ghi nhận lãi thuần 111,7 tỷ đồng, giảm 11%; hoạt động mua bán chứng khoán đầu tư lãi 1,95 tỷ đồng, giảm 94%; hoạt động khác ghi nhận lãi thuần 5,9 tỷ đồng, giảm 68%.

Điểm sáng hiếm hoi trong quý đến từ hoạt động kinh doanh ngoại hối với lãi thuần gần 45 tỷ đồng, tăng 220%.

Do chi phí hoạt động trong kỳ tăng mạnh 34% lên 1.071 tỷ đồng nên lãi thuần từ hoạt động kinh doanh của SHB chỉ tăng nhẹ 5%, ghi nhận 780 tỷ đồng.

Chú ý hơn, ngân hàng do ông “bầu” Đỗ Quang Hiển làm Chủ tịch Hội đồng quản trị không trích lập dự phòng rủi ro tín dụng dù nợ xấu tăng vọt. Theo báo cáo, cuối quý I, tổng nợ xấu của SHB chiếm hơn 6.136 tỷ đồng, tăng 21% so với đầu năm. Trong đó, nợ dưới chuẩn chiếm hơn 1.699 tỷ đồng, tăng 59%; nợ nghi ngờ hơn 753 tỷ đồng, tăng 63%; nợ có khả năng mất vốn là hơn 3.683 tỷ đồng, tăng 3,6%.

Tỷ lệ nợ xấu trên dư nợ cho vay khách hàng tăng lên mức 2,17% so với mức 1,91% của đầu năm.

Trên thực tế, dịch Covid 19 diễn biến rất nhanh, phức tạp, mức độ ảnh hưởng sâu rộng đến hầu hết các ngành, lĩnh vực của nền kinh tế trong nước, gây ra khủng hoảng kinh tế xã hội nghiêm trọng trên toàn cầu.

Theo phản ánh của nhiều ngân hàng và một số doanh nghiệp thì phần lớn các khoản giải ngân sau ngày 23/01/2020 (đặc biệt là các khoản cho vay ngắn hạn), khách hàng vẫn không có khả năng trả nợ theo kỳ hạn, thời hạn tại hợp đồng, thỏa thuận cho vay.

Do đó, NHNN đề xuất sửa đổi, bổ sung Thông tư 01 theo hướng cho phép TCTD được cơ cấu lại thời hạn trả nợ, giữ nguyên nhóm nợ đủ tiêu chuẩn đối với các khoản giải ngân từ ngày 23/1/2020 đến ngày 24/4/2020.

NHNN đánh giá rằng thời điểm 24/4/2020 là phù hợp bởi đây là thời điểm Thủ tướng Chính phủ ban hành Chỉ thị số 19/CT-TTg về việc tiếp tục thực hiện các biện pháp phòng, chống dịch Covid 19 trong tình hình mới. Đồng thời, đến thời điểm này thì các TCTD đã nắm bắt được đầy đủ tình hình dịch bệnh trong nước và quốc tế và cũng đã xây dựng các kịch bản ứng phó dịch.

Theo đó, đối với các khoản giải ngân sau ngày 24/4/2020, các TCTD đã có thể đánh giá được đầy đủ mức độ ảnh hưởng của dịch Covid 19 thì cần căn cứ vào đặc điểm của khách hàng để thống nhất với khách hàng lịch trả nợ phù hợp mà không được cơ cấu lại thời hạn trả nợ, giữ nguyên nhóm nợ theo quy định tại Thông tư 01.

Bên cạnh đó, Dự thảo Thông tư cũng quy định cụ thể khoảng thời gian phát sinh nghĩa vụ trả nợ gốc và/hoặc lãi của khoản cho vay, cho thuê tài chính được cơ cấu lại thời hạn trả nợ. NHNN dự kiến quy định như sau: Phát sinh nghĩa vụ trả nợ gốc và/hoặc lãi trong khoảng thời gian từ ngày 23/01/2020 đến ngày 31/12/2020.

Như Tiên

- 1. Australia: Khủng hoảng thiếu nguồn cung nhà ở ngày càng trầm trọng

- 2. Đất ngoại thành Hà Nội sắp tấp nập đấu giá, khởi điểm chỉ hơn 6 triệu đồng/m2

- 3. Đất rừng tỉnh ven Hà Nội bán giá bát phở mỗi m2, hé lộ mục đích phía sau

- 4. Trầy trật đòi tiền mua nhà tại dự án ‘ma’ Lancaster Lincoln

- 5. Tháo dỡ nhiều biệt phủ xây dựng trái phép trên núi