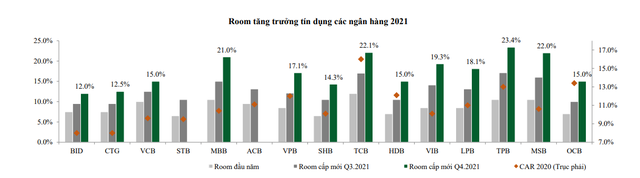

Cùng với TPB và TCB, MSB là ngân hàng được NHNN nới room tín dụng cao nhất 22% trong năm 2021

Tín dụng toàn hệ thống ghi nhận mức tăng trưởng 8,7% tính tới thời điểm cuối tháng 10/2021, cao hơn so với mức tăng trưởng 7,6% cùng kỳ 2020. Nhu cầu tín dụng hiện tại ở mức tích cực và kỳ vọng đạt 13% cho cả năm 2021. Tốc độ tăng trưởng tín dụng toàn ngành dự báo duy trì ở mức cao trong dài hạn. Có thể nói, tăng trưởng nền kinh tế nói chung và xu hướng gia tăng tín dụng cá nhân sẽ tiếp tục thúc đẩy tăng trưởng tín dụng toàn ngành trong dài hạn.

Cho đến nay, NHNN đã thực hiện nới room tăng trưởng tín dụng 2 lần vào quí 3 và quí 4/2021. Do room tín dụng cấp đầu năm ở mức tương đối thấp, nhiều ngân hàng đã thực hiện xin cấp bổ sung và được NHNN nới room 2 lần trong năm 2021.

Tại đợt nới room gần đây nhất, TPB và TCB là 2 ngân hàng được giao hạn mức tăng trưởng tín dụng cao nhất lần lượt 23,4% và 22,1%. Ngoài ra, nhiều ngân hàng khác cũng được nới mạnh room, trong đó MSB được giao hạn mức 22%, MBB 21%, LPB 18,1%, VPB 17,1%, OCB 15%, VCB 15%,…

Bên cạnh đó, một số ngân hàng hiện chưa được nới room ở đợt cấp mới quý 4/2021 do NHNN vẫn đang tiếp tục xem xét. Nhiều khả năng các ngân hàng này sẽ được cấp bổ sung room tăng trưởng tín dụng trong giai đoạn cuối năm 2021. Các tiêu chí xét duyệt tín dụng của NHNN có thể kể đến như mức độ dồi dào vốn chủ sở hữu (thể hiện qua hệ số CAR), năng lực quản trị rủi ro (thể hiện qua việc tuân thủ các chuẩn mực Basel II, Basel III, IFRS 9,…), mức độ hỗ trợ xã hội trong giai đoạn nền kinh tế khó khăn (thông qua miễn giảm lãi suất và phí).

VCBS cho rằng các ngân hàng có hệ số CAR cao và mô hình quản trị rủi ro tốt như TCB, TPB, VPB, MBB, ACB, HDB, VIB, MSB,... sẽ được cấp hạn mức tín dụng cao hơn trung bình ngành trong dài hạn.

Đánh giá về việc các nhà băng sẽ được cấp room trong dài hạn, ông Nguyễn Trí Hiếu - Chuyên gia tài chính ngân hàng cho rằng ngoài việc đáp ứng các tiêu chí của NHNN, tín dụng bán lẻ đang là động lực tăng trưởng chính của tín dụng hệ thống ngân hàng Việt Nam. Tỷ trọng tín dụng bán lẻ đã tăng từ mức 31% năm 2015 lên mức 42% tổng dư nợ tại thời điểm cuối quí 3/2021. Với đặc điểm nền kinh tế khối doanh nghiệp FDI đóng góp một phần lớn trong GDP cả nước, tỷ lệ lao động có việc làm thu nhập cao tăng lên giúp tài sản gia tăng và thúc đẩy nhu cầu vay nợ tiêu dùng. Đây cũng là một tiêu chí để NHNN nới room tín dụng cho các nhà băng...

Bên cạnh đó, tín dụng bán lẻ và doanh nghiệp SME cũng được các ngân hàng ưu tiên hơn khi hệ số rủi ro khi tính CAR ở mức thấp hơn cho vay doanh nghiệp lớn theo Thông tư 41 của NHNN. Cụ thể, tín dụng cá nhân đảm bảo bằng bất động sản (BĐS) có hệ số rủi ro xác định và thường nhỏ hơn 80%, tín dụng cá nhân có tài sản đảm bảo không phải BĐS có hệ số rủi ro 0,75% và tín dụng SME có hệ số rủi ro 0,9%. Các doanh nghiệp lớn thuộc ngành nghề có hệ số rủi ro cao như doanh nghiệp BĐS không được ưa thích cấp tín dụng và đã chuyển một phần nhu cầu huy động vốn qua hình thức trái phiếu doanh nghiệp (TPDN).

2 sản phẩm bán lẻ có quy mô dư nợ lớn hiện tại là cho vay mua nhà và cho vay mua ô tô và quy mô 2 sản phẩm này vẫn đang tiếp tục tăng nhanh hàng năm. Năm 2020 và 2021 chứng kiến sự nóng lên của các thị trường tài sản như BĐS, chứng khoán và là một phần lý do thúc đẩy tín dụng bán lẻ tăng cao.

Thị phần tín dụng của các ngân hàng tư nhân liên tục cải thiện từ mức 42% năm 2015 lên chiếm 46% vào quí 3/2021. Bên cạnh đó, nhờ có mô hình hoạt động hiệu quả, tỷ trọng đóng góp lợi nhuận của nhóm ngân hàng tư nhân cũng tăng từ mức 39% lên 64% trong cùng khoảng thời gian. Đây cũng là lý do vì sao NHNN xem xét nới room tín dụng cho các TCTD tư nhân trong dài hạn thay vì theo quí như thời gian trước đây…

Tác giả: Hoàng Phương

- 1. Australia: Khủng hoảng thiếu nguồn cung nhà ở ngày càng trầm trọng

- 2. Đất ngoại thành Hà Nội sắp tấp nập đấu giá, khởi điểm chỉ hơn 6 triệu đồng/m2

- 3. Đất rừng tỉnh ven Hà Nội bán giá bát phở mỗi m2, hé lộ mục đích phía sau

- 4. Trầy trật đòi tiền mua nhà tại dự án ‘ma’ Lancaster Lincoln

- 5. Tháo dỡ nhiều biệt phủ xây dựng trái phép trên núi