Đồng nhịp với kết quả này là báo cáo của NH Nhà nước (NHNN) trước kỳ họp của Quốc hội thứ 8 khóa XIV về tỷ lệ nợ xấu nội bảng giảm mạnh còn 1,98%, nếu tính cả nợ xấu đã bán cho Công ty Quản lý tài sản của các tổ chức tín dụng Việt Nam (VAMC) chỉ 4,84%, thấp hơn mức 7,36% (2017), 5,85% (2018). Liệu đây là con số có phản ánh thực chất của nợ xấu, khi thị trường có phát sinh mới?

Các cam kết ngoại bảng, rủi ro tiềm tàng

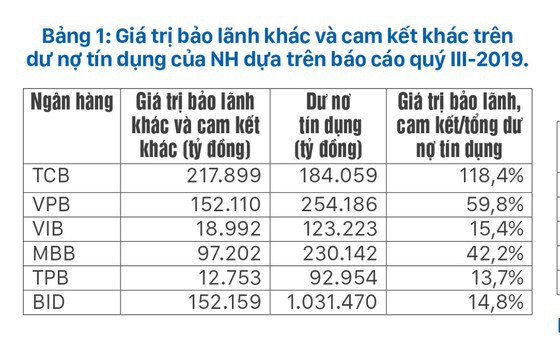

Hoạt động tín dụng của NH không chỉ phản ánh dựa trên tín dụng khách hàng hay đầu tư nắm giữ trái phiếu đến ngày đáo hạn, mà là những nội dung liên quan đến khoản mục ngoại bảng. Những cam kết này bao gồm bảo lãnh vay vốn, cam kết trong nghiệp vụ L/C, bảo lãnh khác, cam kết khác… Đáng nói là giá trị của những cam kết, bảo lãnh ngoại bảng này của nhiều NH còn cao hơn cả khoản tín dụng NH cho khách hàng vay.

Đây chính là những khoản nợ tiềm tàng có rủi ro còn cao hơn cả những khoản tín dụng được quy định khắt khe từ NHNN. Thế nhưng, nó lại ít được đề cập đến trong các báo cáo nợ xấu của hệ thống NH. Thực hư cho chất lượng nợ phát sinh từ những hoạt động cam kết, bảo lãnh này hiện không được diễn giải trong các thuyết minh báo cáo tài chính, cũng như không được thống kê phân tích từ phía cơ quan quản lý nhà nước.

Xét trong số các khoản mục của báo cáo ngoại bảng, ngoài nghiệp vụ “bảo lãnh khác”, khoản mục “cam kết khác” chiếm một giá trị khá lớn ở một số NH như: VPBank có khoản mục “các cam kết khác” trên tổng mức cam kết ngoại bảng lên đến 111.622/204.413 tỷ đồng, TCB với 194.824/431.202 tỷ đồng. Thậm chí khi so sánh với mức dư nợ tín dụng cho khách hàng thì tỷ lệ này quá lớn, thậm chí vượt quá mức tín dụng cho vay (bảng 1).

Những phát sinh mới từ thị trường

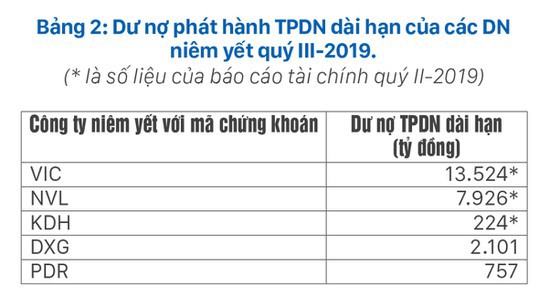

Cuối năm 2018, Chính phủ ban hành Nghị định 163/2018/NĐ-CP về phát hành trái phiếu doanh nghiệp (TPDN), quy định này được đánh giá như một sự mở đường cho kênh huy động vốn mới của DN. Điều này đã đưa đến một sự nở rộ về tình hình phát hành TPDN trong năm 2019, đặc biệt khi Chính phủ chỉ đạo hạn chế dòng vốn cho vay vào thị trường bất động sản (BĐS) trong hoạt động cho vay của hệ thống NH thương mại (NHTM). Theo đó, các DN BĐS là đơn vị tiên phong trong hoạt động phát hành TPDN. Đọc qua báo cáo tài chính của một số công ty niêm yết trên thị trường chứng khoán dễ thấy quy mô của việc phát hành TPDN dài hạn (bảng 2).

Theo SSI Retail Research, đến nay có 44 DN BĐS phát hành TPDN với 139 đợt phát hành, giá trị phát hành lên đến 47.800 tỷ đồng. Tỷ lệ phát hành thành công 77,3%, thấp hơn các nhóm DN khác. Phải chăng các DN mà đặc biệt là DN BĐS phát hành trái phiếu huy động vốn là đều thành công?

Nhìn từ góc độ vốn, một yếu tố quan trọng gần như quyết định chính để phát hành TPDN thành công phải có bàn tay của NH. Bàn tay của NH không phải là người mua trái phiếu này, mà là người phân phối và bảo lãnh phát hành, thậm chí là bảo lãnh thanh toán cho lô TPDN. Chúng tôi xin lược qua nghiệp vụ này bằng một diễn giải ngắn gọn như sau:

Những người đang gửi tiền vào NH nhận được lời tư vấn từ nhân viên rằng, thay vì gửi tiền vào NH với mức lãi suất tiết kiệm 7%/năm, khách hàng có 2 cách lựa chọn: hoặc là rút tiền ra mua TPDN (lãi suất 10%) được chính NH bảo lãnh thanh toán với mức lãi suất bằng lãi suất tiền gửi (7%) nếu DN phát hành không thanh toán; hoặc khách hàng có thể thế chấp sổ tiết kiệm để vay vốn NH (lãi suất 9%) mua TPDN (lãi suất 11%) do NH bảo lãnh.

Hình thức thứ 2 NH được lợi cho cả chỉ tiêu huy động lẫn tăng trưởng tín dụng. Người gửi tiền cũng đạt được lãi suất tiền gửi và chênh lệch lãi suất trái phiếu với lãi suất đi vay. Nhưng cả hai hình thức này đều đẩy hệ thống NH vào cùng một bản chất, nhưng lại không được kiểm soát trong sự giám sát của NHNN. Hoạt động từ nghiệp vụ này được tách ra khỏi bảng cân đối kế toán, thay vì NH trực tiếp cho DN BĐS vay từ tiền gửi của khách hàng. Thông qua hình thức này, các số liệu được thống kê về cho NHNN theo Thông tư 02 không phản ánh đúng bản chất, đó là lý do cho báo cáo của NHNN khi đề cập đến nợ xấu nội bảng.

Liên hệ đến TPDN

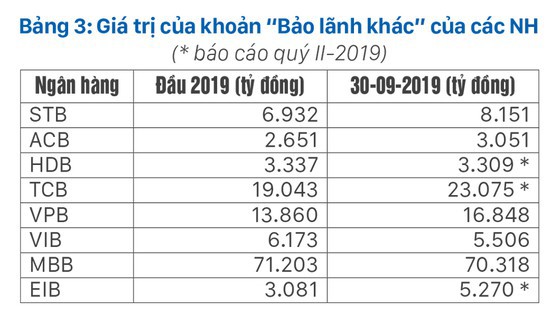

Khi một DN phát hành trái phiếu có sự bảo lãnh của một NH hoặc một công ty chứng khoán thuộc sở hữu ngân hàng, sẽ đảm bảo rủi ro cho các nhà đầu tư khi mua TPDN. Với nhà đầu tư, thay vì gửi tiền vào NH đó có thể mua TPDN do NH bảo lãnh, về bản chất thì như nhau nhưng lại được hưởng lãi suất cao hơn. Và khi một NH đứng ra bảo lãnh thanh toán cho một DN khi phát hành lô trái phiếu, NH sẽ theo dõi khoản mục bảo lãnh này ngoài bảng cân đối kế toán và được ghi chép vào mục “bảo lãnh khác” trên bảng cân đối ngoại bảng của NH.

Nếu một DN vay vốn trực tiếp ở NH phải tuân thủ những quy định về hoạt động tín dụng khắt khe, và khi DN không trả nợ đúng hạn NH sẽ phải chuyển nhóm nợ cũng như trích lập dự phòng. Trong khi đó, việc bảo lãnh thanh toán cho một DN phát hành TPDN không cần thiết tuân thủ các quy định của hoạt động tín dụng, và khi DN không trả nợ đúng hạn cho người mua TPDN có bảo lãnh, thì NH cũng chẳng phản ánh chất lượng nợ của con nợ phát hành TPDN, trừ phi tòa án tuyên án trách nhiệm chi trả từ phía NH bảo lãnh cho những người mua TPDN.

Nhìn vào bảng 3 thống kê một số NHTM có giá trị các cam kết “bảo lãnh khác” lên đến hàng chục ngàn tỷ đồng, thậm chí gia tăng so với giá trị đầu năm. Điều này càng nói lên sự nở rộ phát hành TPDN trong thời gian qua cũng như khi thị trường TPDN phát triển. Và khi Chính phủ siết tín dụng vào BĐS thì các DN BĐS càng gia tăng phát hành TPDN. Để đảm bảo cho việc phát hành TPDN thành công, các DN ngoài việc phát hành trái phiếu có đảm bảo bởi tài sản cũng cần đến sự bảo lãnh thanh toán từ phía NH. Nhưng nhiều DN BĐS khó có tài sản đảm bảo đủ cho giá trị vay nợ thì việc lệ thuộc vào thư bảo lãnh của NH càng lớn.

Chính vì vậy, không loại trừ khi theo dõi thị trường TPDN thời gian qua với giá trị “bảo lãnh khác” trên bảng cân đối ngoại bảng của NH. Vậy liệu NHNN có nên theo dõi và báo cáo thông tin này đến các cơ quan giám sát để đánh giá thực chất bức tranh nợ xấu của hệ thống NH?

Theo Sài Gòn đầu tư tài chính

- 1. Australia: Khủng hoảng thiếu nguồn cung nhà ở ngày càng trầm trọng

- 2. Đất ngoại thành Hà Nội sắp tấp nập đấu giá, khởi điểm chỉ hơn 6 triệu đồng/m2

- 3. Đất rừng tỉnh ven Hà Nội bán giá bát phở mỗi m2, hé lộ mục đích phía sau

- 4. Trầy trật đòi tiền mua nhà tại dự án ‘ma’ Lancaster Lincoln

- 5. Tháo dỡ nhiều biệt phủ xây dựng trái phép trên núi