Khi thanh khoản bị chi phối quá nhiều bởi một nhóm ngân hàng

Thị trường liên ngân hàng (LNH) có vai trò quan trọng trong việc cung cấp thanh khoản cho hệ thống ngân hàng. Hiện tại, lãi suất trên thị trường này được thiết lập dựa trên các chỉ báo từ lãi suất chính sách và lãi suất của các ngân hàng gốc quốc doanh.

Thực tế này đã dẫn tới thực trạng, khi thanh khoản dồi dào, lãi suất có xu hướng bám theo lãi suất tín phiếu do Ngân hàng Nhà nước (NHNN) phát hành (2,75% kỳ hạn một tuần). Tuy nhiên, khi thanh khoản từ nhóm ngân hàng gốc quốc doanh eo hẹp hơn, ví dụ Kho bạc Nhà nước bất ngờ rút tiền mạnh, thì phản ứng của thị trường trở nên theo “tâm lý” hơn, lãi suất tăng cao khi nguồn cung chính từ nhóm ngân hàng này giảm, thậm chí tăng tới mức lãi suất NHNN cho vay qua kênh mua kỳ hạn giấy tờ có giá (lãi suất repo - 4,75% với kỳ hạn một tuần).

Điều này khiến lãi suất LNH biến động rất mạnh (từ khoảng 2,75% tới khoảng 4,75%). Ngoài ra, các định chế tài chính dư vốn có xu hướng cho vay ít hơn do tâm lý lo ngại thanh khoản sẽ còn eo hẹp trong thời gian tới, ví dụ, Kho bạc Nhà nước sẽ rút tiền gửi trong thời gian dài. Đồng thời, họ sẽ cho vay lãi suất rất cao, thậm chí vay NHNN qua kênh repo để cho vay lại trên thị trường với lãi suất cao hơn, lên tới hơn 5%, khiến thị trường càng trở nên “tâm lý”, làm giảm độ hiệu quả của lãi suất điều hành của NHNN.

Như vậy, có thể thấy có hai nhược điểm của thị trường LNH. Thứ nhất, có quá ít nhà tạo lập thị trường. Hiện tại vẫn chỉ có bốn ngân hàng gốc quốc doanh có lãi suất tham chiếu cho thị trường, cũng là bốn nhà tạo lập thị trường uy tín nhất do đặc thù nhóm ngân hàng này có nguồn vốn dư hàng ngày khá nhiều.

Thứ hai, chỉ có cặp lãi suất điều hành (lãi suất tín phiếu và lãi suất repo) là cặp lãi suất định hướng cho thị trường LNH.

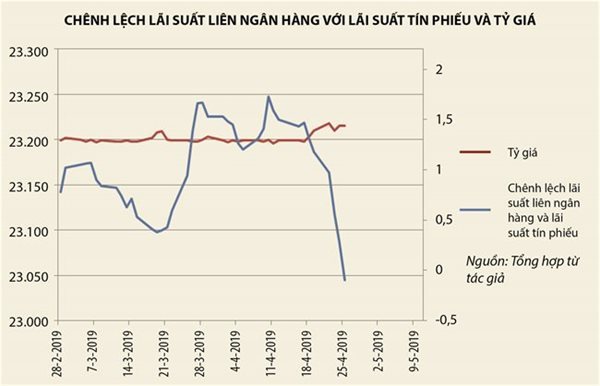

Hãy xét thị trường LNH trong giai đoạn từ cuối tháng 2 đến hết tháng 4-2019, rõ ràng tỷ giá rất ổn định, chủ yếu đi ngang quanh ngưỡng 23.200 đồng (mức giá mua đô la Mỹ từ NHNN). Nguồn cung ngoại tệ ổn định, đi kèm dự báo hạ lãi suất từ Cục Dự trữ liên bang Mỹ (Fed) và chiến tranh thương mại tạm lắng đã giúp tỷ giá trở nên ổn định hơn.

Hơn nữa, lạm phát vẫn ở mức thấp và như vậy, NHNN không cần thiết thắt chặt thanh khoản để kiềm chế lạm phát hay giảm áp lực nào cho tỷ giá. Do đó, ta có thể khẳng định rằng mục tiêu của NHNN là duy trì lãi suất thị trường LNH ổn định ở mức thấp, quanh lãi suất tín phiếu để bình ổn thị trường, hỗ trợ giảm chi phí vốn cho ngân hàng, gián tiếp hỗ trợ lãi suất trên thị trường 1.

Tuy nhiên, thị trường vẫn chứng kiến những cú chao đảo lãi suất gắn với việc Kho bạc Nhà nước liên tục rút tiền khỏi hệ thống ngân hàng, trong khoảng thời gian cuối tháng 3 và đầu tháng 4. Như trong đồ thị, lãi suất LNH kỳ hạn qua đêm thường cao hơn nhiều, khoảng từ 1,5-1,75% so với lãi suất tín phiếu trong hai khoảng thời gian kể trên.

Và khi lãi suất tăng cao, nó thường có xu hướng dịch chuyển từ lãi suất tín phiếu lên tới lãi suất repo (từ 2,75-4,75%) với độ chênh 2% - mức chênh quá lớn khiến thị trường biến động mạnh mẽ và tạo tâm lý ghìm giữ vốn, giảm cho vay, đẩy thanh khoản vào tình thế eo hẹp hơn.

Như vậy, lãi suất biến động bất thường trong khi các biến số vĩ mô khác ổn định, trong tầm kiểm soát. Rõ ràng, lãi suất tham chiếu cho thị trường không có nhiều và đó là một nguyên nhân khiến lãi suất có xu hướng tăng mạnh như vậy trong thời gian qua. Hơn nữa, lãi suất tín phiếu có xu hướng biến động theo lãi suất mục tiêu của Fed.

Nếu Fed tiếp tục giảm lãi suất trong thời gian tới, lãi suất tín phiếu có thể tiếp tục giảm, khiến độ chênh của cặp lãi suất điều hành nới rộng hơn. Điều này có thể khiến rủi ro biến động lãi suất LNH cao hơn hiện tại, làm hạn chế sự hiệu quả của thị trường mở - công cụ điều hành quan trọng nhất của NHNN.

Sự cần thiết xây dựng đường cong lãi suất ngắn hạn chuẩn

Xây dựng một đường cong lãi suất chuẩn là tạo ra một thị trường gồm nhiều nhà tạo lập thị trường uy tín, nghĩa là mở rộng nguồn cung vốn cho thị trường LNH. Thị trường nhiều nguồn cung sẽ đáp ứng cầu vốn tốt hơn. Ngoài ra, sự cạnh tranh về giá giữa nhiều nhà tạo lập thị trường sẽ tạo ra các mức lãi suất tốt nhất - đây sẽ là lãi suất chuẩn để thị trường tham chiếu và hình thành lãi suất chuẩn tại các kỳ hạn khác nhau, đảm bảo lãi suất tốt nhất cho các kỳ hạn đó.

Sản phẩm trên thị trường có thể là các hợp đồng mua/bán kỳ hạn trái phiếu chính phủ (repo trái phiếu chính phủ), bởi trái phiếu chính phủ là tài sản có tính thanh khoản cao và bất kỳ một định chế tài chính nào cũng nắm giữ tài sản này như một dạng tài sản vừa sinh lời và vừa có tính lỏng, chỉ xếp sau các khoản tiền và tương đương tiền trên bảng cân đối.

Như vậy, bất kỳ ngân hàng nào nắm giữ trái phiếu chính phủ, có thể sử dụng tài sản này trong danh mục chứng khoán nắm giữ tới ngày đáo hạn, thì đều có thể đem bán kỳ hạn trên thị trường để vay vốn phục vụ thanh khoản. Những người cho vay cũng yên tâm khi mua kỳ hạn loại tài sản này, vốn được coi là phi rủi ro tín dụng. Tuy nhiên, người cho vay vẫn chịu rủi ro biến động giá tài sản do biến động lợi suất từ tài sản này. Nhưng hai bên vay và cho vay hoàn toàn có thể thương lượng một tỷ lệ về độ phòng vệ rủi ro cho độ biến động giá trong hợp đồng.

Sự phát triển của thị trường này sẽ góp phần xây dựng đường cong lãi suất chuẩn cho thị trường LNH (Vnibor chuẩn), góp phần xây dựng lãi suất tham chiếu tốt nhất cho thị trường tiền tệ. Điều này rất cần thiết trong việc bình ổn lãi suất LNH, tạo sự hiệu quả trong cơ chế dẫn truyền của chính sách tiền tệ.

Theo Thời báo kinh tế Sài Gòn

- 1. Australia: Khủng hoảng thiếu nguồn cung nhà ở ngày càng trầm trọng

- 2. Đất ngoại thành Hà Nội sắp tấp nập đấu giá, khởi điểm chỉ hơn 6 triệu đồng/m2

- 3. Đất rừng tỉnh ven Hà Nội bán giá bát phở mỗi m2, hé lộ mục đích phía sau

- 4. Trầy trật đòi tiền mua nhà tại dự án ‘ma’ Lancaster Lincoln

- 5. Tháo dỡ nhiều biệt phủ xây dựng trái phép trên núi