Ngân hàng Nhà nước Việt Nam ban hành Thông tư 22/2023/TT-NHNN sửa đổi Thông tư 41/2016/TT-NHNN quy định về tỷ lệ an toàn vốn đối với ngân hàng, chi nhánh ngân hàng nước ngoài.

Thông tư này có hiệu lực kể từ ngày 1/7/2024.

6 loại tài sản bảo đảm giảm thiểu rủi ro tín dụng tại ngân hàng

Theo đó, việc giảm thiểu rủi ro tín dụng bằng tài sản bảo đảm chỉ áp dụng đối với các tài sản bảo đảm sau đây:

Thứ nhất, tiền mặt, giấy tờ có giá, thẻ tiết kiệm do tổ chức tín dụng, chi nhánh ngân hàng nước ngoài phát hành.

Thứ hai, vàng (vàng tiêu chuẩn, vàng vật chất, vàng trang sức với giá trị được chuyển đổi giá trị sang vàng 99.99).

Thứ ba, giấy tờ có giá do Chính phủ Việt Nam, Ngân hàng Nhà nước, Ủy ban nhân dân tỉnh, thành phố trực thuộc trung ương, các ngân hàng chính sách phát hành hoặc bảo lãnh thanh toán.

Thứ tư, chứng khoán nợ do chính phủ các nước, tổ chức công lập của chính phủ các nước phát hành được doanh nghiệp xếp hạng tín nhiệm độc lập xếp hạng từ BB- trở lên.

Thứ năm, chứng khoán nợ do doanh nghiệp phát hành được doanh nghiệp xếp hạng tín nhiệm độc lập xếp hạng từ BBB- trở lên.

Thứ sáu, cổ phiếu được niêm yết trên Sở giao dịch Chứng khoán Việt Nam.

Lưu ý, các loại tài sản bảo đảm nêu trên cần phải bảo đảm các yêu cầu sau đây: Tuân thủ đúng quy định pháp luật về giao dịch đảm bảo; Giấy tờ có giá, chứng khoán nợ, cổ phiếu không do khách hàng và (hoặc) công ty mẹ, công ty con, công ty liên kết của khách hàng phát hành hoặc bảo lãnh thanh toán.

Tài sản bảo đảm quy định tại (5) và (6) phải có giao dịch khớp lệnh trong thời gian 10 ngày làm việc liền kề trước thời điểm tính toán và được tính theo giá thị trường tham chiếu hàng ngày (daily mark-to- market).

Xác định hệ số hiệu chỉnh tài sản bảo đảm từ ngày 1/7/2024

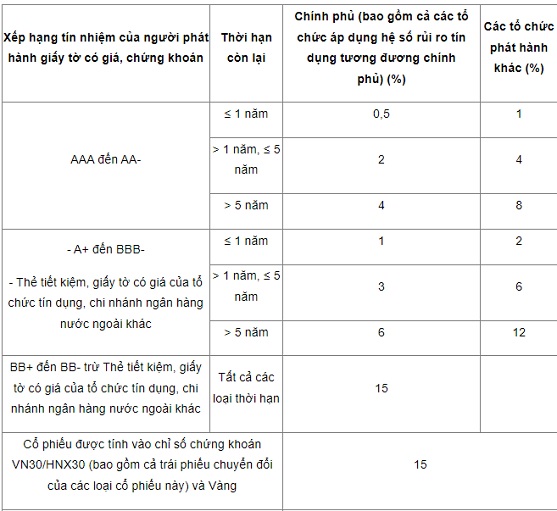

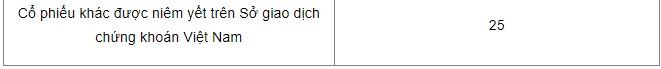

Hệ số hiệu chỉnh tài sản bảo đảm (Hc) tính theo tỷ lệ phần trăm (%) được xác định như sau:

Tiền mặt, thẻ tiết kiệm và giấy tờ có giá do chính ngân hàng, chi nhánh ngân hàng nước ngoài phát hành, giấy tờ có giá do Chính phủ Việt Nam, Ngân hàng Nhà nước, Ủy ban nhân dân tỉnh, thành phố trực thuộc trung ương, các ngân hàng chính sách phát hành hoặc bảo lãnh thanh toán có hệ số hiệu chỉnh bằng 0;

Thẻ tiết kiệm, giấy tờ có giá, chứng khoán, vàng có hệ số hiệu chỉnh như sau:

Quy định, quy trình xác định trạng thái rủi ro thị trường để quản lý rủi ro thị trường

Để xác định vốn yêu cầu cho rủi ro thị trường, ngân hàng, chi nhánh ngân hàng nước ngoài phải có quy định bằng văn bản về các điều kiện, tiêu chí xác định các khoản mục thuộc phạm vi sổ kinh doanh để tính các trạng thái rủi ro trên sổ kinh doanh, đảm bảo tách biệt với sổ ngân hàng. Ngân hàng, chi nhánh ngân hàng nước ngoài phải:

- Phân biệt các giao dịch trên sổ kinh doanh và sổ ngân hàng. Dữ liệu về giao dịch phải được ghi nhận chính xác, đầy đủ và kịp thời vào hệ thống cơ sở dữ liệu quản lý rủi ro và hệ thống sổ sách kế toán của ngân hàng, chi nhánh ngân hàng nước ngoài.

- Xác định được bộ phận kinh doanh trực tiếp thực hiện giao dịch.

- Giao dịch trên sổ kinh doanh và số ngân hàng phải được phản ánh trên hệ thống sổ sách kế toán và phải được đối chiếu với số liệu ghi nhận của bộ phận kinh doanh (nhật ký giao dịch hoặc hình thức ghi nhận khác).

- Bộ phận kiểm toán nội bộ phải thường xuyên rà soát, đánh giá các khoản mục trên sổ kinh doanh và sổ ngân hàng.

Tác giả: Tuệ Minh

- 1. Australia: Khủng hoảng thiếu nguồn cung nhà ở ngày càng trầm trọng

- 2. Đất ngoại thành Hà Nội sắp tấp nập đấu giá, khởi điểm chỉ hơn 6 triệu đồng/m2

- 3. Đất rừng tỉnh ven Hà Nội bán giá bát phở mỗi m2, hé lộ mục đích phía sau

- 4. Trầy trật đòi tiền mua nhà tại dự án ‘ma’ Lancaster Lincoln

- 5. Tháo dỡ nhiều biệt phủ xây dựng trái phép trên núi