Trong đó, TCBS tư vấn phát hành thành công 27.000 tỷ đồng trái phiếu doanh nghiệp, chiếm tỷ trọng 17,3%, phần nhiều là các trái phiếu bất động sản.

VNDIRECT tư vấn phát hành hơn 21.000 tỷ đồng, tập trung nhiều vào trái phiếu ngân hàng. MBS chiếm gần 8% và cũng chủ yếu là trái phiếu bất động sản.

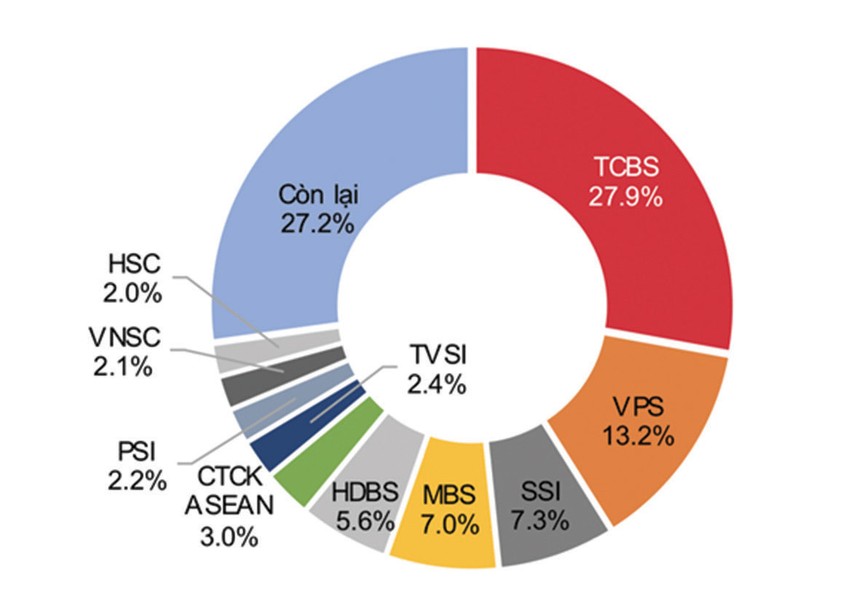

Đối với trái phiếu bất động sản, TCBS đang dẫn đầu, với thị phần lên đến 27,9% trong 10 tháng đầu năm 2019; mức thị phần này cách xa so với vị trí kế cận là Công ty Chứng khoán VPS (13,2%) và vị trí thứ 3 là SSI (7,3%).

Tổng hợp của SSI cho biết, lũy kế 10 tháng đầu năm, tổng lượng trái phiếu doanh nghiệp phát hành là 178.732 tỷ đồng (số liệu bao gồm cả các lô phát hành ra công chúng nhưng không bao gồm các đợt phát hành riêng lẻ trong 3 tháng đầu năm do chưa được công bố);

Trong đó, các ngân hàng thương mại vẫn là tổ chức phát hành lớn nhất với tổng lượng phát hành hơn 79.411 tỷ đồng (chiếm 44,4%), tiếp sau là các doanh nghiệp bất động sản (61.269 tỷ đồng - chiếm 34,3%), còn lại là các công ty phát triển hạ tầng, công ty chứng khoán và các doanh nghiệp khác.

Tính riêng tháng 10/2019, có 17.071 tỷ đồng trái phiếu doanh nghiệp được phát hành, tập trung tại các công ty bất động sản, với 9.349 tỷ đồng trái phiếu được phát hành.

Thương vụ đáng chú ý có thể kể đến như Công ty TNHH Vinametric - chủ sở hữu khách sạn 4 sao Saigon Prince Hotel, toạ lạc ngay tại khu vực phố đi bộ Nguyễn Huệ, TP.HCM - đã phát hành tổng cộng 3.705 tỷ đồng trái phiếu riêng lẻ.

Toàn bộ là loại không chuyển đổi bằng VND, không kèm chứng quyền, được bảo đảm bằng tài sản và không phải là nợ thứ cấp của tổ chức phát hành.

Trái phiếu có kỳ hạn 2 năm, lãi suất thả nổi (kỳ đầu 10,5%/năm, các kỳ sau bằng lãi suất tham chiếu +3,65%/năm), kỳ trả lãi 6 tháng.

Toàn bộ đều do CTCP Chứng khoán Kỹ Thương (TCBS) làm đầu mối phát hành, lưu ký. Cũng trong tháng 10, TCBS đã xin ý kiến cổ đông về việc phê duyệt hạn mức rủi ro đối tác đối với Công ty TNHH Vinametric trong nghiệp vụ đầu tư trái phiếu.

TCBS cũng là cái tên xuất hiện trong nhiều thương vụ huy động trái phiếu doanh nghiệp có giá trị khủng.

Có thể kể đến như 2 mã trái phiếu do Công ty TNHH Đầu tư và phát triển đô thị Gia Lâm và CTCP Du lịch Thung lũng Nữ Hoàng phát hành, tổng giá trị 5.000 tỷ đồng, cũng được lưu ký bởi TCBS.

Các thương vụ đình đám khác như ba công ty Vinasia, An Thịnh và Việt An đã phát hành thành công 14.500 tỷ đồng trái phiếu, tổ chức lưu ký đều là TCBS.

VPS cũng là tên tuổi tham gia nhiều đợt phát hành trái phiếu quy mô khủng. Điển hình gần nhất là thương vụ phát hành CTCP Bông Sen (Bông Sen Corp) vừa thông báo đã phát hành 64,5 triệu trái phiếu có tổng trị giá lên đến 6.450 tỷ đồng.

Đầu mối đứng ra thực hiện thương vụ này là VPS, tham gia với tư cách vừa là đại lý phát hành, vừa là đại diện chủ sở hữu trái phiếu. Ngoài ra, Ngân hàng thương mại cổ phần Việt Nam Thịnh Vượng (VPBank) cũng tham gia vào thương vụ với vai trò là đại lý quản lý tài sản đảm bảo.

Lãi suất trái phiếu phát hành 11%/năm, sẽ được trả 3 tháng/lần. Đây là loại trái phiếu không chuyển đổi, không kèm chứng quyền và có bảo đảm bằng tài sản. Tài sản đảm bảo là cổ phần trong Công ty cổ phần Deaha, Công ty cổ phần Tập đoàn Đầu tư Địa ốc Nova (Novaland) và trong chính tổ chức phát hành.

Ngoài ra là quyền sử dụng đất và tài sản gắn liền trên đất của 15 khu đất nằm tại các quận trung tâm của TP.HCM; các tài sản và quyền lợi có liên quan đến hai nhóm tài sản trên; các khoản phải thu và quyền đòi nợ của một bên thứ ba theo một số hợp đồng/thoả thuận và các giấy tờ có giá thuộc sở hữu của tổ chức phát hành.

Thị phần tư vấn phát hành trái phiếu bất động sản 10M2019.

Thương vụ có giá trị lớn khác là CTCP Bất động sản Sài Gòn Vina (Land Saigon) phát hành 1.850 tỷ đồng trái phiếu kỳ hạn 3 năm, lãi suất cố định 11%/năm và toàn bộ do HDBS thu xếp phát hành, lưu ký.

Đáng lưu ý, tại báo cáo tài chính quý III/2019, Land Saigon ghi nhận lỗ 14,2 tỷ đồng, hệ số nợ trên tổng tài sản lên tới 69%, dòng tiền hoạt động kinh doanh âm nên việc phát hành thêm lượng lớn trái phiếu là khá rủi ro.

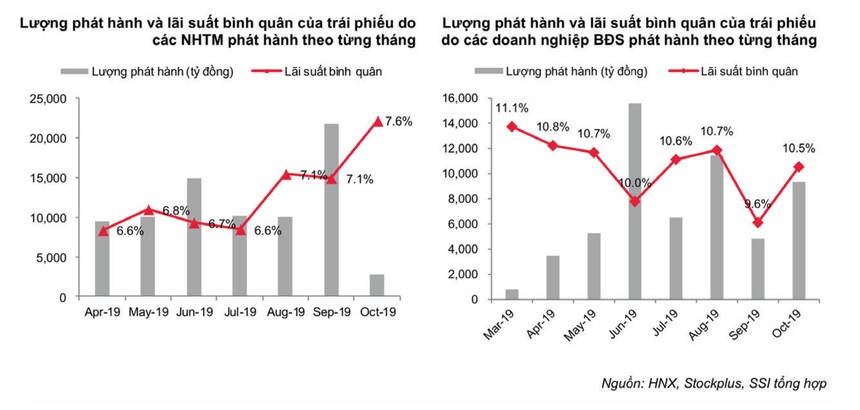

Đối với nhóm ngân hàng, SSI cho biết, cả tháng 10, các ngân hàng thương mại chỉ phát hành thêm 2.781 tỷ đồng trái phiếu; trong đó, có 1.000 tỷ đồng phát hành dưới hình thức chào bán ra công chúng của Vietinbank, còn lại là các lô phát hành riêng lẻ của ABBank, SeAbank, SHB, Bắc Á Bank, HDB, MBB.

Lượng phát hành này thấp hơn nhiều so với lượng phát hành trong các tháng trước đó, mà cao điểm là trong tháng 9/2019; lãi suất trái phiếu ngân hàng bình quân trong tháng 10 tăng lên 7,6%/năm do gần 60% lượng phát hành là các kỳ hạn từ 5 - 10 năm.

Lãi suất bình quân các trái phiếu phát hành trong tháng 10 là 10,5%/năm, tăng tới 2,7% so với mức bình quân trong tháng 9, chủ yếu là do các ngân hàng thương mại giảm phát hành trong tháng 10, trong khi nhóm này có mức lãi suất bình quân thấp nhất.

Lãi suất phát hành trái phiếu doanh nghiệp của các nhóm, gồm các ngân hàng, trong tháng 10 đều tăng lên trong đó nhóm bất động sản có mức lãi suất bình quân tháng 10 là 10,5%/năm - cao hơn nhiều mức 9,6%/năm của tháng 9.

Bên cạnh đó, cá biệt có lô phát hành hơn 1.400 tỷ đồng trái phiếu 5 năm của CTCP Đầu tư thương mại Hồng Hoàng có mức lãi suất đáng kinh ngạc, lên tới 20%/năm do ACBS thu xếp phát hành (so với mặt bằng lãi suất hiện nay khoảng 9 - 13%/năm).

Đây là loại hình trái phiếu có kỳ hạn 5 năm hoặc theo thỏa thuận với nhà đầu tư, không chuyển đổi, có đảm bảo bằng tài sản của tổ chức phát hành và của tổ chức/cá nhân liên quan theo thỏa thuận cụ thể với nhà đầu tư.

Theo thông tin đăng ký kinh doanh, Hồng Hoàng thành lập tháng 11/2016, vốn điều lệ 5 tỷ đồng, lĩnh vực hoạt động là bán lẻ tiêu dùng. Số tiền thu được từ đợt phát hành có thể đã được dùng để mua 60,77 triệu cổ phiếu ACB và toàn bộ số cổ phiếu này được dùng làm tài sản đảm bảo cho số trái phiếu trên.

Về cơ cấu nhà đầu tư, nhà đầu tư nước ngoài mua khoảng 7,6% tổng lượng phát hành, còn lại là các nhà đầu tư trong nước.

Trong đó, có nhiều lô phát hành không có thông tin cụ thể, mà chỉ chung chung là nhà đầu tư tổ chức trong nước.

Với những lô có thông tin cụ thể, công ty chứng khoán là bên mua lớn nhất với tổng lượng mua 10 tháng 2019 là 31.427 tỷ đồng, chiếm 18% lượng phát hành.

Trong đó, hơn 80% là trái phiếu của các ngân hàng thương mại phát hành. Các ngân hàng thương mại mua 12.000 tỷ đồng, hầu hết là của các doanh nghiệp bất động sản và phát triển hạ tầng.

Không khó để tìm ra nguyên nhân khiến các doanh nghiệp bất động sản đẩy mạnh huy động vốn thông qua phát hành trái phiếu, yếu tố tác động nhất là định hướng của Ngân hàng Nhà nước trong việc chuyển dịch sang cơ cấu tín dụng bền vững, giữ tỷ trọng vừa phải với khu vực cho vay bất động sản; tỷ lệ sử dụng vốn ngắn hạn cho vay trung và dài hạn giảm từ mức 45% về còn 40%.

Việc giảm tỷ lệ vốn ngắn hạn cho vay trung và dài hạn buộc các ngân hàng phải cân nhắc hơn việc cho vay đối với những dự án có nhiều rủi ro trong giai đoạn hiện nay.

Ngoài ra, việc phát hành trái phiếu cũng giúp các tổ chức phát hành chủ động hơn về nguồn vốn, không bị phụ thuộc vào tiến độ dự án.

Nhu cầu huy động vốn của doanh nghiệp, đặc biệt là doanh nghiệp bất động sản qua kênh này dự báo vẫn đang trong xu hướng gia tăng.

Theo đó, sân chơi cho các công ty chứng khoán cũng rộng mở hơn, thay vì chỉ dựa vào hoạt động trên thị trường cổ phiếu, còn thị trường trái phiếu doanh nghiệp không mấy sôi động những năm trước.

- 1. Australia: Khủng hoảng thiếu nguồn cung nhà ở ngày càng trầm trọng

- 2. Đất ngoại thành Hà Nội sắp tấp nập đấu giá, khởi điểm chỉ hơn 6 triệu đồng/m2

- 3. Đất rừng tỉnh ven Hà Nội bán giá bát phở mỗi m2, hé lộ mục đích phía sau

- 4. Trầy trật đòi tiền mua nhà tại dự án ‘ma’ Lancaster Lincoln

- 5. Tháo dỡ nhiều biệt phủ xây dựng trái phép trên núi